一、市场、产地走动情况

市场行情:年后市场交易逐渐恢复,近期有商家关注,由于市场待售库存紧俏,商家惜售

心理较强,行情稳步走坚,现市场河北桔梗售价33-38元(千克价,下同),内蒙古桔梗售价34-39元,陕西桔梗售价35-40元,安徽桔梗售价36-41元。

产地行情:近期交易逐渐恢复,寻货商家明显增多,带动货源走销顺畅,多商积极销售,行情坚挺运行,时下产地陕西桔梗斜片售价31-33元,陕西桔梗圆片售价32-34元,陕西桔梗售价40-42元,河南带皮桔梗斜片售价28-30元,河南桔梗售价38-40元。

二、历史行情

图1:1985-2022年国内桔梗原料行情变化

从历史行情变化看:38年里,桔梗行情表现可分为3个阶段:

第一阶段(1985-2009年):资源蕴藏量巨大,市场供应以野生为主。

2005年之前,桔梗主要以药用为主,当时的蕴藏资源能够满足社会需求,行情随开采量变化而变化。此阶段价格从1985年最低1.2元上涨至2009年最高时的44元,涨幅高达35.67倍,年均增长16.19%。

第二阶段(2010-2015年):社会需求明显增加,家种生产进入高速增长。

2000年之后,桔梗应用逐渐延伸到食用领域, 2008年,H1N1禽流感流行,桔梗原料需求快速增长,导致野生资源严重供不应求,行情不断上升至历史最高,即从2010年1月的45元上涨至当年最高86元,涨幅91.11%。

在经历过第一阶段的三次桔梗价格的小高峰后,2007年前后,越来越多的人开始从事桔梗野生变家种工作,并在2009-2011年达高峰,价格也随之从2010年最高的86元回落至2015年最低时的17元,跌幅80.23%。

第三阶段(2016-2022年):连续回落行情不断冲击生产成本,生产快速调减又带动行情上涨。

在高价刺激下,桔梗种植面积不断增加, 2010年后,随着种植的桔梗不断采挖,产能过剩,行情迎来断崖式跳水。2015年后,桔梗价格已低于生产成本,大部分省份及地区出现弃荒或改种情况,供求关系也因此再次发生转变。此阶段桔梗价格从2016年最低的18元上涨至2021年最高40元,涨幅122.22%。

三、资源分布

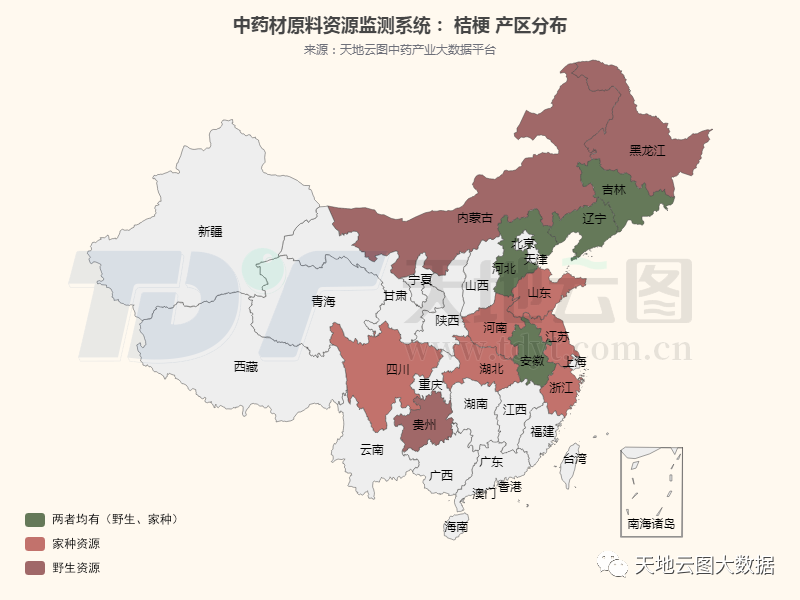

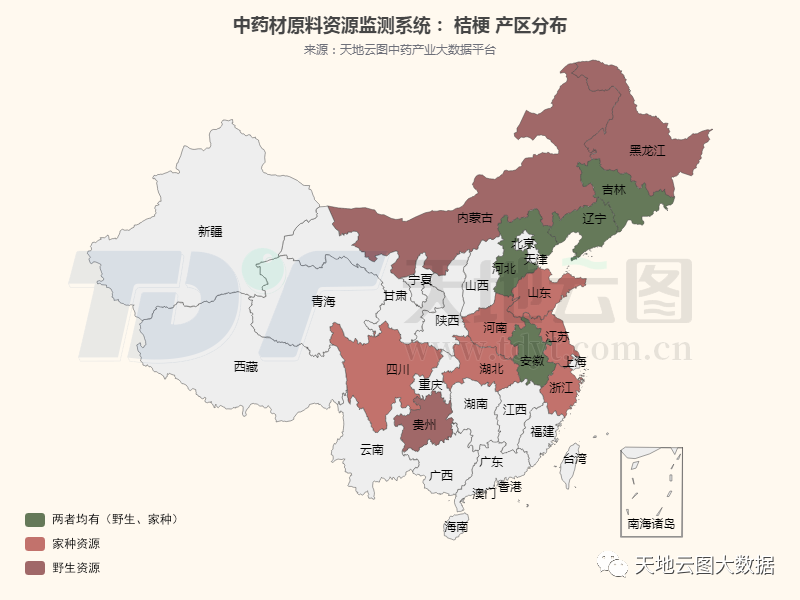

图2:桔梗国内资源分布

从资源分布看:以东北、华北和华东地区为主,资源分布较为集中。野生桔梗主要分布在我国的安徽、贵州、河北、黑龙江、吉林、辽宁、内蒙古等省/自治区;家种资源主要分布在我国的安徽、河北、河南、湖北、吉林、江苏、辽宁、山东、四川、浙江等省。其中,安徽、河北、吉林和辽宁等省野生和家种均有。

四、生产实体

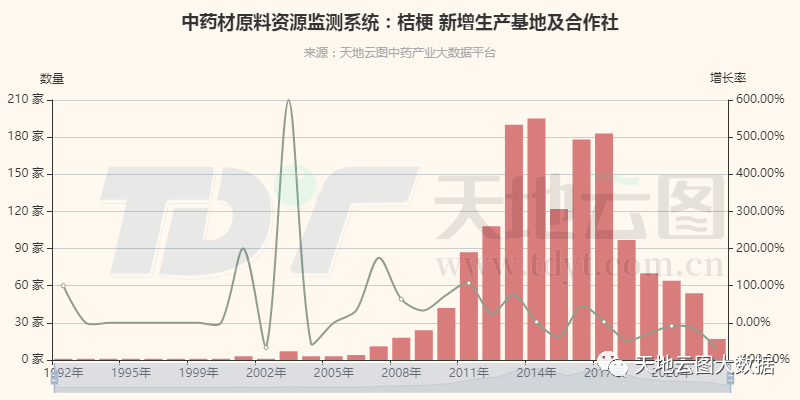

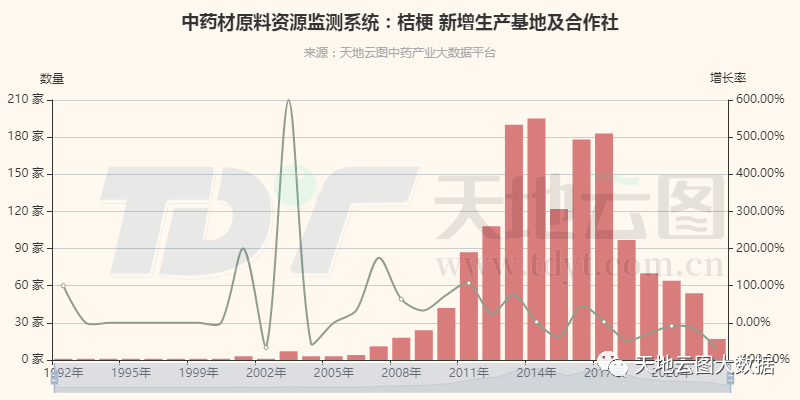

图3:1992-2022年我国桔梗生产基地及合作社增长情况

从生产实体数量看:生产实体增长有两个明显高峰,且出现时间与行情存在一定相关性。第一次在2013-2014年,新增生产实体数量从2012年的108家提高到2014年新增195家;第二次峰值在2016-2017年,新增生产实体从2015年的122家提高到2017年新增183家。2018年后,因为桔梗行情持续低于种植户预期,新增生产实体数量开始明显下降,2022年新增桔梗生产实体仅为17家。

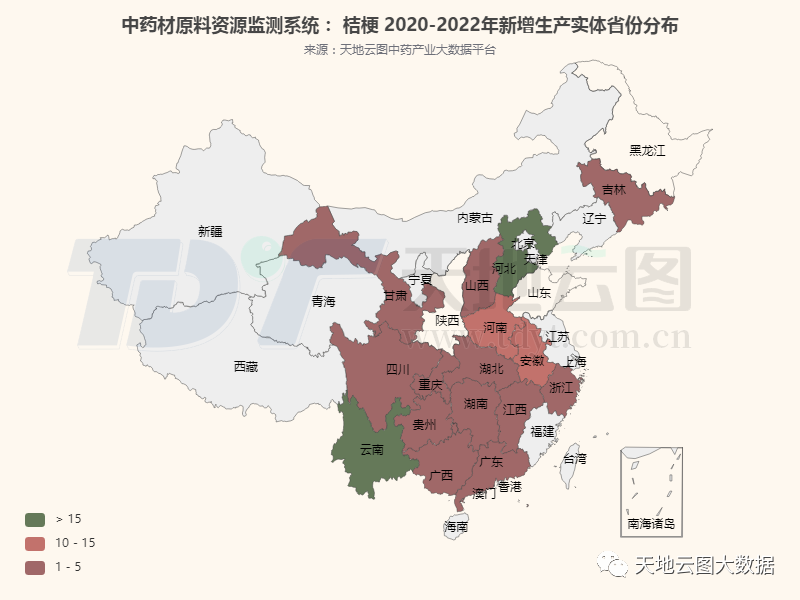

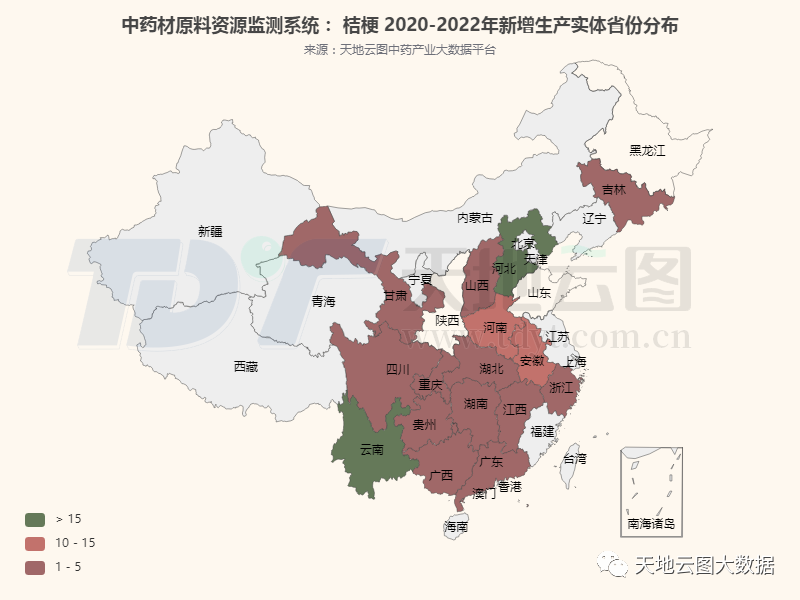

图4:2020-2022年新增生产实体分布

从生产实体分布看:新增实体分布以云南、河北及安徽为主,四川、重庆、湖北、甘肃等省份紧随其后。桔梗在我国大部分地区均有分布,而生产实体的成立和发展主要依托当地资源优势。2020-2022年,桔梗新增生产实体多在长江流域周边省份,有明显向南方迁移的趋势。云南省桔梗生产发展最具代表性,2020-2022年累计新增实体36家,比河北省累计新增实体数还多6家。

五、种植收益

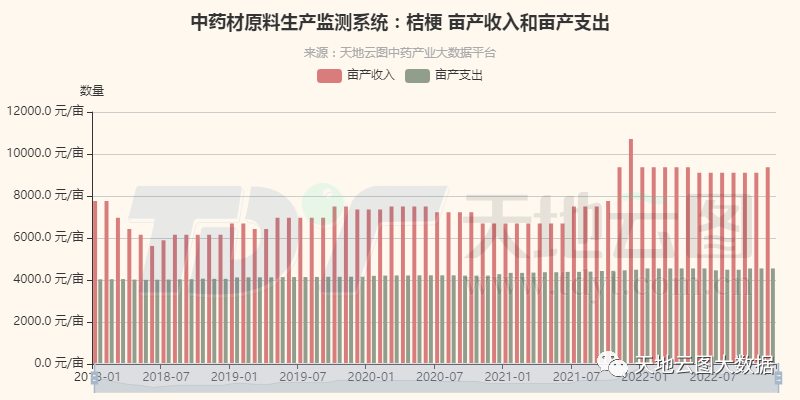

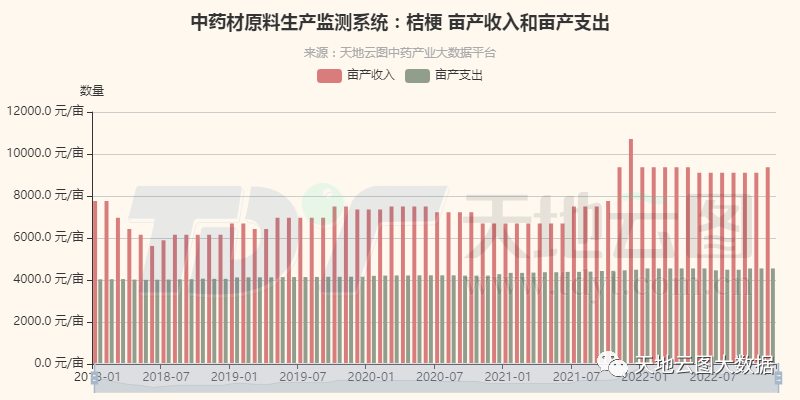

图5:2018-2022年国内桔梗亩产收入及支出

从亩产支出看:生产成本稳定,投入处于可控范围。2018年以来,家种桔梗的主要生产成本在于种子种苗、人工和物料成本,除了种苗成本易受外界因素影响外,其余支出成本相对稳定。近5年,桔梗一个生产周期的成本在4000-5000元/亩上下波动,整体投入在可控范围内。

从亩产收入看:收入开始增长,种植热情有望复燃。2018年之后,桔梗亩产收入超过6000元/亩,但种植户种植受前期断崖式跳水行情影响,种植热情还不高。2022年,桔梗亩产收入超过8000元,甚至出现突破10000元的情况,种植户在高价刺激下,种植热情逐步恢复。由于药用桔梗生长周期需要3年左右时间,扣除亩产支出后,平均每年仍有4000-5000元/亩收入,成为推动桔梗生产恢复的源动力。

六、需求渠道

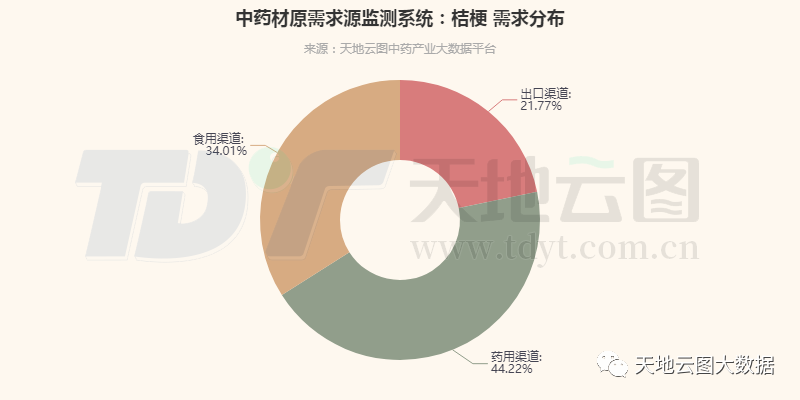

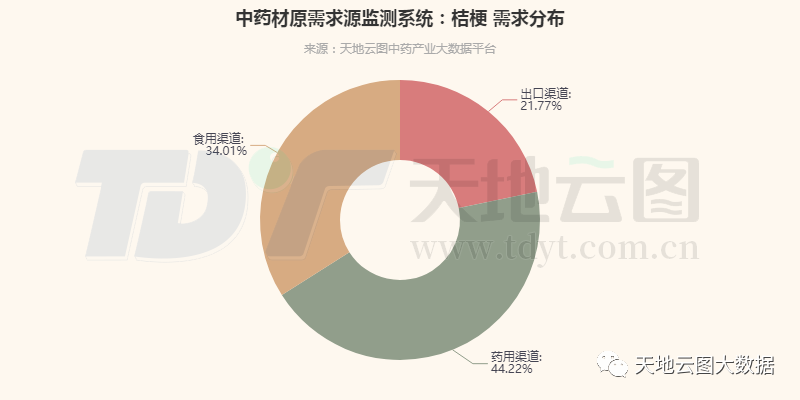

图6:2017年我国桔梗消费渠道需求占比

从需求渠道看:药用渠道和食用渠道占比相近,食用渠道增量明显。2002年,桔梗进入药食同源目录,需求渠道逐渐向食用领域延伸。2017年,桔梗食用渠道需求占比为34.01%,与药用需求占比44.22%相差不大。同时,受东南亚以及韩国、日本等的需求拉动,桔梗出口占比21.77%。

2020年之后,由于全球新冠肺炎疫情肆虐,各国进出口贸易严重受阻,桔梗出口消费明显回落。因为桔梗具有宣肺、利咽、祛痰、排脓等功效,在防疫用药原料中占有重要地位,药用需求增长明显;而食用需求因原料行情增长过快而出现缩减。

目前,桔梗除了药用渠道和食用渠道外,近年来也逐渐延伸至

保健品渠道、提取物渠道、中兽药渠道等,社会需求增量显著。2020年,桔梗全国用量在18200吨左右(包含药用渠道和

保健品渠道),2021年桔梗全国用量在19600吨左右。

七、总结

1、供求矛盾凸显,产能恢复仍需时日 桔梗生长周期长,虽然目前有野生和家种资源供应,但由于家种资源锐减,野生资源也因滥采滥挖,蕴藏量逐渐减少,导致2020年之后因药用需求增加出现产能不足。目前价格虽然对产区生产有一些刺激作用,野生资源在短期内会迎来增量,但家种产能恢复仍需时日。

2、品质保障是根本,优质品类比例降低 受全球通货膨胀影响,以粮食为代表的农副产品纷纷涨价,由于桔梗种植周期长且加工费时费力,种植户转而选择蔬菜和粮食,未来2年内优质桔梗合格品比例将会有所下降,从而给中成药及中药饮片生产带来影响。

3、社会需求增加,供需缺口仍然存在 目前产区种植热情逐渐恢复,但由于桔梗生长周期长,家种品无法在短期内填补需求空缺,未来1-2年,桔梗行情仍将在高位运转。

图1:1985-2022年国内桔梗原料行情变化

从历史行情变化看:38年里,桔梗行情表现可分为3个阶段:

第一阶段(1985-2009年):资源蕴藏量巨大,市场供应以野生为主。

2005年之前,桔梗主要以药用为主,当时的蕴藏资源能够满足社会需求,行情随开采量变化而变化。此阶段价格从1985年最低1.2元上涨至2009年最高时的44元,涨幅高达35.67倍,年均增长16.19%。

第二阶段(2010-2015年):社会需求明显增加,家种生产进入高速增长。

2000年之后,桔梗应用逐渐延伸到食用领域, 2008年,H1N1禽流感流行,桔梗原料需求快速增长,导致野生资源严重供不应求,行情不断上升至历史最高,即从2010年1月的45元上涨至当年最高86元,涨幅91.11%。

在经历过第一阶段的三次桔梗价格的小高峰后,2007年前后,越来越多的人开始从事桔梗野生变家种工作,并在2009-2011年达高峰,价格也随之从2010年最高的86元回落至2015年最低时的17元,跌幅80.23%。

第三阶段(2016-2022年):连续回落行情不断冲击生产成本,生产快速调减又带动行情上涨。

在高价刺激下,桔梗种植面积不断增加, 2010年后,随着种植的桔梗不断采挖,产能过剩,行情迎来断崖式跳水。2015年后,桔梗价格已低于生产成本,大部分省份及地区出现弃荒或改种情况,供求关系也因此再次发生转变。此阶段桔梗价格从2016年最低的18元上涨至2021年最高40元,涨幅122.22%。

三、资源分布

图1:1985-2022年国内桔梗原料行情变化

从历史行情变化看:38年里,桔梗行情表现可分为3个阶段:

第一阶段(1985-2009年):资源蕴藏量巨大,市场供应以野生为主。

2005年之前,桔梗主要以药用为主,当时的蕴藏资源能够满足社会需求,行情随开采量变化而变化。此阶段价格从1985年最低1.2元上涨至2009年最高时的44元,涨幅高达35.67倍,年均增长16.19%。

第二阶段(2010-2015年):社会需求明显增加,家种生产进入高速增长。

2000年之后,桔梗应用逐渐延伸到食用领域, 2008年,H1N1禽流感流行,桔梗原料需求快速增长,导致野生资源严重供不应求,行情不断上升至历史最高,即从2010年1月的45元上涨至当年最高86元,涨幅91.11%。

在经历过第一阶段的三次桔梗价格的小高峰后,2007年前后,越来越多的人开始从事桔梗野生变家种工作,并在2009-2011年达高峰,价格也随之从2010年最高的86元回落至2015年最低时的17元,跌幅80.23%。

第三阶段(2016-2022年):连续回落行情不断冲击生产成本,生产快速调减又带动行情上涨。

在高价刺激下,桔梗种植面积不断增加, 2010年后,随着种植的桔梗不断采挖,产能过剩,行情迎来断崖式跳水。2015年后,桔梗价格已低于生产成本,大部分省份及地区出现弃荒或改种情况,供求关系也因此再次发生转变。此阶段桔梗价格从2016年最低的18元上涨至2021年最高40元,涨幅122.22%。

三、资源分布

图2:桔梗国内资源分布

从资源分布看:以东北、华北和华东地区为主,资源分布较为集中。野生桔梗主要分布在我国的安徽、贵州、河北、黑龙江、吉林、辽宁、内蒙古等省/自治区;家种资源主要分布在我国的安徽、河北、河南、湖北、吉林、江苏、辽宁、山东、四川、浙江等省。其中,安徽、河北、吉林和辽宁等省野生和家种均有。

四、生产实体

图2:桔梗国内资源分布

从资源分布看:以东北、华北和华东地区为主,资源分布较为集中。野生桔梗主要分布在我国的安徽、贵州、河北、黑龙江、吉林、辽宁、内蒙古等省/自治区;家种资源主要分布在我国的安徽、河北、河南、湖北、吉林、江苏、辽宁、山东、四川、浙江等省。其中,安徽、河北、吉林和辽宁等省野生和家种均有。

四、生产实体

图3:1992-2022年我国桔梗生产基地及合作社增长情况

从生产实体数量看:生产实体增长有两个明显高峰,且出现时间与行情存在一定相关性。第一次在2013-2014年,新增生产实体数量从2012年的108家提高到2014年新增195家;第二次峰值在2016-2017年,新增生产实体从2015年的122家提高到2017年新增183家。2018年后,因为桔梗行情持续低于种植户预期,新增生产实体数量开始明显下降,2022年新增桔梗生产实体仅为17家。

图3:1992-2022年我国桔梗生产基地及合作社增长情况

从生产实体数量看:生产实体增长有两个明显高峰,且出现时间与行情存在一定相关性。第一次在2013-2014年,新增生产实体数量从2012年的108家提高到2014年新增195家;第二次峰值在2016-2017年,新增生产实体从2015年的122家提高到2017年新增183家。2018年后,因为桔梗行情持续低于种植户预期,新增生产实体数量开始明显下降,2022年新增桔梗生产实体仅为17家。

图4:2020-2022年新增生产实体分布

从生产实体分布看:新增实体分布以云南、河北及安徽为主,四川、重庆、湖北、甘肃等省份紧随其后。桔梗在我国大部分地区均有分布,而生产实体的成立和发展主要依托当地资源优势。2020-2022年,桔梗新增生产实体多在长江流域周边省份,有明显向南方迁移的趋势。云南省桔梗生产发展最具代表性,2020-2022年累计新增实体36家,比河北省累计新增实体数还多6家。

五、种植收益

图4:2020-2022年新增生产实体分布

从生产实体分布看:新增实体分布以云南、河北及安徽为主,四川、重庆、湖北、甘肃等省份紧随其后。桔梗在我国大部分地区均有分布,而生产实体的成立和发展主要依托当地资源优势。2020-2022年,桔梗新增生产实体多在长江流域周边省份,有明显向南方迁移的趋势。云南省桔梗生产发展最具代表性,2020-2022年累计新增实体36家,比河北省累计新增实体数还多6家。

五、种植收益

图5:2018-2022年国内桔梗亩产收入及支出

从亩产支出看:生产成本稳定,投入处于可控范围。2018年以来,家种桔梗的主要生产成本在于种子种苗、人工和物料成本,除了种苗成本易受外界因素影响外,其余支出成本相对稳定。近5年,桔梗一个生产周期的成本在4000-5000元/亩上下波动,整体投入在可控范围内。

从亩产收入看:收入开始增长,种植热情有望复燃。2018年之后,桔梗亩产收入超过6000元/亩,但种植户种植受前期断崖式跳水行情影响,种植热情还不高。2022年,桔梗亩产收入超过8000元,甚至出现突破10000元的情况,种植户在高价刺激下,种植热情逐步恢复。由于药用桔梗生长周期需要3年左右时间,扣除亩产支出后,平均每年仍有4000-5000元/亩收入,成为推动桔梗生产恢复的源动力。

六、需求渠道

图5:2018-2022年国内桔梗亩产收入及支出

从亩产支出看:生产成本稳定,投入处于可控范围。2018年以来,家种桔梗的主要生产成本在于种子种苗、人工和物料成本,除了种苗成本易受外界因素影响外,其余支出成本相对稳定。近5年,桔梗一个生产周期的成本在4000-5000元/亩上下波动,整体投入在可控范围内。

从亩产收入看:收入开始增长,种植热情有望复燃。2018年之后,桔梗亩产收入超过6000元/亩,但种植户种植受前期断崖式跳水行情影响,种植热情还不高。2022年,桔梗亩产收入超过8000元,甚至出现突破10000元的情况,种植户在高价刺激下,种植热情逐步恢复。由于药用桔梗生长周期需要3年左右时间,扣除亩产支出后,平均每年仍有4000-5000元/亩收入,成为推动桔梗生产恢复的源动力。

六、需求渠道

图6:2017年我国桔梗消费渠道需求占比

从需求渠道看:药用渠道和食用渠道占比相近,食用渠道增量明显。2002年,桔梗进入药食同源目录,需求渠道逐渐向食用领域延伸。2017年,桔梗食用渠道需求占比为34.01%,与药用需求占比44.22%相差不大。同时,受东南亚以及韩国、日本等的需求拉动,桔梗出口占比21.77%。

2020年之后,由于全球新冠肺炎疫情肆虐,各国进出口贸易严重受阻,桔梗出口消费明显回落。因为桔梗具有宣肺、利咽、祛痰、排脓等功效,在防疫用药原料中占有重要地位,药用需求增长明显;而食用需求因原料行情增长过快而出现缩减。

目前,桔梗除了药用渠道和食用渠道外,近年来也逐渐延伸至保健品渠道、提取物渠道、中兽药渠道等,社会需求增量显著。2020年,桔梗全国用量在18200吨左右(包含药用渠道和保健品渠道),2021年桔梗全国用量在19600吨左右。

七、总结

1、供求矛盾凸显,产能恢复仍需时日 桔梗生长周期长,虽然目前有野生和家种资源供应,但由于家种资源锐减,野生资源也因滥采滥挖,蕴藏量逐渐减少,导致2020年之后因药用需求增加出现产能不足。目前价格虽然对产区生产有一些刺激作用,野生资源在短期内会迎来增量,但家种产能恢复仍需时日。

2、品质保障是根本,优质品类比例降低 受全球通货膨胀影响,以粮食为代表的农副产品纷纷涨价,由于桔梗种植周期长且加工费时费力,种植户转而选择蔬菜和粮食,未来2年内优质桔梗合格品比例将会有所下降,从而给中成药及中药饮片生产带来影响。

3、社会需求增加,供需缺口仍然存在 目前产区种植热情逐渐恢复,但由于桔梗生长周期长,家种品无法在短期内填补需求空缺,未来1-2年,桔梗行情仍将在高位运转。

图6:2017年我国桔梗消费渠道需求占比

从需求渠道看:药用渠道和食用渠道占比相近,食用渠道增量明显。2002年,桔梗进入药食同源目录,需求渠道逐渐向食用领域延伸。2017年,桔梗食用渠道需求占比为34.01%,与药用需求占比44.22%相差不大。同时,受东南亚以及韩国、日本等的需求拉动,桔梗出口占比21.77%。

2020年之后,由于全球新冠肺炎疫情肆虐,各国进出口贸易严重受阻,桔梗出口消费明显回落。因为桔梗具有宣肺、利咽、祛痰、排脓等功效,在防疫用药原料中占有重要地位,药用需求增长明显;而食用需求因原料行情增长过快而出现缩减。

目前,桔梗除了药用渠道和食用渠道外,近年来也逐渐延伸至保健品渠道、提取物渠道、中兽药渠道等,社会需求增量显著。2020年,桔梗全国用量在18200吨左右(包含药用渠道和保健品渠道),2021年桔梗全国用量在19600吨左右。

七、总结

1、供求矛盾凸显,产能恢复仍需时日 桔梗生长周期长,虽然目前有野生和家种资源供应,但由于家种资源锐减,野生资源也因滥采滥挖,蕴藏量逐渐减少,导致2020年之后因药用需求增加出现产能不足。目前价格虽然对产区生产有一些刺激作用,野生资源在短期内会迎来增量,但家种产能恢复仍需时日。

2、品质保障是根本,优质品类比例降低 受全球通货膨胀影响,以粮食为代表的农副产品纷纷涨价,由于桔梗种植周期长且加工费时费力,种植户转而选择蔬菜和粮食,未来2年内优质桔梗合格品比例将会有所下降,从而给中成药及中药饮片生产带来影响。

3、社会需求增加,供需缺口仍然存在 目前产区种植热情逐渐恢复,但由于桔梗生长周期长,家种品无法在短期内填补需求空缺,未来1-2年,桔梗行情仍将在高位运转。