质子泵抑制剂是临床常用抑酸药物,米内网数据显示,2022H1中国公立医疗机构终端质子泵抑制剂销售额超过90亿元,产品TOP10仅独家品种艾普拉唑肠溶片实现正增长,品牌TOP10雷贝拉唑钠肠溶胶囊首次登顶榜首,伏诺拉生暴涨567.10%。拉唑类质子泵抑制剂深陷集采旋涡,新型抑酸药的到来为质子泵抑制剂市场增添新的变数。

质子泵抑制剂TOP10!丽珠独家品种亮眼,武田暴涨567%

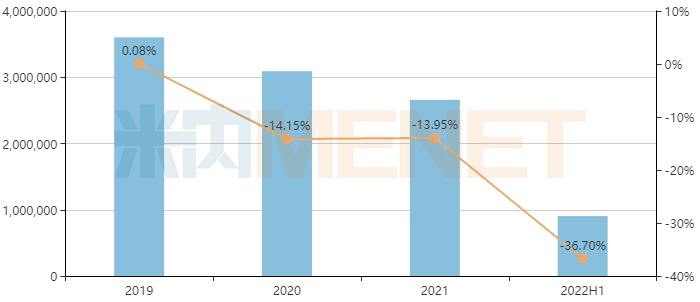

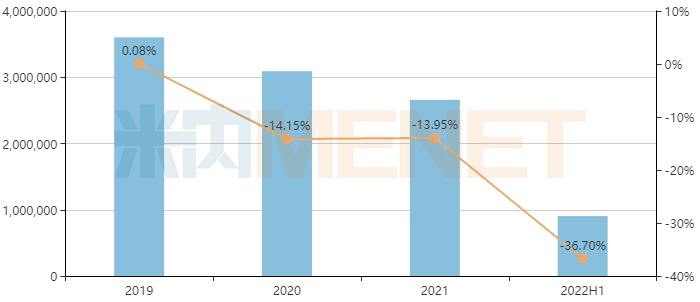

质子泵抑制剂是临床常用抑酸药物,被广泛用于急、慢性消化系统疾病的治疗。米内网数据显示,质子泵抑制剂在中国城市公立医院、县级公立医院、城市社区中心及乡镇卫生院(简称中国公立医疗机构)终端销售峰值为2019年的360亿元,随后受重点监控、带量

采购等措施影响,呈现下滑趋势。

2021年中国公立医疗机构终端质子泵抑制剂销售规模接近266亿元,同比下滑13.95%;2022年上半年其销售规模超过90亿元,较去年同期下滑36.70%。

中国公立医疗机构终端质子泵抑制剂销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

质子泵抑制剂产品TOP10中,注射剂与口服常释剂型各占一半,注射用奥美拉唑钠、雷贝拉唑钠肠溶胶囊、雷贝拉唑钠肠溶片依次位列前三,其中注射用奥美拉唑钠、雷贝拉唑钠肠溶胶囊上半年销售额均超过10亿元。值得一提的是,10个产品中仅丽珠

医药的独家品种艾普拉唑肠溶片实现正增长,且涨幅高达20.23%。

2022H1中国公立医疗机构终端质子泵抑制剂产品TOP10

来源:米内网中国公立医疗机构药品终端竞争格局

质子泵抑制剂品牌TOP10中,国产品牌占据6个席位,济川药业的雷贝拉唑钠肠溶胶囊首次跻身榜首,市场份额超过10%;丽珠集团的艾普拉唑肠溶片、注射用艾普拉唑钠分别位列第二、第三。

上榜的4个外资品牌中,阿斯利康占据2个席位,武田制药的富马酸伏诺拉生片销售额暴涨567.10%、阿斯利康的注射用奥美拉唑钠大涨38%,表现亮眼。富马酸伏诺拉生片于2019年12月在中国获批上市,2020年12月通过谈判进入国家医保目录,市场迎来快速放量。

2022H1中国公立医疗机构终端质子泵抑制剂品牌TOP10

来源:米内网中国公立医疗机构药品终端竞争格局

7款PPI已集采,百亿神药跌落,罗欣、石药、康恩贝市场大涨

在国家开展的六批化药集采中,质子泵抑制剂合计有7个品种被纳入。其中,奥美拉唑口服常释剂型为第三批集采品种,艾司奥美拉唑口服常释剂型、泮托拉唑口服常释剂型、泮托拉唑注射剂为第四批集采品种,艾司奥美拉唑注射剂、兰索拉唑注射剂为第五批集采品种,奥美拉唑注射剂为第七批集采品种。

质子泵抑制剂国家集采情况

从口服常释剂型到注射剂,质子泵抑制剂3个品种奥美拉唑、艾司奥美拉唑、泮托拉唑的双剂型均已纳入集采。

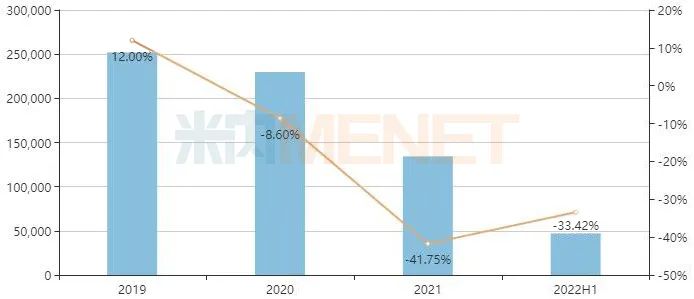

奥美拉唑口服常释剂型是首个被纳入集采的质子泵抑制剂,奥美拉唑注射剂也已纳入第七批集采。米内网数据显示,奥美拉唑2016年、2017年在中国公立医疗机构终端销售规模均超过95亿元。

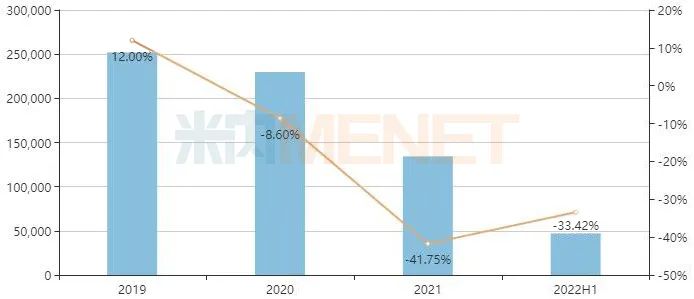

集采前奥美拉唑口服常释剂型市场持续扩容,2020年首次下滑8.60%,2021年、2022年上半年分别下滑41.75%、33.42%。作为中标

企业之一,罗欣药业的奥美拉唑肠溶胶囊市场份额从2020年的4.94%上升至2022年上半年的22.58%,市场排名第二。

中国公立医疗机构终端奥美拉唑口服常释剂型销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

泮托拉唑注射剂是首个被集采的PPI注射剂,其与泮托拉唑口服常释剂型同时被纳入第四批集采。米内网数据显示,泮托拉唑2016年、2017年在中国公立医疗机构终端销售规模均超过100亿元,其中泮托拉唑注射剂销售额自2017年开始呈现连续下滑趋势,泮托拉唑口服常释剂型自2020年开始出现下滑。2021年泮托拉唑销售规模超过33亿元,同比下滑47.76%,2022年上半年较去年同期下滑72.05%。

中国公立医疗机构终端泮托拉唑销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

第四批集采品种泮托拉唑钠肠溶片中标企业有3家,包括Aurobindo、九典制药、康恩贝。3家企业集采中选后市场份额迅速上升,九典制药市场份额从2020年的15.47%上升至2022年上半年的27.94%,Aurobindo、康恩贝2020年市占率几乎空白,2022年上半年市场份额分别为24.95%、15.55%。

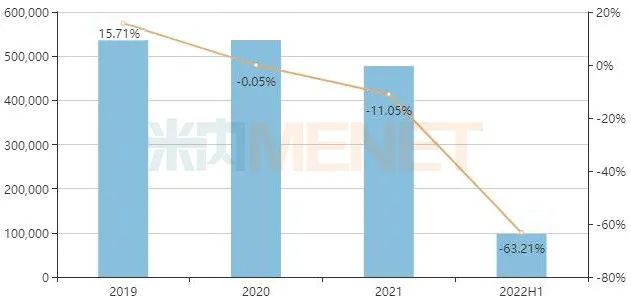

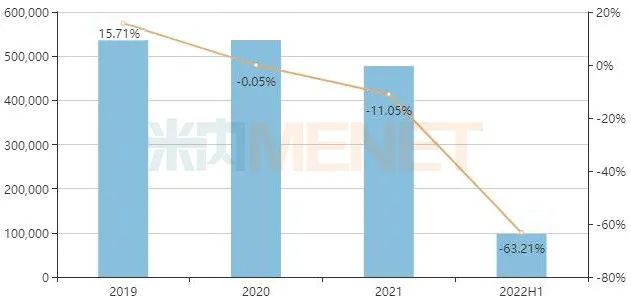

艾司奥美拉唑2019年、2020年在中国公立医疗机构终端销售规模均超过53亿元,其口服常释剂型、注射剂先后被纳入第四批、第五批集采。在集采之前艾司奥美拉唑市场一直坚挺,2020年销售额略微下滑0.05%,2021年、2022年上半年分别下滑11.05%、63.21%,原研厂家阿斯利康市场份额从2013年的100%下滑至2022年上半年的44.70%。

中国公立医疗机构终端艾司奥美拉唑销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

艾司奥美拉唑口服常释剂型中标企业市占率从零迅速上升,2022年上半年山香药业市场份额为25.59%,石药欧意、正大天晴市场份额分别为13.86%、10.52%。

14个品种过评,罗欣、盛禾新药抢食市场

截至目前,质子泵抑制剂已有14个品种通过或视同通过一致性评价。其中,南京海纳医药的奥美拉唑碳酸氢钠干混悬剂、湖南健朗药业的泮托拉唑钠肠溶胶囊为独家过评。

质子泵抑制剂过评品种

来源:米内网中国申报进度(MED)数据库

注射剂品种过评企业数均领跑口服药物,注射用奥美拉唑钠、注射用泮托拉唑钠过评企业均超过30家,注射用艾司奥美拉唑钠有25家企业过评,注射用兰索拉唑有18家企业过评。

14个过评品种中,满足国家集采条件的质子泵抑制剂均已被集采。拉唑类质子泵抑制剂深陷集采旋涡,市场规模持续萎缩。新型质子泵抑制剂的到来,也给质子泵抑制剂市场增添新的变数。

继2019年武田的富马酸伏诺拉生片获批上市后,2022年质子泵抑制剂市场再迎来2款重磅新药。2022年4月8日,罗欣药业的替戈拉生片获批上市,成为中国首款自研的钾离子竞争性酸阻滞剂(P-CAB);2022年11月30日,盛禾制药的2.2类改良新药注射用右兰索拉唑获批上市,为国内首家。

数据来源:米内网数据库

注:米内网《中国公立医疗机构

药品终端竞争格局》,统计范围是:中国城市公立

医院、县级公立医院、城市社区中心以及乡镇卫生院,不含民营医院、私人诊所、村卫生室;上述销售额以产品在终端的平均零售价计算。数据统计如有疏漏,欢迎指正!

来源:米内网中国公立医疗机构药品终端竞争格局

质子泵抑制剂产品TOP10中,注射剂与口服常释剂型各占一半,注射用奥美拉唑钠、雷贝拉唑钠肠溶胶囊、雷贝拉唑钠肠溶片依次位列前三,其中注射用奥美拉唑钠、雷贝拉唑钠肠溶胶囊上半年销售额均超过10亿元。值得一提的是,10个产品中仅丽珠医药的独家品种艾普拉唑肠溶片实现正增长,且涨幅高达20.23%。

2022H1中国公立医疗机构终端质子泵抑制剂产品TOP10

来源:米内网中国公立医疗机构药品终端竞争格局

质子泵抑制剂产品TOP10中,注射剂与口服常释剂型各占一半,注射用奥美拉唑钠、雷贝拉唑钠肠溶胶囊、雷贝拉唑钠肠溶片依次位列前三,其中注射用奥美拉唑钠、雷贝拉唑钠肠溶胶囊上半年销售额均超过10亿元。值得一提的是,10个产品中仅丽珠医药的独家品种艾普拉唑肠溶片实现正增长,且涨幅高达20.23%。

2022H1中国公立医疗机构终端质子泵抑制剂产品TOP10

来源:米内网中国公立医疗机构药品终端竞争格局

质子泵抑制剂品牌TOP10中,国产品牌占据6个席位,济川药业的雷贝拉唑钠肠溶胶囊首次跻身榜首,市场份额超过10%;丽珠集团的艾普拉唑肠溶片、注射用艾普拉唑钠分别位列第二、第三。

上榜的4个外资品牌中,阿斯利康占据2个席位,武田制药的富马酸伏诺拉生片销售额暴涨567.10%、阿斯利康的注射用奥美拉唑钠大涨38%,表现亮眼。富马酸伏诺拉生片于2019年12月在中国获批上市,2020年12月通过谈判进入国家医保目录,市场迎来快速放量。

2022H1中国公立医疗机构终端质子泵抑制剂品牌TOP10

来源:米内网中国公立医疗机构药品终端竞争格局

质子泵抑制剂品牌TOP10中,国产品牌占据6个席位,济川药业的雷贝拉唑钠肠溶胶囊首次跻身榜首,市场份额超过10%;丽珠集团的艾普拉唑肠溶片、注射用艾普拉唑钠分别位列第二、第三。

上榜的4个外资品牌中,阿斯利康占据2个席位,武田制药的富马酸伏诺拉生片销售额暴涨567.10%、阿斯利康的注射用奥美拉唑钠大涨38%,表现亮眼。富马酸伏诺拉生片于2019年12月在中国获批上市,2020年12月通过谈判进入国家医保目录,市场迎来快速放量。

2022H1中国公立医疗机构终端质子泵抑制剂品牌TOP10

来源:米内网中国公立医疗机构药品终端竞争格局

7款PPI已集采,百亿神药跌落,罗欣、石药、康恩贝市场大涨

在国家开展的六批化药集采中,质子泵抑制剂合计有7个品种被纳入。其中,奥美拉唑口服常释剂型为第三批集采品种,艾司奥美拉唑口服常释剂型、泮托拉唑口服常释剂型、泮托拉唑注射剂为第四批集采品种,艾司奥美拉唑注射剂、兰索拉唑注射剂为第五批集采品种,奥美拉唑注射剂为第七批集采品种。

质子泵抑制剂国家集采情况

来源:米内网中国公立医疗机构药品终端竞争格局

7款PPI已集采,百亿神药跌落,罗欣、石药、康恩贝市场大涨

在国家开展的六批化药集采中,质子泵抑制剂合计有7个品种被纳入。其中,奥美拉唑口服常释剂型为第三批集采品种,艾司奥美拉唑口服常释剂型、泮托拉唑口服常释剂型、泮托拉唑注射剂为第四批集采品种,艾司奥美拉唑注射剂、兰索拉唑注射剂为第五批集采品种,奥美拉唑注射剂为第七批集采品种。

质子泵抑制剂国家集采情况

从口服常释剂型到注射剂,质子泵抑制剂3个品种奥美拉唑、艾司奥美拉唑、泮托拉唑的双剂型均已纳入集采。

奥美拉唑口服常释剂型是首个被纳入集采的质子泵抑制剂,奥美拉唑注射剂也已纳入第七批集采。米内网数据显示,奥美拉唑2016年、2017年在中国公立医疗机构终端销售规模均超过95亿元。

集采前奥美拉唑口服常释剂型市场持续扩容,2020年首次下滑8.60%,2021年、2022年上半年分别下滑41.75%、33.42%。作为中标企业之一,罗欣药业的奥美拉唑肠溶胶囊市场份额从2020年的4.94%上升至2022年上半年的22.58%,市场排名第二。

中国公立医疗机构终端奥美拉唑口服常释剂型销售情况(单位:万元)

从口服常释剂型到注射剂,质子泵抑制剂3个品种奥美拉唑、艾司奥美拉唑、泮托拉唑的双剂型均已纳入集采。

奥美拉唑口服常释剂型是首个被纳入集采的质子泵抑制剂,奥美拉唑注射剂也已纳入第七批集采。米内网数据显示,奥美拉唑2016年、2017年在中国公立医疗机构终端销售规模均超过95亿元。

集采前奥美拉唑口服常释剂型市场持续扩容,2020年首次下滑8.60%,2021年、2022年上半年分别下滑41.75%、33.42%。作为中标企业之一,罗欣药业的奥美拉唑肠溶胶囊市场份额从2020年的4.94%上升至2022年上半年的22.58%,市场排名第二。

中国公立医疗机构终端奥美拉唑口服常释剂型销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

泮托拉唑注射剂是首个被集采的PPI注射剂,其与泮托拉唑口服常释剂型同时被纳入第四批集采。米内网数据显示,泮托拉唑2016年、2017年在中国公立医疗机构终端销售规模均超过100亿元,其中泮托拉唑注射剂销售额自2017年开始呈现连续下滑趋势,泮托拉唑口服常释剂型自2020年开始出现下滑。2021年泮托拉唑销售规模超过33亿元,同比下滑47.76%,2022年上半年较去年同期下滑72.05%。

中国公立医疗机构终端泮托拉唑销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

泮托拉唑注射剂是首个被集采的PPI注射剂,其与泮托拉唑口服常释剂型同时被纳入第四批集采。米内网数据显示,泮托拉唑2016年、2017年在中国公立医疗机构终端销售规模均超过100亿元,其中泮托拉唑注射剂销售额自2017年开始呈现连续下滑趋势,泮托拉唑口服常释剂型自2020年开始出现下滑。2021年泮托拉唑销售规模超过33亿元,同比下滑47.76%,2022年上半年较去年同期下滑72.05%。

中国公立医疗机构终端泮托拉唑销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

第四批集采品种泮托拉唑钠肠溶片中标企业有3家,包括Aurobindo、九典制药、康恩贝。3家企业集采中选后市场份额迅速上升,九典制药市场份额从2020年的15.47%上升至2022年上半年的27.94%,Aurobindo、康恩贝2020年市占率几乎空白,2022年上半年市场份额分别为24.95%、15.55%。

艾司奥美拉唑2019年、2020年在中国公立医疗机构终端销售规模均超过53亿元,其口服常释剂型、注射剂先后被纳入第四批、第五批集采。在集采之前艾司奥美拉唑市场一直坚挺,2020年销售额略微下滑0.05%,2021年、2022年上半年分别下滑11.05%、63.21%,原研厂家阿斯利康市场份额从2013年的100%下滑至2022年上半年的44.70%。

中国公立医疗机构终端艾司奥美拉唑销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

第四批集采品种泮托拉唑钠肠溶片中标企业有3家,包括Aurobindo、九典制药、康恩贝。3家企业集采中选后市场份额迅速上升,九典制药市场份额从2020年的15.47%上升至2022年上半年的27.94%,Aurobindo、康恩贝2020年市占率几乎空白,2022年上半年市场份额分别为24.95%、15.55%。

艾司奥美拉唑2019年、2020年在中国公立医疗机构终端销售规模均超过53亿元,其口服常释剂型、注射剂先后被纳入第四批、第五批集采。在集采之前艾司奥美拉唑市场一直坚挺,2020年销售额略微下滑0.05%,2021年、2022年上半年分别下滑11.05%、63.21%,原研厂家阿斯利康市场份额从2013年的100%下滑至2022年上半年的44.70%。

中国公立医疗机构终端艾司奥美拉唑销售情况(单位:万元)

来源:米内网中国公立医疗机构药品终端竞争格局

艾司奥美拉唑口服常释剂型中标企业市占率从零迅速上升,2022年上半年山香药业市场份额为25.59%,石药欧意、正大天晴市场份额分别为13.86%、10.52%。

14个品种过评,罗欣、盛禾新药抢食市场

截至目前,质子泵抑制剂已有14个品种通过或视同通过一致性评价。其中,南京海纳医药的奥美拉唑碳酸氢钠干混悬剂、湖南健朗药业的泮托拉唑钠肠溶胶囊为独家过评。

质子泵抑制剂过评品种

来源:米内网中国公立医疗机构药品终端竞争格局

艾司奥美拉唑口服常释剂型中标企业市占率从零迅速上升,2022年上半年山香药业市场份额为25.59%,石药欧意、正大天晴市场份额分别为13.86%、10.52%。

14个品种过评,罗欣、盛禾新药抢食市场

截至目前,质子泵抑制剂已有14个品种通过或视同通过一致性评价。其中,南京海纳医药的奥美拉唑碳酸氢钠干混悬剂、湖南健朗药业的泮托拉唑钠肠溶胶囊为独家过评。

质子泵抑制剂过评品种

来源:米内网中国申报进度(MED)数据库

注射剂品种过评企业数均领跑口服药物,注射用奥美拉唑钠、注射用泮托拉唑钠过评企业均超过30家,注射用艾司奥美拉唑钠有25家企业过评,注射用兰索拉唑有18家企业过评。

14个过评品种中,满足国家集采条件的质子泵抑制剂均已被集采。拉唑类质子泵抑制剂深陷集采旋涡,市场规模持续萎缩。新型质子泵抑制剂的到来,也给质子泵抑制剂市场增添新的变数。

继2019年武田的富马酸伏诺拉生片获批上市后,2022年质子泵抑制剂市场再迎来2款重磅新药。2022年4月8日,罗欣药业的替戈拉生片获批上市,成为中国首款自研的钾离子竞争性酸阻滞剂(P-CAB);2022年11月30日,盛禾制药的2.2类改良新药注射用右兰索拉唑获批上市,为国内首家。

数据来源:米内网数据库

注:米内网《中国公立医疗机构药品终端竞争格局》,统计范围是:中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院,不含民营医院、私人诊所、村卫生室;上述销售额以产品在终端的平均零售价计算。数据统计如有疏漏,欢迎指正!

来源:米内网中国申报进度(MED)数据库

注射剂品种过评企业数均领跑口服药物,注射用奥美拉唑钠、注射用泮托拉唑钠过评企业均超过30家,注射用艾司奥美拉唑钠有25家企业过评,注射用兰索拉唑有18家企业过评。

14个过评品种中,满足国家集采条件的质子泵抑制剂均已被集采。拉唑类质子泵抑制剂深陷集采旋涡,市场规模持续萎缩。新型质子泵抑制剂的到来,也给质子泵抑制剂市场增添新的变数。

继2019年武田的富马酸伏诺拉生片获批上市后,2022年质子泵抑制剂市场再迎来2款重磅新药。2022年4月8日,罗欣药业的替戈拉生片获批上市,成为中国首款自研的钾离子竞争性酸阻滞剂(P-CAB);2022年11月30日,盛禾制药的2.2类改良新药注射用右兰索拉唑获批上市,为国内首家。

数据来源:米内网数据库

注:米内网《中国公立医疗机构药品终端竞争格局》,统计范围是:中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院,不含民营医院、私人诊所、村卫生室;上述销售额以产品在终端的平均零售价计算。数据统计如有疏漏,欢迎指正!