2022年受中国医药产业变革加速,集采的深入推进,新冠疫情的多点散发和防控政策的放开,经济下行的压力等不确定性因素的影响,中国公立医疗机构药品的销售额为12727亿元,同比2021年下降了1.90%。后疫情时代,随着经济的复苏,人口老年龄化的加速,人民对健康需求的不断提高,2023年中国公立医疗机构用药市场也将会实现恢复性增长。

2018-2022年中国公立医疗机构终端药品销售额及增长情况

来源:米内网中国公立医疗机构药品终端竞争格局

四大渠道销售额均有下降,乡镇卫生院下滑幅度最大

在第一终端公立医院中,城市公立医院是患者就医的主要渠道,其用药类别主要以肿瘤、心脑血管、糖尿病等重症、大病以及急症的治疗性药物为主。2022年尽管受疫情反弹和防控放开导致就诊人次下降以及集采扩面等因素的影响,但刚性的用药需求和创新药市场的增长减缓了城市公立医院药品销售额的下滑,同比2021年下降了1.5%;2022年同样受疫情反弹和防控放开以及集采的影响,县级公立医院药品的销售额也呈下滑的态势,同比2021年下降了2.3%。

在第三终端公立基层医疗市场中,社区卫生服务中心(站)为慢性疾病管理中心,慢性病用药在该渠道中占主导地位,2022年尽管受疫情和集采等因素的影响,但分级诊疗制度的进一步推进、

企业的药品销售渠道下沉、长处方等因素减缓了社区卫生服务中心(站)药品销售额的下降,同比2021年下降了0.9%,是下滑幅度最小的市场;2022年乡镇卫生院的药品销售额是下滑幅度最大的市场,其主要原因是受集采和新冠疫情的影响,其中集采的影响最为显著,2022年第五批和第六批集采品种相继落地执行,其中有不少在乡镇卫生院畅销的品种纳入其中,集采药品的大幅降价,直接导致了乡镇卫生院药品销售额的下降。

2020-2022年中国公立医疗机构终端四大渠道销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

生物药涨逾5%,中成药稳定增长,化学药步入质胜新周期

从药品类型看:在2022年公立医疗机构终端,化学药的占比最大,超过66%,但市场地位持续下降,同比2021年下降3.9%,其中集采对化学药销售额的影响最大;中成药的占比为19.7%,同比2021年增长0.24%,近三年来市场地位相对稳定,政策支持和终端需求的陆续复苏是中成药市场稳定向好的主要原因;生物药的市场份额持续上升,市场地位不断提高,其2022年销售额增速达5.3%,远高于化学药和中成药,但整体增速放缓。

2018-2022年中国公立医疗机构终端各类药品销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

化学药市场以仿制药为主,集采推动市场向高质量发展

化学药在中国公立医疗机构的销售占比最大,也是受政策影响最深的药品类别。2022年受疫情、集采、限抗以及限辅助用药等政策的影响,化学药的销售金额呈下降的态势,其中集采对于化学药市场的影响是最为显著。在公立医疗机构化学药市场中,仿制药占主导地位,2022年占比达66%以上,且呈逐年上升的态势,创新药和化学改良型新药在化学药市场的占比均呈逐年下滑的趋势。在集采常态化下,部分仿制药中选品种对原研品种的替代趋势明显。

2020-2022年中国公立医疗机构终端各类化学药销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

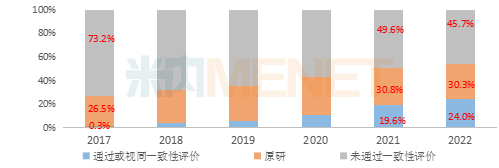

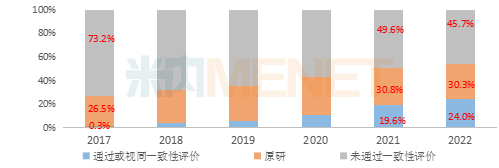

在集采的深入推进下,优质药品成为市场的主流,推动了药品市场向高质量发展。自2017年12月29日第一批通过一致性评价的10个品种目录公布以来,至2022年底通过或视同通过仿制药一致性评价的品种已达1447个,涵盖3054个品牌,合计销售额为2023.6亿元,占整个仿制药市场的24%。尚未通过一致性评价的品种销售额占比由2017年的73.2%下降至2022年的45.7%。可见,中国公立医疗机构用药的质量提升显著,促进了化学药市场的高质量发展。

2017-2022年中国公立医疗机构终端通过和视同通过一致性评价品种的销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

以价换量!纳入国谈是拉动生物药增长的主要动力

近年来,国家把生物药作为了战略性新兴产业的主攻方向,持续加大了政策的扶持力度。受益于国家政策的扶持,同时伴随技术创新、企业的重视以及居民保健意识增强等因素的驱动,中国生物药市场销售额快速增长,2022年生物药在公立医疗机构的销售额接近1800亿元,但增速放缓,同比增长5.26%。

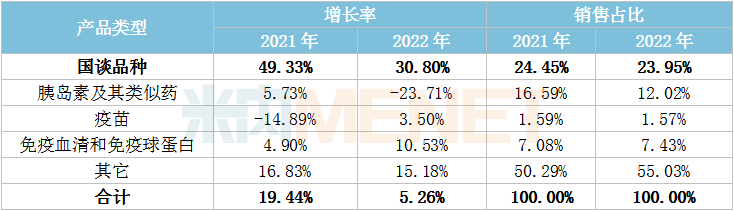

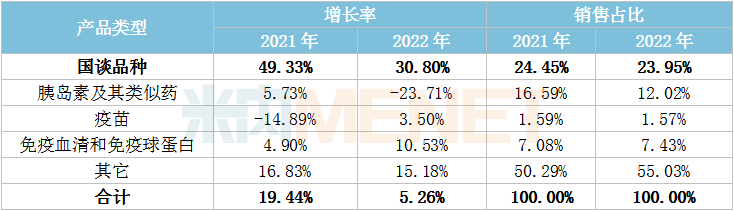

从生物药各类型的产品分布看:纳入21版国谈的生物药品种销售增速最快,达30.80%,但比20版纳入国谈生物药品种的增速减少19个百分点,其增速放缓与2022年新冠疫情管控院内放量受影响相关;胰岛素及其类似物的销售额下滑幅度最大,同比2021年下降了23.71%,其主要原因是受第六批胰岛素集采执行落地的影响。由上可见,对于生物药而言,国谈品种是生物药市场销售增长的主要动力,而集采品种则是导致生物药市场销售增速减缓的主要因素。

2021-2022年中国公立医疗机构终端生物药各类产品增长率及销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

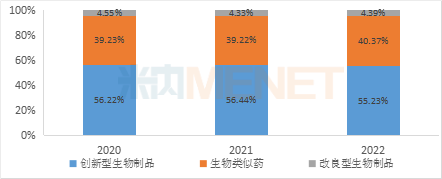

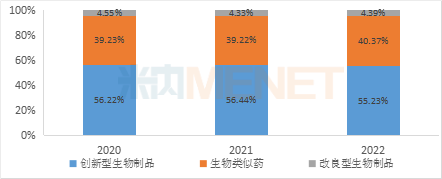

生物药是创新药的主力军。2022年,创新型生物药的销售额在生物药中占比最大,超过55%,但呈下滑的态势,其主要原因是受2022年创新药上市品种较少,已上市的创新药同质化竞争加剧以及疫情防控等因素的影响;生物类似物在生物药的占比逐年上升,2022年已超过40%。

从现有未纳入集采的品种来看,预计未来生物类似物纳入集采的可能性较大。自2020年以来,国内密集上市了多款重磅生物类似物,且多款产品具备纳入集采的条件,市场竞争激烈。未来,若生物类似物纳入集采,必将加速生物药市场的变革。

2020-2022年中国公立医疗机构终端各类生物药销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

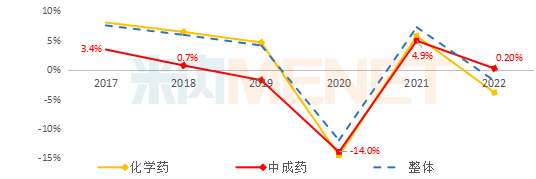

中成药增速反超化学药,中药注射剂医保解限或成趋势

近年来,国家大力支持中药传承创新的总基调不变,并相继出台了一系列鼓励中

医药发展的政策,发展

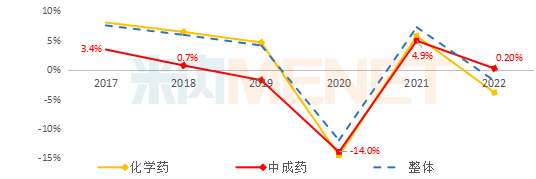

中医药已上升为“国家战略”。随着中医药鼓励政策的不断落地,中成药市场持续获得新的发展动能;同时在疫情时代,中医药治未病的观念得到较好的市场教育,消费者对中成药的需求也持续复苏。2022年在政策加持和终端需求的陆续复苏下,近十年来中成药的销售额增速首超化学药,销售势头稳定向好。

2017-2022年中国公立医疗机构终端中成药与化学药销售增速走势

来源:米内网中国公立医疗机构药品终端竞争格局

中药注射剂限制使用和地方联盟集采是影响中成药市场销售的主要不利因素。其中,中药注射剂由于成分复杂,无法证明其安全性和有效性,加上临床上使用不规范,导致不良反应频发,使得中药注射剂在临床上的应用由创新典范到颇受争议。

17版国家医保目录首次对39个中药注射剂严格限制报销病症,并明确了26个中药注射剂品种仅限二级以上医疗机构使用;19版国家医保目录对中药注射剂品种的限制增加至45个,其中36个中药注射剂品种仅限二级以上医疗机构使用;但21版国家医保目录对中药注射剂的限制使用有所松动,丹红注射液成为第一个全面解除限制的中药注射剂产品,米内网数据显示,该产品2022年在公立医疗机构的销售额增长达60%以上。由上可见,未来中药注射剂的医保解限将成为一种趋势。

2016-2022年中国公立医疗机构终端中成药各用药途径的销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

中药注射剂的医保限制使用,直接导致中药注射剂品种在公立医疗机构的销售额大幅下降,由2016年的最高峰1021亿元下降至2022年的472亿元,销售占比也从2016年的37.6%下降至2022年的18.8%。未来,随着部分中药注射剂医保解限,该类产品在公立医疗机构的销售额有望触底回升。

数据来源:米内网数据库

注:米内网《中国公立医疗机构

药品终端竞争格局》,统计范围是:中国城市公立

医院、县级公立医院、城市社区中心以及乡镇卫生院,不含民营医院、私人诊所、村卫生室;上述销售额以产品在终端的平均零售价计算。

来源:米内网中国公立医疗机构药品终端竞争格局

四大渠道销售额均有下降,乡镇卫生院下滑幅度最大

在第一终端公立医院中,城市公立医院是患者就医的主要渠道,其用药类别主要以肿瘤、心脑血管、糖尿病等重症、大病以及急症的治疗性药物为主。2022年尽管受疫情反弹和防控放开导致就诊人次下降以及集采扩面等因素的影响,但刚性的用药需求和创新药市场的增长减缓了城市公立医院药品销售额的下滑,同比2021年下降了1.5%;2022年同样受疫情反弹和防控放开以及集采的影响,县级公立医院药品的销售额也呈下滑的态势,同比2021年下降了2.3%。

在第三终端公立基层医疗市场中,社区卫生服务中心(站)为慢性疾病管理中心,慢性病用药在该渠道中占主导地位,2022年尽管受疫情和集采等因素的影响,但分级诊疗制度的进一步推进、企业的药品销售渠道下沉、长处方等因素减缓了社区卫生服务中心(站)药品销售额的下降,同比2021年下降了0.9%,是下滑幅度最小的市场;2022年乡镇卫生院的药品销售额是下滑幅度最大的市场,其主要原因是受集采和新冠疫情的影响,其中集采的影响最为显著,2022年第五批和第六批集采品种相继落地执行,其中有不少在乡镇卫生院畅销的品种纳入其中,集采药品的大幅降价,直接导致了乡镇卫生院药品销售额的下降。

2020-2022年中国公立医疗机构终端四大渠道销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

四大渠道销售额均有下降,乡镇卫生院下滑幅度最大

在第一终端公立医院中,城市公立医院是患者就医的主要渠道,其用药类别主要以肿瘤、心脑血管、糖尿病等重症、大病以及急症的治疗性药物为主。2022年尽管受疫情反弹和防控放开导致就诊人次下降以及集采扩面等因素的影响,但刚性的用药需求和创新药市场的增长减缓了城市公立医院药品销售额的下滑,同比2021年下降了1.5%;2022年同样受疫情反弹和防控放开以及集采的影响,县级公立医院药品的销售额也呈下滑的态势,同比2021年下降了2.3%。

在第三终端公立基层医疗市场中,社区卫生服务中心(站)为慢性疾病管理中心,慢性病用药在该渠道中占主导地位,2022年尽管受疫情和集采等因素的影响,但分级诊疗制度的进一步推进、企业的药品销售渠道下沉、长处方等因素减缓了社区卫生服务中心(站)药品销售额的下降,同比2021年下降了0.9%,是下滑幅度最小的市场;2022年乡镇卫生院的药品销售额是下滑幅度最大的市场,其主要原因是受集采和新冠疫情的影响,其中集采的影响最为显著,2022年第五批和第六批集采品种相继落地执行,其中有不少在乡镇卫生院畅销的品种纳入其中,集采药品的大幅降价,直接导致了乡镇卫生院药品销售额的下降。

2020-2022年中国公立医疗机构终端四大渠道销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

生物药涨逾5%,中成药稳定增长,化学药步入质胜新周期

从药品类型看:在2022年公立医疗机构终端,化学药的占比最大,超过66%,但市场地位持续下降,同比2021年下降3.9%,其中集采对化学药销售额的影响最大;中成药的占比为19.7%,同比2021年增长0.24%,近三年来市场地位相对稳定,政策支持和终端需求的陆续复苏是中成药市场稳定向好的主要原因;生物药的市场份额持续上升,市场地位不断提高,其2022年销售额增速达5.3%,远高于化学药和中成药,但整体增速放缓。

2018-2022年中国公立医疗机构终端各类药品销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

生物药涨逾5%,中成药稳定增长,化学药步入质胜新周期

从药品类型看:在2022年公立医疗机构终端,化学药的占比最大,超过66%,但市场地位持续下降,同比2021年下降3.9%,其中集采对化学药销售额的影响最大;中成药的占比为19.7%,同比2021年增长0.24%,近三年来市场地位相对稳定,政策支持和终端需求的陆续复苏是中成药市场稳定向好的主要原因;生物药的市场份额持续上升,市场地位不断提高,其2022年销售额增速达5.3%,远高于化学药和中成药,但整体增速放缓。

2018-2022年中国公立医疗机构终端各类药品销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

化学药市场以仿制药为主,集采推动市场向高质量发展

化学药在中国公立医疗机构的销售占比最大,也是受政策影响最深的药品类别。2022年受疫情、集采、限抗以及限辅助用药等政策的影响,化学药的销售金额呈下降的态势,其中集采对于化学药市场的影响是最为显著。在公立医疗机构化学药市场中,仿制药占主导地位,2022年占比达66%以上,且呈逐年上升的态势,创新药和化学改良型新药在化学药市场的占比均呈逐年下滑的趋势。在集采常态化下,部分仿制药中选品种对原研品种的替代趋势明显。

2020-2022年中国公立医疗机构终端各类化学药销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

化学药市场以仿制药为主,集采推动市场向高质量发展

化学药在中国公立医疗机构的销售占比最大,也是受政策影响最深的药品类别。2022年受疫情、集采、限抗以及限辅助用药等政策的影响,化学药的销售金额呈下降的态势,其中集采对于化学药市场的影响是最为显著。在公立医疗机构化学药市场中,仿制药占主导地位,2022年占比达66%以上,且呈逐年上升的态势,创新药和化学改良型新药在化学药市场的占比均呈逐年下滑的趋势。在集采常态化下,部分仿制药中选品种对原研品种的替代趋势明显。

2020-2022年中国公立医疗机构终端各类化学药销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

在集采的深入推进下,优质药品成为市场的主流,推动了药品市场向高质量发展。自2017年12月29日第一批通过一致性评价的10个品种目录公布以来,至2022年底通过或视同通过仿制药一致性评价的品种已达1447个,涵盖3054个品牌,合计销售额为2023.6亿元,占整个仿制药市场的24%。尚未通过一致性评价的品种销售额占比由2017年的73.2%下降至2022年的45.7%。可见,中国公立医疗机构用药的质量提升显著,促进了化学药市场的高质量发展。

2017-2022年中国公立医疗机构终端通过和视同通过一致性评价品种的销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

在集采的深入推进下,优质药品成为市场的主流,推动了药品市场向高质量发展。自2017年12月29日第一批通过一致性评价的10个品种目录公布以来,至2022年底通过或视同通过仿制药一致性评价的品种已达1447个,涵盖3054个品牌,合计销售额为2023.6亿元,占整个仿制药市场的24%。尚未通过一致性评价的品种销售额占比由2017年的73.2%下降至2022年的45.7%。可见,中国公立医疗机构用药的质量提升显著,促进了化学药市场的高质量发展。

2017-2022年中国公立医疗机构终端通过和视同通过一致性评价品种的销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

以价换量!纳入国谈是拉动生物药增长的主要动力

近年来,国家把生物药作为了战略性新兴产业的主攻方向,持续加大了政策的扶持力度。受益于国家政策的扶持,同时伴随技术创新、企业的重视以及居民保健意识增强等因素的驱动,中国生物药市场销售额快速增长,2022年生物药在公立医疗机构的销售额接近1800亿元,但增速放缓,同比增长5.26%。

从生物药各类型的产品分布看:纳入21版国谈的生物药品种销售增速最快,达30.80%,但比20版纳入国谈生物药品种的增速减少19个百分点,其增速放缓与2022年新冠疫情管控院内放量受影响相关;胰岛素及其类似物的销售额下滑幅度最大,同比2021年下降了23.71%,其主要原因是受第六批胰岛素集采执行落地的影响。由上可见,对于生物药而言,国谈品种是生物药市场销售增长的主要动力,而集采品种则是导致生物药市场销售增速减缓的主要因素。

2021-2022年中国公立医疗机构终端生物药各类产品增长率及销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

以价换量!纳入国谈是拉动生物药增长的主要动力

近年来,国家把生物药作为了战略性新兴产业的主攻方向,持续加大了政策的扶持力度。受益于国家政策的扶持,同时伴随技术创新、企业的重视以及居民保健意识增强等因素的驱动,中国生物药市场销售额快速增长,2022年生物药在公立医疗机构的销售额接近1800亿元,但增速放缓,同比增长5.26%。

从生物药各类型的产品分布看:纳入21版国谈的生物药品种销售增速最快,达30.80%,但比20版纳入国谈生物药品种的增速减少19个百分点,其增速放缓与2022年新冠疫情管控院内放量受影响相关;胰岛素及其类似物的销售额下滑幅度最大,同比2021年下降了23.71%,其主要原因是受第六批胰岛素集采执行落地的影响。由上可见,对于生物药而言,国谈品种是生物药市场销售增长的主要动力,而集采品种则是导致生物药市场销售增速减缓的主要因素。

2021-2022年中国公立医疗机构终端生物药各类产品增长率及销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

生物药是创新药的主力军。2022年,创新型生物药的销售额在生物药中占比最大,超过55%,但呈下滑的态势,其主要原因是受2022年创新药上市品种较少,已上市的创新药同质化竞争加剧以及疫情防控等因素的影响;生物类似物在生物药的占比逐年上升,2022年已超过40%。

从现有未纳入集采的品种来看,预计未来生物类似物纳入集采的可能性较大。自2020年以来,国内密集上市了多款重磅生物类似物,且多款产品具备纳入集采的条件,市场竞争激烈。未来,若生物类似物纳入集采,必将加速生物药市场的变革。

2020-2022年中国公立医疗机构终端各类生物药销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

生物药是创新药的主力军。2022年,创新型生物药的销售额在生物药中占比最大,超过55%,但呈下滑的态势,其主要原因是受2022年创新药上市品种较少,已上市的创新药同质化竞争加剧以及疫情防控等因素的影响;生物类似物在生物药的占比逐年上升,2022年已超过40%。

从现有未纳入集采的品种来看,预计未来生物类似物纳入集采的可能性较大。自2020年以来,国内密集上市了多款重磅生物类似物,且多款产品具备纳入集采的条件,市场竞争激烈。未来,若生物类似物纳入集采,必将加速生物药市场的变革。

2020-2022年中国公立医疗机构终端各类生物药销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

中成药增速反超化学药,中药注射剂医保解限或成趋势

近年来,国家大力支持中药传承创新的总基调不变,并相继出台了一系列鼓励中医药发展的政策,发展中医药已上升为“国家战略”。随着中医药鼓励政策的不断落地,中成药市场持续获得新的发展动能;同时在疫情时代,中医药治未病的观念得到较好的市场教育,消费者对中成药的需求也持续复苏。2022年在政策加持和终端需求的陆续复苏下,近十年来中成药的销售额增速首超化学药,销售势头稳定向好。

2017-2022年中国公立医疗机构终端中成药与化学药销售增速走势

来源:米内网中国公立医疗机构药品终端竞争格局

中成药增速反超化学药,中药注射剂医保解限或成趋势

近年来,国家大力支持中药传承创新的总基调不变,并相继出台了一系列鼓励中医药发展的政策,发展中医药已上升为“国家战略”。随着中医药鼓励政策的不断落地,中成药市场持续获得新的发展动能;同时在疫情时代,中医药治未病的观念得到较好的市场教育,消费者对中成药的需求也持续复苏。2022年在政策加持和终端需求的陆续复苏下,近十年来中成药的销售额增速首超化学药,销售势头稳定向好。

2017-2022年中国公立医疗机构终端中成药与化学药销售增速走势

来源:米内网中国公立医疗机构药品终端竞争格局

中药注射剂限制使用和地方联盟集采是影响中成药市场销售的主要不利因素。其中,中药注射剂由于成分复杂,无法证明其安全性和有效性,加上临床上使用不规范,导致不良反应频发,使得中药注射剂在临床上的应用由创新典范到颇受争议。

17版国家医保目录首次对39个中药注射剂严格限制报销病症,并明确了26个中药注射剂品种仅限二级以上医疗机构使用;19版国家医保目录对中药注射剂品种的限制增加至45个,其中36个中药注射剂品种仅限二级以上医疗机构使用;但21版国家医保目录对中药注射剂的限制使用有所松动,丹红注射液成为第一个全面解除限制的中药注射剂产品,米内网数据显示,该产品2022年在公立医疗机构的销售额增长达60%以上。由上可见,未来中药注射剂的医保解限将成为一种趋势。

2016-2022年中国公立医疗机构终端中成药各用药途径的销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

中药注射剂限制使用和地方联盟集采是影响中成药市场销售的主要不利因素。其中,中药注射剂由于成分复杂,无法证明其安全性和有效性,加上临床上使用不规范,导致不良反应频发,使得中药注射剂在临床上的应用由创新典范到颇受争议。

17版国家医保目录首次对39个中药注射剂严格限制报销病症,并明确了26个中药注射剂品种仅限二级以上医疗机构使用;19版国家医保目录对中药注射剂品种的限制增加至45个,其中36个中药注射剂品种仅限二级以上医疗机构使用;但21版国家医保目录对中药注射剂的限制使用有所松动,丹红注射液成为第一个全面解除限制的中药注射剂产品,米内网数据显示,该产品2022年在公立医疗机构的销售额增长达60%以上。由上可见,未来中药注射剂的医保解限将成为一种趋势。

2016-2022年中国公立医疗机构终端中成药各用药途径的销售占比

来源:米内网中国公立医疗机构药品终端竞争格局

中药注射剂的医保限制使用,直接导致中药注射剂品种在公立医疗机构的销售额大幅下降,由2016年的最高峰1021亿元下降至2022年的472亿元,销售占比也从2016年的37.6%下降至2022年的18.8%。未来,随着部分中药注射剂医保解限,该类产品在公立医疗机构的销售额有望触底回升。

数据来源:米内网数据库

注:米内网《中国公立医疗机构药品终端竞争格局》,统计范围是:中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院,不含民营医院、私人诊所、村卫生室;上述销售额以产品在终端的平均零售价计算。

来源:米内网中国公立医疗机构药品终端竞争格局

中药注射剂的医保限制使用,直接导致中药注射剂品种在公立医疗机构的销售额大幅下降,由2016年的最高峰1021亿元下降至2022年的472亿元,销售占比也从2016年的37.6%下降至2022年的18.8%。未来,随着部分中药注射剂医保解限,该类产品在公立医疗机构的销售额有望触底回升。

数据来源:米内网数据库

注:米内网《中国公立医疗机构药品终端竞争格局》,统计范围是:中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院,不含民营医院、私人诊所、村卫生室;上述销售额以产品在终端的平均零售价计算。