随着第八批国采中选结果正式公布,第九批目录已成了业界关注的新焦点。近几年,国产吸入剂借助国采实现快速放量,打破了跨国药企霸屏的局面,加速市场洗牌,或将再有吸入剂大品种纳入国采。恒瑞拿下了今年首个获批的吸入剂新药,正大天晴、海思科等9款在研新药已在II期以上临床阶段,国内吸入剂市场将进入新时代。

10亿品种陨落,TOP1品牌易主!健康元、普锐特大涨

米内网数据显示,2022年在重点省市公立医院终端吸入剂的销售规模在43亿元水平,同比下滑了9%左右。近几年,随着国产吸入剂陆续上市,叠加集采降价影响,市场洗牌频繁,跨国药企霸屏的局面已逐步消退,国产品牌迎来一波又一波涨潮。

表1:2022年销售额超过1亿元的吸入剂品种

来源:米内网重点省市公立医院药品终端竞争格局

在重点省市公立医院终端,2021年销售额超过1亿元的吸入剂品种有10个,而2022年则升至14个,其中左沙丁胺醇、倍氯米松、布地格福以及鲑降钙素的销售额首次突破1亿元。

布地奈德是吸入剂重磅品种,2016年在重点省市公立医院终端的销售额就冲破了10亿元,2019年达到峰值14亿元,2020年受疫情影响销售额有所下滑但仍保持在10亿元以上水平,2021年恢复双位数增长,回升至12亿元,第五批国采落地执行后,该品种在2022年暴跌超过48%,跌出10亿元梯队,同时也丢掉了TOP1品种的宝座。

“千年老二”七氟烷顺势成为了2022年吸入剂TOP1品种,七氟烷是一款全身麻醉剂,住院患者和门诊患者均适用。随着疫情防控进入常态化阶段,手术量及检查量也逐渐恢复到正常水平并有正增长态势,2022年七氟烷的销售额再创新高,超过7.6亿元。

表2:2022年吸入剂TOP20品牌中销售有正增长的品牌

注:销售额低于1亿元用*表示

来源:米内网重点省市公立医院药品终端竞争格局

2021年吸入剂TOP20品牌门槛为5500万元,而2022年的门槛升至5800万元。阿斯利康的吸入用布地奈德混悬液长期占领TOP1品牌宝座,但在2020-2022年连续三年暴跌;上海恒瑞医药的吸入用七氟烷在2022年首度登上了TOP1品牌宝座,是目前唯一一个市场份额超过10%的品牌。

整体来看,2022年吸入剂TOP20品牌中有10个品牌的销售额有正增长,健康元药业集团的盐酸左沙丁胺醇雾化吸入溶液、阿斯利康的布地格福吸入气雾剂、四川普锐特药业的吸入用布地奈德混悬液、诺华的茚达特罗格隆溴铵吸入粉雾剂为新上榜品牌。

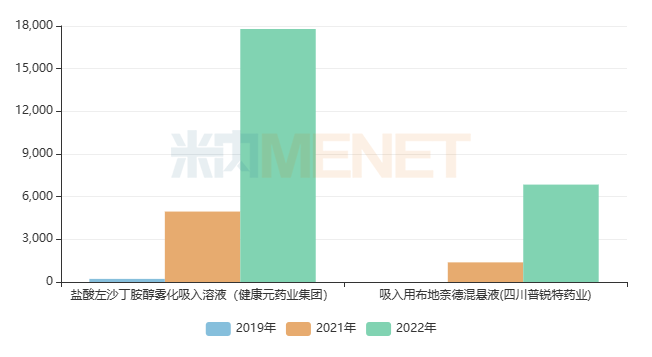

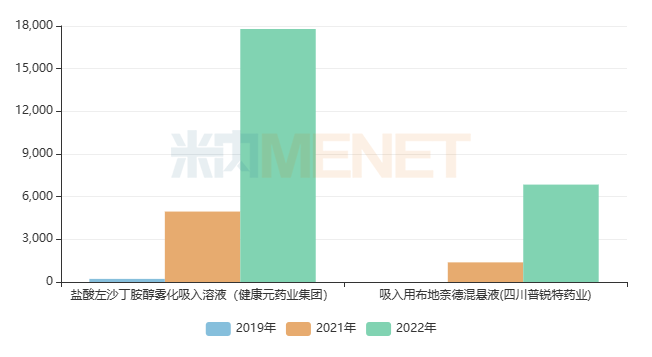

图1:两大新上榜的国产吸入剂销售情况(单位:万元)

来源:米内网重点省市公立医院药品终端竞争格局

健康元药业集团的盐酸左沙丁胺醇雾化吸入溶液3类仿制上市申请在2019年获批,是国内首仿,该产品在2020年顺利通过谈判进入国家医保目录,现为2022版国家医保常规目录品种。健康元凭借先发优势以及医保助力,在重点省市公立医院终端快速放量,2022年已成功突破1亿元关口。

成都倍特药业旗下四川普锐特药业的吸入用布地奈德混悬液4类仿制上市申请在2021年获批,为该产品的国产第三家

企业。公司顺利中标第五批国采后,该产品的销售额快速走高,2022年四川普锐特药业的市场份额涨至12.89%,而原研企业阿斯利康的份额跌至43.74%。

14款吸入剂已有企业过评,两大产品成第九批国采大热

截至目前,已过评/视同过评的吸入剂超过70个(按产品名+企业集团统计),仁合益康、健康元药业、成都倍特药业各有6个吸入剂过评,并列TOP1企业,第二梯队涉及浙江福瑞喜药业、长风药业、山东京卫制药、济南景笙科技、海南斯达制药,各有3个吸入剂过评。

表3:目前已过评的吸入剂情况

来源:米内网中国上市药品(MID)数据库

吸入用硫酸沙丁胺醇溶液、吸入用异丙托溴铵溶液、硫酸特布他林雾化吸入用溶液、吸入用复方异丙托溴铵溶液、吸入用布地奈德混悬液已纳入国采目录,成都倍特药业5个产品均中标,成为吸入剂国采“标王”,仁合益康和健康元药业各有4个产品中标。

目前,盐酸左沙丁胺醇雾化吸入溶液的过评企业有10家,吸入用乙酰半胱氨酸溶液的过评企业也达到了6家,或将成为第九批国采的目标产品。乙酰半胱氨酸吸入剂2022年在重点省市公立

医院终端销售额在5亿元以上,而左沙丁胺醇吸入剂以264.20%的增速冲破1亿元关口,市场潜力可期。仁合益康和

健康元药业的盐酸左沙丁胺醇雾化吸入溶液、吸入用乙酰半胱氨酸溶液均已过评,而成都倍特药业的盐酸左沙丁胺醇雾化吸入溶液也已过评,吸入剂过评三巨头新一轮激战即将展开。

罗欣、恒瑞……国产新药火速上市,正大天晴、海思科全力抢攻

表4:近几年获批上市以及报产在审的吸入剂新药情况

来源:米内网中国申报进度(MED)数据库

2020年3月银谷制药的苯环喹溴铵鼻喷雾剂获批上市,该产品是首款按1类新药申报并获批的国产吸入剂,用于改善变应性鼻炎引起的流涕、鼻塞、鼻痒和喷嚏症状。该新药在2021年顺利通过谈判进入国家医保目录,现为2022版国家医保谈判目录品种,2022年在重点省市公立医院终端,苯环喹溴铵鼻喷雾剂的销售额增长率超过800%。

2021年7月罗欣药业旗下山东裕欣药业的盐酸氨溴索喷雾剂获批上市,该产品是国内首个上市的氨溴索喷雾剂,适用于2-6岁儿童的痰液粘稠及排痰困难,该产品经NMPA批准为儿童专用药物。

2022年10月健康元的妥布霉素吸入溶液获批上市,该产品是国内首个上市的吸入抗生素,适用于成人伴肺部铜绿假单胞菌感染的支气管扩张症,控制感染和改善症状。

2023年3月恒瑞

医药的盐酸右美托咪定鼻喷雾剂获批上市,该产品是国内首个上市的右美托咪定鼻喷雾剂,已获批的适应症为成人术前镇静/抗焦虑,目前儿童术前镇静适应症的上市申请正在审评审批中。

成都倍特药业旗下四川普锐特药业在2022年8月也提交了盐酸右美托咪定鼻喷雾剂的2.2类新药上市申请,目前相关受理号正在审评审批中,有望在今年迎来好消息。

吸入剂国产新药如雨后春笋涌现,持续搅动市场格局,目前还有9款吸入剂新药已进入II期以上临床阶段,正大天晴药业集团、海思科等国内明星药企均有布局。

表5:部分已进入II期以上临床阶段的吸入剂国产新药(含1、2类)

来源:米内网中国临床试验数据库

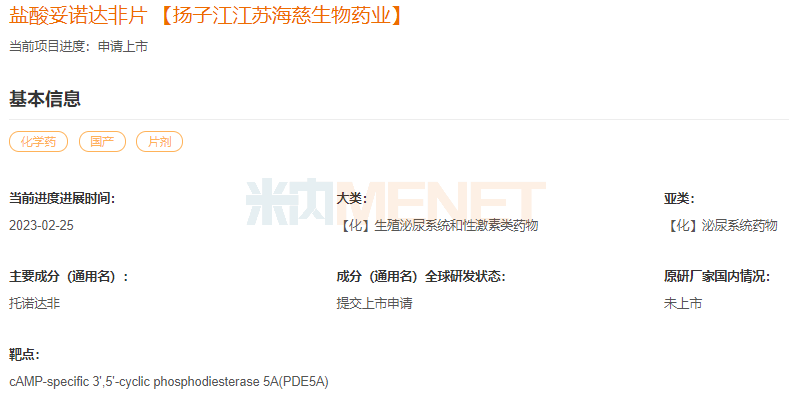

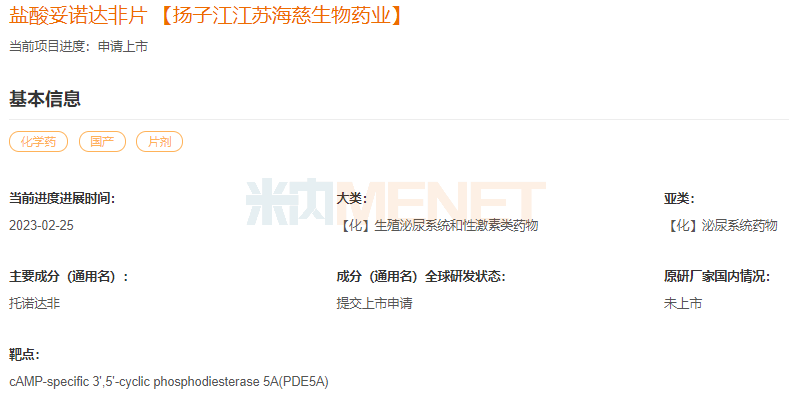

图2:吸入用TQC3721混悬液的项目进度

来源:米内网项目进度数据库

吸入用TQC3721混悬液是正大天晴药业集团首个申报的吸入剂1类新药,中重度慢性阻塞性肺病II期临床的第一例受试者在2022年5月已顺利入组。公司已上市的阻塞性气管疾病吸入剂包括了噻托溴铵粉雾剂、富马酸福莫特罗粉吸入剂和吸入用布地奈德混悬液,公司针对该亚类市场正不断加码布局,建立市场优势。

图3:HL231吸入溶液的项目进度

来源:米内网项目进度数据库

海思科的HL231吸入溶液是一款改良新药,成分涉及马来酸茚达特罗和格隆溴铵,该新药慢性阻塞性肺疾病(COPD)的II期临床试验第一例受试者在2022年1月已顺利入组。海思科目前暂未有吸入剂产品获批上市,HL231吸入溶液有望成为公司首个申报上市的吸入剂国产新药。

结语

近几年,国内吸入剂市场正处于高速增长态势,经历了多番洗牌后,进口品牌霸屏的局面已逐渐清退,国产吸入剂正由仿制走向创新,一路砥砺前行。国内药企摩拳擦掌、蓄势待发,吸入剂新龙头之争异常激烈,最终鹿死谁手,我们继续观察。

数据来源:米内网数据库、公司公告等

注:米内网《重点省市公立医院化学药终端竞争格局》数据库是以20+省市,近700家样本省市公立医院的化学药

采购数据为基础,对化学药全品类进行连续监测的样本省市样本医院数据库;上述销售额以产品在终端的平均零售价计算。数据统计截至5月5日,如有疏漏,欢迎指正!

来源:米内网重点省市公立医院药品终端竞争格局

在重点省市公立医院终端,2021年销售额超过1亿元的吸入剂品种有10个,而2022年则升至14个,其中左沙丁胺醇、倍氯米松、布地格福以及鲑降钙素的销售额首次突破1亿元。

布地奈德是吸入剂重磅品种,2016年在重点省市公立医院终端的销售额就冲破了10亿元,2019年达到峰值14亿元,2020年受疫情影响销售额有所下滑但仍保持在10亿元以上水平,2021年恢复双位数增长,回升至12亿元,第五批国采落地执行后,该品种在2022年暴跌超过48%,跌出10亿元梯队,同时也丢掉了TOP1品种的宝座。

“千年老二”七氟烷顺势成为了2022年吸入剂TOP1品种,七氟烷是一款全身麻醉剂,住院患者和门诊患者均适用。随着疫情防控进入常态化阶段,手术量及检查量也逐渐恢复到正常水平并有正增长态势,2022年七氟烷的销售额再创新高,超过7.6亿元。

表2:2022年吸入剂TOP20品牌中销售有正增长的品牌

来源:米内网重点省市公立医院药品终端竞争格局

在重点省市公立医院终端,2021年销售额超过1亿元的吸入剂品种有10个,而2022年则升至14个,其中左沙丁胺醇、倍氯米松、布地格福以及鲑降钙素的销售额首次突破1亿元。

布地奈德是吸入剂重磅品种,2016年在重点省市公立医院终端的销售额就冲破了10亿元,2019年达到峰值14亿元,2020年受疫情影响销售额有所下滑但仍保持在10亿元以上水平,2021年恢复双位数增长,回升至12亿元,第五批国采落地执行后,该品种在2022年暴跌超过48%,跌出10亿元梯队,同时也丢掉了TOP1品种的宝座。

“千年老二”七氟烷顺势成为了2022年吸入剂TOP1品种,七氟烷是一款全身麻醉剂,住院患者和门诊患者均适用。随着疫情防控进入常态化阶段,手术量及检查量也逐渐恢复到正常水平并有正增长态势,2022年七氟烷的销售额再创新高,超过7.6亿元。

表2:2022年吸入剂TOP20品牌中销售有正增长的品牌

注:销售额低于1亿元用*表示

来源:米内网重点省市公立医院药品终端竞争格局

2021年吸入剂TOP20品牌门槛为5500万元,而2022年的门槛升至5800万元。阿斯利康的吸入用布地奈德混悬液长期占领TOP1品牌宝座,但在2020-2022年连续三年暴跌;上海恒瑞医药的吸入用七氟烷在2022年首度登上了TOP1品牌宝座,是目前唯一一个市场份额超过10%的品牌。

整体来看,2022年吸入剂TOP20品牌中有10个品牌的销售额有正增长,健康元药业集团的盐酸左沙丁胺醇雾化吸入溶液、阿斯利康的布地格福吸入气雾剂、四川普锐特药业的吸入用布地奈德混悬液、诺华的茚达特罗格隆溴铵吸入粉雾剂为新上榜品牌。

图1:两大新上榜的国产吸入剂销售情况(单位:万元)

注:销售额低于1亿元用*表示

来源:米内网重点省市公立医院药品终端竞争格局

2021年吸入剂TOP20品牌门槛为5500万元,而2022年的门槛升至5800万元。阿斯利康的吸入用布地奈德混悬液长期占领TOP1品牌宝座,但在2020-2022年连续三年暴跌;上海恒瑞医药的吸入用七氟烷在2022年首度登上了TOP1品牌宝座,是目前唯一一个市场份额超过10%的品牌。

整体来看,2022年吸入剂TOP20品牌中有10个品牌的销售额有正增长,健康元药业集团的盐酸左沙丁胺醇雾化吸入溶液、阿斯利康的布地格福吸入气雾剂、四川普锐特药业的吸入用布地奈德混悬液、诺华的茚达特罗格隆溴铵吸入粉雾剂为新上榜品牌。

图1:两大新上榜的国产吸入剂销售情况(单位:万元)

来源:米内网重点省市公立医院药品终端竞争格局

健康元药业集团的盐酸左沙丁胺醇雾化吸入溶液3类仿制上市申请在2019年获批,是国内首仿,该产品在2020年顺利通过谈判进入国家医保目录,现为2022版国家医保常规目录品种。健康元凭借先发优势以及医保助力,在重点省市公立医院终端快速放量,2022年已成功突破1亿元关口。

成都倍特药业旗下四川普锐特药业的吸入用布地奈德混悬液4类仿制上市申请在2021年获批,为该产品的国产第三家企业。公司顺利中标第五批国采后,该产品的销售额快速走高,2022年四川普锐特药业的市场份额涨至12.89%,而原研企业阿斯利康的份额跌至43.74%。

14款吸入剂已有企业过评,两大产品成第九批国采大热

截至目前,已过评/视同过评的吸入剂超过70个(按产品名+企业集团统计),仁合益康、健康元药业、成都倍特药业各有6个吸入剂过评,并列TOP1企业,第二梯队涉及浙江福瑞喜药业、长风药业、山东京卫制药、济南景笙科技、海南斯达制药,各有3个吸入剂过评。

表3:目前已过评的吸入剂情况

来源:米内网重点省市公立医院药品终端竞争格局

健康元药业集团的盐酸左沙丁胺醇雾化吸入溶液3类仿制上市申请在2019年获批,是国内首仿,该产品在2020年顺利通过谈判进入国家医保目录,现为2022版国家医保常规目录品种。健康元凭借先发优势以及医保助力,在重点省市公立医院终端快速放量,2022年已成功突破1亿元关口。

成都倍特药业旗下四川普锐特药业的吸入用布地奈德混悬液4类仿制上市申请在2021年获批,为该产品的国产第三家企业。公司顺利中标第五批国采后,该产品的销售额快速走高,2022年四川普锐特药业的市场份额涨至12.89%,而原研企业阿斯利康的份额跌至43.74%。

14款吸入剂已有企业过评,两大产品成第九批国采大热

截至目前,已过评/视同过评的吸入剂超过70个(按产品名+企业集团统计),仁合益康、健康元药业、成都倍特药业各有6个吸入剂过评,并列TOP1企业,第二梯队涉及浙江福瑞喜药业、长风药业、山东京卫制药、济南景笙科技、海南斯达制药,各有3个吸入剂过评。

表3:目前已过评的吸入剂情况

来源:米内网中国上市药品(MID)数据库

吸入用硫酸沙丁胺醇溶液、吸入用异丙托溴铵溶液、硫酸特布他林雾化吸入用溶液、吸入用复方异丙托溴铵溶液、吸入用布地奈德混悬液已纳入国采目录,成都倍特药业5个产品均中标,成为吸入剂国采“标王”,仁合益康和健康元药业各有4个产品中标。

目前,盐酸左沙丁胺醇雾化吸入溶液的过评企业有10家,吸入用乙酰半胱氨酸溶液的过评企业也达到了6家,或将成为第九批国采的目标产品。乙酰半胱氨酸吸入剂2022年在重点省市公立医院终端销售额在5亿元以上,而左沙丁胺醇吸入剂以264.20%的增速冲破1亿元关口,市场潜力可期。仁合益康和健康元药业的盐酸左沙丁胺醇雾化吸入溶液、吸入用乙酰半胱氨酸溶液均已过评,而成都倍特药业的盐酸左沙丁胺醇雾化吸入溶液也已过评,吸入剂过评三巨头新一轮激战即将展开。

罗欣、恒瑞……国产新药火速上市,正大天晴、海思科全力抢攻

表4:近几年获批上市以及报产在审的吸入剂新药情况

来源:米内网中国上市药品(MID)数据库

吸入用硫酸沙丁胺醇溶液、吸入用异丙托溴铵溶液、硫酸特布他林雾化吸入用溶液、吸入用复方异丙托溴铵溶液、吸入用布地奈德混悬液已纳入国采目录,成都倍特药业5个产品均中标,成为吸入剂国采“标王”,仁合益康和健康元药业各有4个产品中标。

目前,盐酸左沙丁胺醇雾化吸入溶液的过评企业有10家,吸入用乙酰半胱氨酸溶液的过评企业也达到了6家,或将成为第九批国采的目标产品。乙酰半胱氨酸吸入剂2022年在重点省市公立医院终端销售额在5亿元以上,而左沙丁胺醇吸入剂以264.20%的增速冲破1亿元关口,市场潜力可期。仁合益康和健康元药业的盐酸左沙丁胺醇雾化吸入溶液、吸入用乙酰半胱氨酸溶液均已过评,而成都倍特药业的盐酸左沙丁胺醇雾化吸入溶液也已过评,吸入剂过评三巨头新一轮激战即将展开。

罗欣、恒瑞……国产新药火速上市,正大天晴、海思科全力抢攻

表4:近几年获批上市以及报产在审的吸入剂新药情况

来源:米内网中国申报进度(MED)数据库

2020年3月银谷制药的苯环喹溴铵鼻喷雾剂获批上市,该产品是首款按1类新药申报并获批的国产吸入剂,用于改善变应性鼻炎引起的流涕、鼻塞、鼻痒和喷嚏症状。该新药在2021年顺利通过谈判进入国家医保目录,现为2022版国家医保谈判目录品种,2022年在重点省市公立医院终端,苯环喹溴铵鼻喷雾剂的销售额增长率超过800%。

2021年7月罗欣药业旗下山东裕欣药业的盐酸氨溴索喷雾剂获批上市,该产品是国内首个上市的氨溴索喷雾剂,适用于2-6岁儿童的痰液粘稠及排痰困难,该产品经NMPA批准为儿童专用药物。

2022年10月健康元的妥布霉素吸入溶液获批上市,该产品是国内首个上市的吸入抗生素,适用于成人伴肺部铜绿假单胞菌感染的支气管扩张症,控制感染和改善症状。

2023年3月恒瑞医药的盐酸右美托咪定鼻喷雾剂获批上市,该产品是国内首个上市的右美托咪定鼻喷雾剂,已获批的适应症为成人术前镇静/抗焦虑,目前儿童术前镇静适应症的上市申请正在审评审批中。

成都倍特药业旗下四川普锐特药业在2022年8月也提交了盐酸右美托咪定鼻喷雾剂的2.2类新药上市申请,目前相关受理号正在审评审批中,有望在今年迎来好消息。

吸入剂国产新药如雨后春笋涌现,持续搅动市场格局,目前还有9款吸入剂新药已进入II期以上临床阶段,正大天晴药业集团、海思科等国内明星药企均有布局。

表5:部分已进入II期以上临床阶段的吸入剂国产新药(含1、2类)

来源:米内网中国申报进度(MED)数据库

2020年3月银谷制药的苯环喹溴铵鼻喷雾剂获批上市,该产品是首款按1类新药申报并获批的国产吸入剂,用于改善变应性鼻炎引起的流涕、鼻塞、鼻痒和喷嚏症状。该新药在2021年顺利通过谈判进入国家医保目录,现为2022版国家医保谈判目录品种,2022年在重点省市公立医院终端,苯环喹溴铵鼻喷雾剂的销售额增长率超过800%。

2021年7月罗欣药业旗下山东裕欣药业的盐酸氨溴索喷雾剂获批上市,该产品是国内首个上市的氨溴索喷雾剂,适用于2-6岁儿童的痰液粘稠及排痰困难,该产品经NMPA批准为儿童专用药物。

2022年10月健康元的妥布霉素吸入溶液获批上市,该产品是国内首个上市的吸入抗生素,适用于成人伴肺部铜绿假单胞菌感染的支气管扩张症,控制感染和改善症状。

2023年3月恒瑞医药的盐酸右美托咪定鼻喷雾剂获批上市,该产品是国内首个上市的右美托咪定鼻喷雾剂,已获批的适应症为成人术前镇静/抗焦虑,目前儿童术前镇静适应症的上市申请正在审评审批中。

成都倍特药业旗下四川普锐特药业在2022年8月也提交了盐酸右美托咪定鼻喷雾剂的2.2类新药上市申请,目前相关受理号正在审评审批中,有望在今年迎来好消息。

吸入剂国产新药如雨后春笋涌现,持续搅动市场格局,目前还有9款吸入剂新药已进入II期以上临床阶段,正大天晴药业集团、海思科等国内明星药企均有布局。

表5:部分已进入II期以上临床阶段的吸入剂国产新药(含1、2类)

来源:米内网中国临床试验数据库

图2:吸入用TQC3721混悬液的项目进度

来源:米内网中国临床试验数据库

图2:吸入用TQC3721混悬液的项目进度

来源:米内网项目进度数据库

吸入用TQC3721混悬液是正大天晴药业集团首个申报的吸入剂1类新药,中重度慢性阻塞性肺病II期临床的第一例受试者在2022年5月已顺利入组。公司已上市的阻塞性气管疾病吸入剂包括了噻托溴铵粉雾剂、富马酸福莫特罗粉吸入剂和吸入用布地奈德混悬液,公司针对该亚类市场正不断加码布局,建立市场优势。

图3:HL231吸入溶液的项目进度

来源:米内网项目进度数据库

吸入用TQC3721混悬液是正大天晴药业集团首个申报的吸入剂1类新药,中重度慢性阻塞性肺病II期临床的第一例受试者在2022年5月已顺利入组。公司已上市的阻塞性气管疾病吸入剂包括了噻托溴铵粉雾剂、富马酸福莫特罗粉吸入剂和吸入用布地奈德混悬液,公司针对该亚类市场正不断加码布局,建立市场优势。

图3:HL231吸入溶液的项目进度

来源:米内网项目进度数据库

海思科的HL231吸入溶液是一款改良新药,成分涉及马来酸茚达特罗和格隆溴铵,该新药慢性阻塞性肺疾病(COPD)的II期临床试验第一例受试者在2022年1月已顺利入组。海思科目前暂未有吸入剂产品获批上市,HL231吸入溶液有望成为公司首个申报上市的吸入剂国产新药。

结语

近几年,国内吸入剂市场正处于高速增长态势,经历了多番洗牌后,进口品牌霸屏的局面已逐渐清退,国产吸入剂正由仿制走向创新,一路砥砺前行。国内药企摩拳擦掌、蓄势待发,吸入剂新龙头之争异常激烈,最终鹿死谁手,我们继续观察。

数据来源:米内网数据库、公司公告等

注:米内网《重点省市公立医院化学药终端竞争格局》数据库是以20+省市,近700家样本省市公立医院的化学药采购数据为基础,对化学药全品类进行连续监测的样本省市样本医院数据库;上述销售额以产品在终端的平均零售价计算。数据统计截至5月5日,如有疏漏,欢迎指正!

来源:米内网项目进度数据库

海思科的HL231吸入溶液是一款改良新药,成分涉及马来酸茚达特罗和格隆溴铵,该新药慢性阻塞性肺疾病(COPD)的II期临床试验第一例受试者在2022年1月已顺利入组。海思科目前暂未有吸入剂产品获批上市,HL231吸入溶液有望成为公司首个申报上市的吸入剂国产新药。

结语

近几年,国内吸入剂市场正处于高速增长态势,经历了多番洗牌后,进口品牌霸屏的局面已逐渐清退,国产吸入剂正由仿制走向创新,一路砥砺前行。国内药企摩拳擦掌、蓄势待发,吸入剂新龙头之争异常激烈,最终鹿死谁手,我们继续观察。

数据来源:米内网数据库、公司公告等

注:米内网《重点省市公立医院化学药终端竞争格局》数据库是以20+省市,近700家样本省市公立医院的化学药采购数据为基础,对化学药全品类进行连续监测的样本省市样本医院数据库;上述销售额以产品在终端的平均零售价计算。数据统计截至5月5日,如有疏漏,欢迎指正!