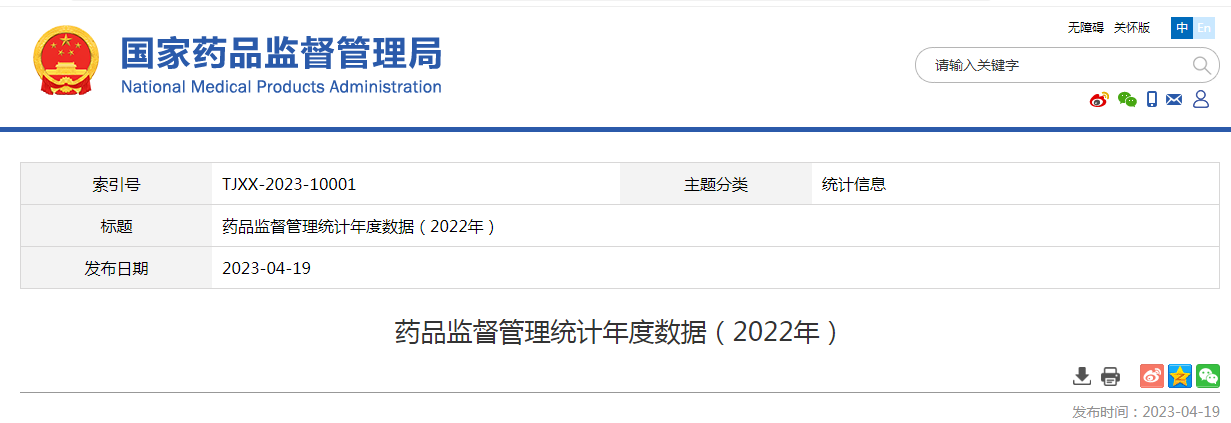

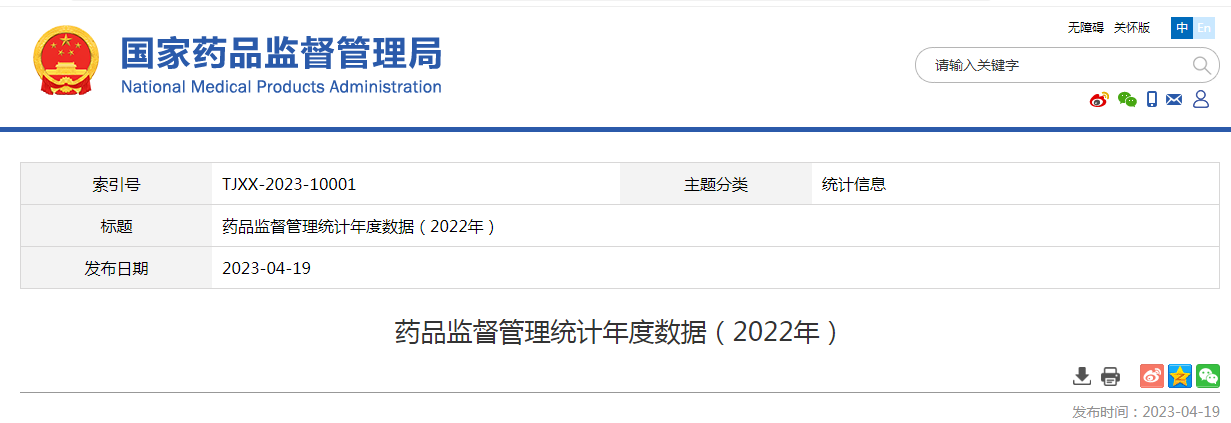

近期各大医药企业陆续发布年度财务报告,多家药品流通、零售药企表现不俗,营收、净利全线提升。4月26日,漱玉平民、健之佳、国药控股相继发布2022年财报。

截至2022年12月31日,国药控股实现营业收入5521.48亿元,同比增长5.97%,归属母公司净利润85.26亿元,同比增长9.89%。

其中,药品零售业务实现收入329.79亿元,同比增长13.49%。增长主要是由于处方药销售增长与本集团零售药店的网络扩展。

四大药商之一的九州通在2022年收入达到1404.24亿元,较上年同期增长14.72%;扣非归母净利润达17.34亿元,同比增速达23.56%。

此外,2022年九州通的“万店

加盟”计划也一路高歌猛进。截至报告披露日,九州通已实现自营及加盟药店突破13000家。业内推测,在今年内,九州通将有可能问鼎全国门店数第一药店的“宝座”。

近年来,我国

药品零售药店数量快速增长,根据《药品监督管理统计年度数据(2022年)》显示,截至2022年12月底,全国药店数量继续保持增长态势,达到62.33万家,比2021年的58.96万家,增加了近3.37万家;连锁率由57.2%提升至57.8%。

药店数量的增多和连锁率的提高也使得市场竞争越来越激烈,在这样的大环境下,

医药零售行业正从传统的单纯销售药品到转向专业健康服务商。国内药品零售企主要通过布局“院边店+DTP+慢病管理”的模式来承接处方药外流。其中,DTP药房的发展前景最大,也是各大连锁巨头的“兵家必争之地”。

01、3年3万家,九州通全速扩张 一心堂计划并购1000家门店

01、3年3万家,九州通全速扩张 一心堂计划并购1000家门店

作为国内民营医药商业

企业龙头之一,九州通近年来在零售板块展开了一系列动作。过去的十余年时间,九州通围绕新零售战略全面布局,如今好药师对

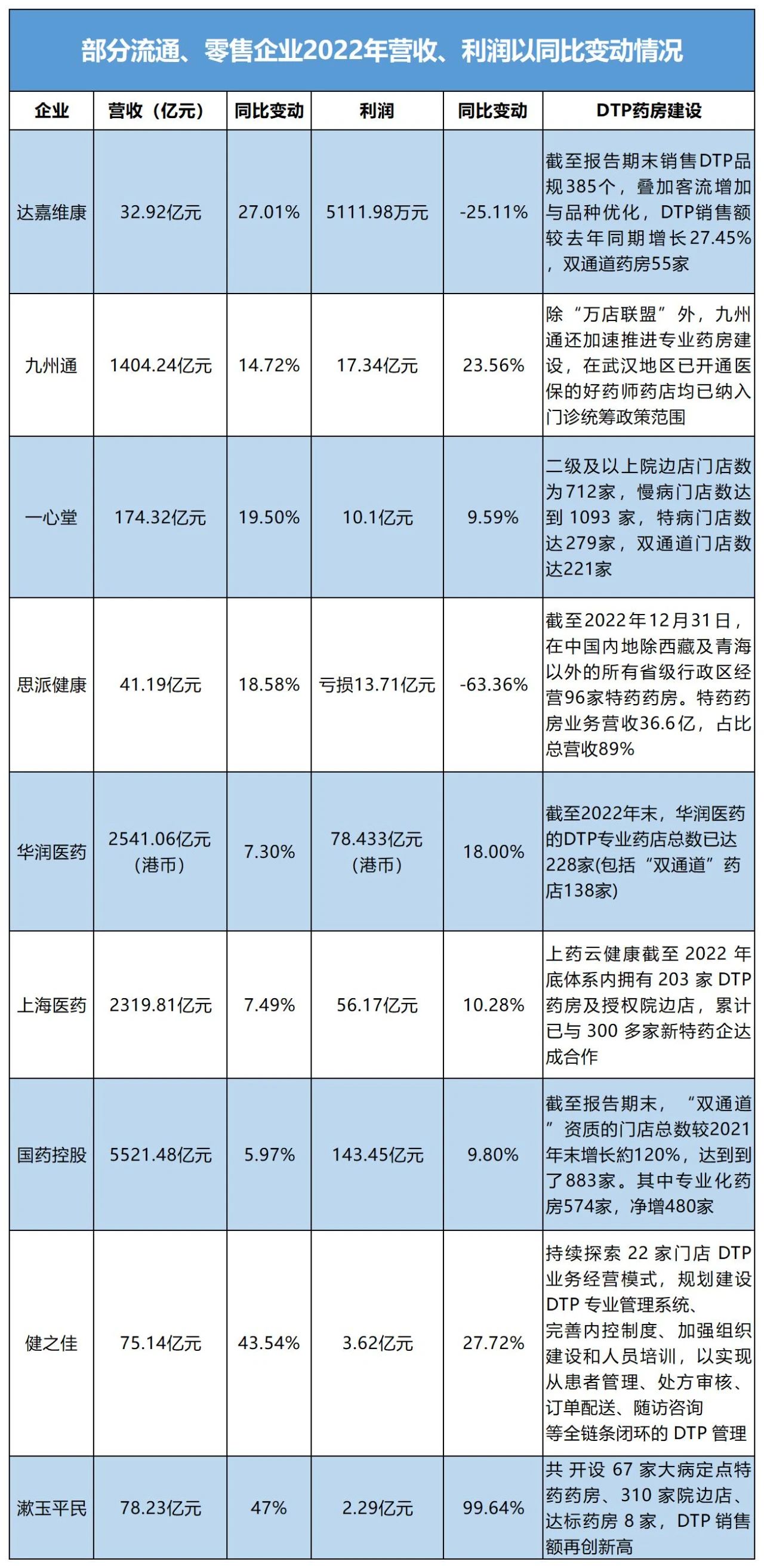

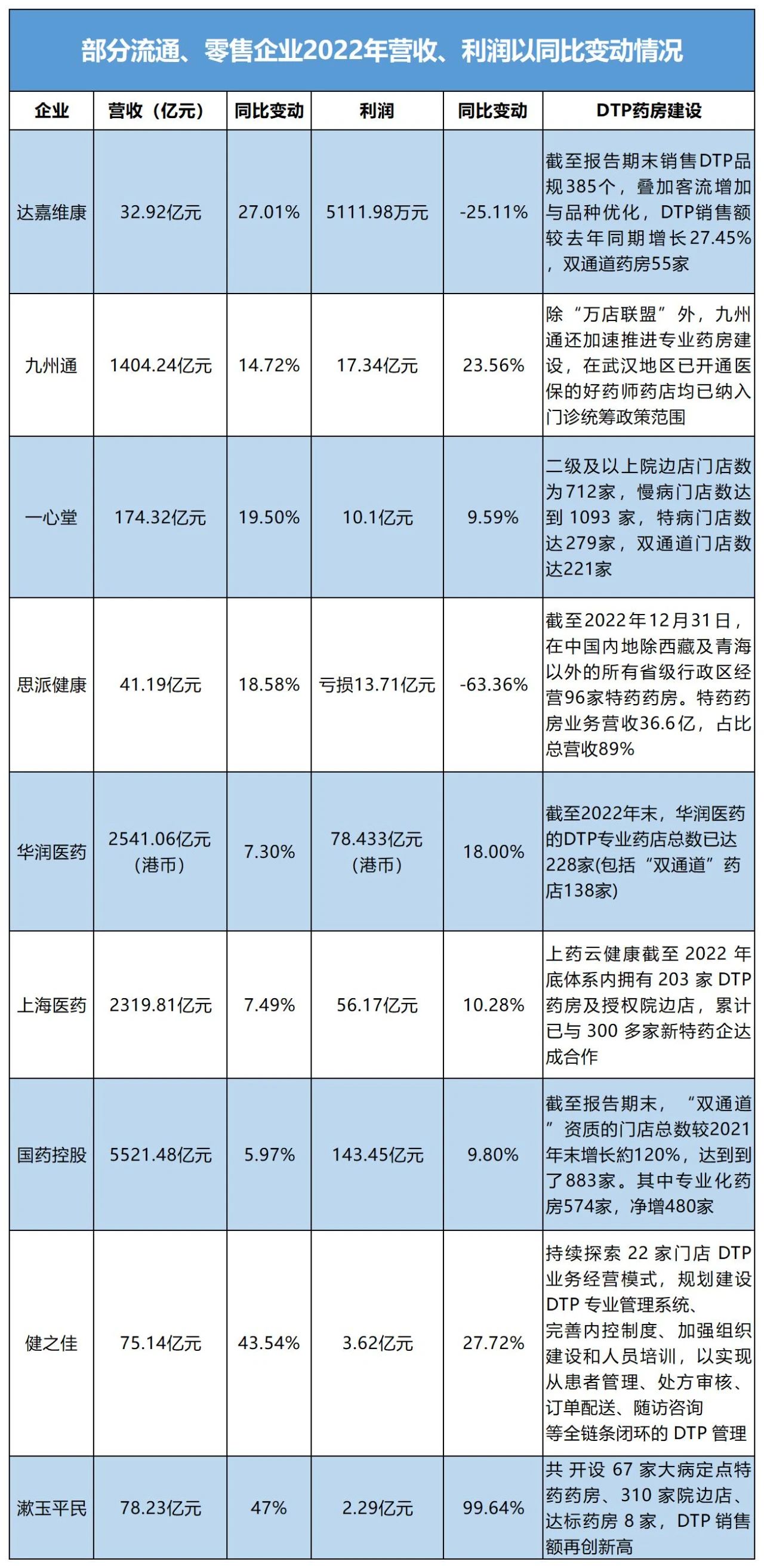

药店加盟的战略“All in”押注,“70000家药店”的目标引起了产业的广泛关注。其中,2022年九州通的“万店加盟”计划一路凯歌高奏。

截至报告披露日,九州通已实现自营及加盟药店突破13000家,2022年好药师新增加盟店6249家,门店遍布全国31个省市自治区,覆盖1122个城市。

九州通表示,2023年将力争新增直营和加盟药店6700家,到2025年力争实现直营和加盟门店总数突破30000家,形成更加完善的零售网络布局。

按此数据推测,到2023年底,九州通旗下好药师或将成为全国第一大连锁药店,门店数突破18000家。这也意味着在今年内,九州通将有可能问鼎全国门店数第一药店的“宝座”。

业内观点认为,与自建新店、并购有助于连锁尽快做大做强一样,加盟也是连锁药店渠道下沉的重要战略,能帮助连锁总部对目标市场快速实现市场占有与收入回报。

加盟、并购也是刚上市不久或将要上市的区域龙头连锁的必由之路。

4月24日,一心堂在发布投资者调研会议中表示,2023年全年门店拓展计划1900家。其中,自建计划1000家左右,并购1000家左右。重点发展区域在西南地区,主要以川渝地区为主,兼顾华南地区、华北地区同步发展。若计划顺利实施,一心堂门店数量将突破1万家。

2022年年报显示,一心堂去年新增门店数量为1009家,按照今年的开店计划,门店拓展速度将加快。并购方面,一心堂在一季度做了大量并购标的尽调谈判。截至2023年3月31日,一心堂直营连锁门店数量为9344家。2023年第二季度开始,加快拓店步伐,按计划完成全年目标。

同为上市“新贵”达嘉维康也不甘落后。在上市之前,达嘉维康的门店数为37家,主要分布在湖南省内。上市后,达嘉维康的2022年财报显示,门店数已激增至498家,其中湖南167家、海南99家、宁夏232家。宁夏门店数的暴涨,达嘉维康获益于对拥有180多家宁夏德立信的收购。

自2022年12月初新冠防疫政策调整后,零售药店市场整体销售强势回升。公开数据显示,2022年全年,全国零售药店市场销售额将达到5421亿元,同比增长10.2%,是近5年来的最高涨幅。其中,在防疫相关药品和物资的带动下,12月单月零售药店市场呈爆发性增长,月销售规模突破800亿元。双通道品种为代表的DTP品种,集采掉标的外资慢性病品牌药和新冠抗原等新引入的品类成为带动市场增长的主要引擎。

在业内看来,随着零售药店连锁化率的持续提升、经营品类的日益多元化、处方外流的加速推进等,零售药店行业未来仍有很大的发展空间。

02、政策频出,处方外流加速推进 四大千亿药商加码双通道+DTP

近年来,国家层面陆续出台了一系列政策措施,支持处方外流,推动了零售药店的发展。从药品零加成、双通道,到医保个人账户的调整、以及今年年初出台的《关于进一步做好定点零售药店纳入门诊统筹管理的通知》等政策,都将有力推动院内处方的加速外流。长期来看,零售药店逐步承接院内药品市场,医药分家是大势所趋。

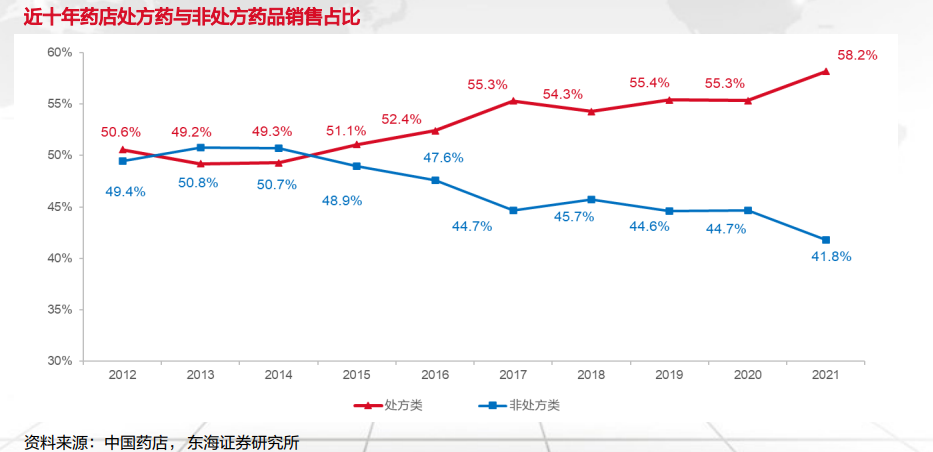

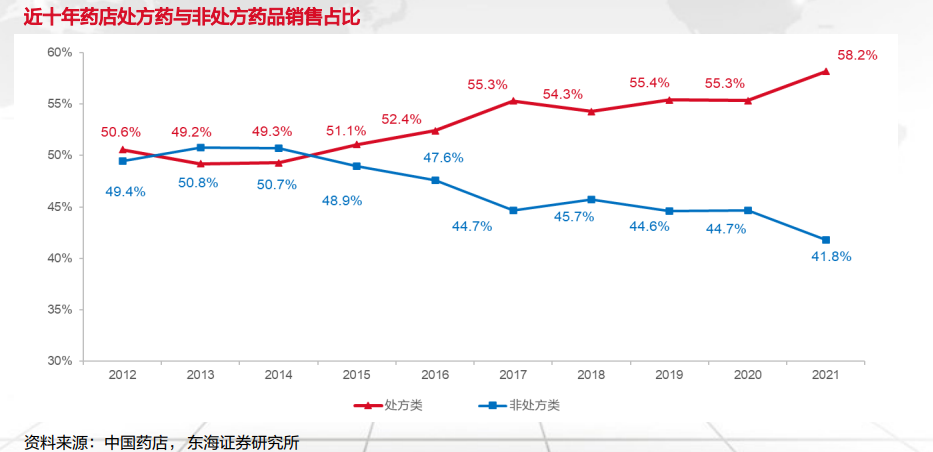

伴随系列政策持续落地,从零售药店药品销售结构数据来看,处方药占比持续提升,2021年药店销售的处方药占药品规模比重为58.2%,较2012年提升7.6个百分点。

在承接处方外流的过程中,药企、流通企业、零售药店、医药电商等进行了积极尝试,发展出了院边店、DTP药房、新零售等多种模式。其中,专业性更强的DTP药房成了各大企业的“必争之地”。

除“万店联盟”外,九州通还加速推进专业药房建设,以迎接处方外流。九州通认为,“双通道”政策为零售药店特别是专业药房带来巨大的发展空间。在湖北区域好药师药店(含直营店、加盟店及专业药房)数量达800余家,在武汉地区已开通医保的好药师药店均已纳入门诊统筹政策范围。“双通道”和“门诊统筹”政策的实施将会为公司新零售业务带来巨大的发展机遇。

包括九州通在内,国内的大型医药流通商——国药控股、上海医药、华润医药等,均在积极布局双通道+DTP业务。

截至2022年末,华润医药共有793家自营零售药房,其中DTP专业药店总数已达228家(包括“双通道”药店138家),同时其积极推进药店数字化转型、提高线上化率,推动线上线下一体化商业模式。

上药云健康是由上海医药孵化并持续支持的“互联网+”医药商业科技平台,开创了医药分业中国模式。上药云健康截至2022年底体系内拥有203家DTP药房及授权院边店,累计已与300多家新特药企达成合作,2022年新增30+种创新药全国首单落地,成为国内特殊疾病患者获取海内外创新疗法的主要渠道之一。

值得一提的是,与普通药店相比,由于DTP药房主要销售血液病药品、抗肿瘤药品等新特药品和慢性病药品,因此,对药品的储藏、管理、运输、配送、处方审核等方面的服务提出了更高的要求。

在当下处方外流、新特药加速上市等多方利好下,DTP药房比传统零售药店更能够吸引用户。而DTP模式能否成功,取决于其在专业服务、渠道把控、物流能力以及O2O布局等关键因素上能否解决各方痛点。业界普遍认为,DTP药房是未来中国医药的发展趋势,其核心竞争力还是在“专业”层面,不单单是专业的药师、专业的服务,连门店的空间呈现上也需要具有专业性。

药店数量的增多和连锁率的提高也使得市场竞争越来越激烈,在这样的大环境下,医药零售行业正从传统的单纯销售药品到转向专业健康服务商。国内药品零售企主要通过布局“院边店+DTP+慢病管理”的模式来承接处方药外流。其中,DTP药房的发展前景最大,也是各大连锁巨头的“兵家必争之地”。

药店数量的增多和连锁率的提高也使得市场竞争越来越激烈,在这样的大环境下,医药零售行业正从传统的单纯销售药品到转向专业健康服务商。国内药品零售企主要通过布局“院边店+DTP+慢病管理”的模式来承接处方药外流。其中,DTP药房的发展前景最大,也是各大连锁巨头的“兵家必争之地”。

01、3年3万家,九州通全速扩张 一心堂计划并购1000家门店

作为国内民营医药商业企业龙头之一,九州通近年来在零售板块展开了一系列动作。过去的十余年时间,九州通围绕新零售战略全面布局,如今好药师对药店加盟的战略“All in”押注,“70000家药店”的目标引起了产业的广泛关注。其中,2022年九州通的“万店加盟”计划一路凯歌高奏。

01、3年3万家,九州通全速扩张 一心堂计划并购1000家门店

作为国内民营医药商业企业龙头之一,九州通近年来在零售板块展开了一系列动作。过去的十余年时间,九州通围绕新零售战略全面布局,如今好药师对药店加盟的战略“All in”押注,“70000家药店”的目标引起了产业的广泛关注。其中,2022年九州通的“万店加盟”计划一路凯歌高奏。

截至报告披露日,九州通已实现自营及加盟药店突破13000家,2022年好药师新增加盟店6249家,门店遍布全国31个省市自治区,覆盖1122个城市。

九州通表示,2023年将力争新增直营和加盟药店6700家,到2025年力争实现直营和加盟门店总数突破30000家,形成更加完善的零售网络布局。

按此数据推测,到2023年底,九州通旗下好药师或将成为全国第一大连锁药店,门店数突破18000家。这也意味着在今年内,九州通将有可能问鼎全国门店数第一药店的“宝座”。

业内观点认为,与自建新店、并购有助于连锁尽快做大做强一样,加盟也是连锁药店渠道下沉的重要战略,能帮助连锁总部对目标市场快速实现市场占有与收入回报。

加盟、并购也是刚上市不久或将要上市的区域龙头连锁的必由之路。

4月24日,一心堂在发布投资者调研会议中表示,2023年全年门店拓展计划1900家。其中,自建计划1000家左右,并购1000家左右。重点发展区域在西南地区,主要以川渝地区为主,兼顾华南地区、华北地区同步发展。若计划顺利实施,一心堂门店数量将突破1万家。

2022年年报显示,一心堂去年新增门店数量为1009家,按照今年的开店计划,门店拓展速度将加快。并购方面,一心堂在一季度做了大量并购标的尽调谈判。截至2023年3月31日,一心堂直营连锁门店数量为9344家。2023年第二季度开始,加快拓店步伐,按计划完成全年目标。

同为上市“新贵”达嘉维康也不甘落后。在上市之前,达嘉维康的门店数为37家,主要分布在湖南省内。上市后,达嘉维康的2022年财报显示,门店数已激增至498家,其中湖南167家、海南99家、宁夏232家。宁夏门店数的暴涨,达嘉维康获益于对拥有180多家宁夏德立信的收购。

自2022年12月初新冠防疫政策调整后,零售药店市场整体销售强势回升。公开数据显示,2022年全年,全国零售药店市场销售额将达到5421亿元,同比增长10.2%,是近5年来的最高涨幅。其中,在防疫相关药品和物资的带动下,12月单月零售药店市场呈爆发性增长,月销售规模突破800亿元。双通道品种为代表的DTP品种,集采掉标的外资慢性病品牌药和新冠抗原等新引入的品类成为带动市场增长的主要引擎。

在业内看来,随着零售药店连锁化率的持续提升、经营品类的日益多元化、处方外流的加速推进等,零售药店行业未来仍有很大的发展空间。

02、政策频出,处方外流加速推进 四大千亿药商加码双通道+DTP

近年来,国家层面陆续出台了一系列政策措施,支持处方外流,推动了零售药店的发展。从药品零加成、双通道,到医保个人账户的调整、以及今年年初出台的《关于进一步做好定点零售药店纳入门诊统筹管理的通知》等政策,都将有力推动院内处方的加速外流。长期来看,零售药店逐步承接院内药品市场,医药分家是大势所趋。

截至报告披露日,九州通已实现自营及加盟药店突破13000家,2022年好药师新增加盟店6249家,门店遍布全国31个省市自治区,覆盖1122个城市。

九州通表示,2023年将力争新增直营和加盟药店6700家,到2025年力争实现直营和加盟门店总数突破30000家,形成更加完善的零售网络布局。

按此数据推测,到2023年底,九州通旗下好药师或将成为全国第一大连锁药店,门店数突破18000家。这也意味着在今年内,九州通将有可能问鼎全国门店数第一药店的“宝座”。

业内观点认为,与自建新店、并购有助于连锁尽快做大做强一样,加盟也是连锁药店渠道下沉的重要战略,能帮助连锁总部对目标市场快速实现市场占有与收入回报。

加盟、并购也是刚上市不久或将要上市的区域龙头连锁的必由之路。

4月24日,一心堂在发布投资者调研会议中表示,2023年全年门店拓展计划1900家。其中,自建计划1000家左右,并购1000家左右。重点发展区域在西南地区,主要以川渝地区为主,兼顾华南地区、华北地区同步发展。若计划顺利实施,一心堂门店数量将突破1万家。

2022年年报显示,一心堂去年新增门店数量为1009家,按照今年的开店计划,门店拓展速度将加快。并购方面,一心堂在一季度做了大量并购标的尽调谈判。截至2023年3月31日,一心堂直营连锁门店数量为9344家。2023年第二季度开始,加快拓店步伐,按计划完成全年目标。

同为上市“新贵”达嘉维康也不甘落后。在上市之前,达嘉维康的门店数为37家,主要分布在湖南省内。上市后,达嘉维康的2022年财报显示,门店数已激增至498家,其中湖南167家、海南99家、宁夏232家。宁夏门店数的暴涨,达嘉维康获益于对拥有180多家宁夏德立信的收购。

自2022年12月初新冠防疫政策调整后,零售药店市场整体销售强势回升。公开数据显示,2022年全年,全国零售药店市场销售额将达到5421亿元,同比增长10.2%,是近5年来的最高涨幅。其中,在防疫相关药品和物资的带动下,12月单月零售药店市场呈爆发性增长,月销售规模突破800亿元。双通道品种为代表的DTP品种,集采掉标的外资慢性病品牌药和新冠抗原等新引入的品类成为带动市场增长的主要引擎。

在业内看来,随着零售药店连锁化率的持续提升、经营品类的日益多元化、处方外流的加速推进等,零售药店行业未来仍有很大的发展空间。

02、政策频出,处方外流加速推进 四大千亿药商加码双通道+DTP

近年来,国家层面陆续出台了一系列政策措施,支持处方外流,推动了零售药店的发展。从药品零加成、双通道,到医保个人账户的调整、以及今年年初出台的《关于进一步做好定点零售药店纳入门诊统筹管理的通知》等政策,都将有力推动院内处方的加速外流。长期来看,零售药店逐步承接院内药品市场,医药分家是大势所趋。

伴随系列政策持续落地,从零售药店药品销售结构数据来看,处方药占比持续提升,2021年药店销售的处方药占药品规模比重为58.2%,较2012年提升7.6个百分点。

伴随系列政策持续落地,从零售药店药品销售结构数据来看,处方药占比持续提升,2021年药店销售的处方药占药品规模比重为58.2%,较2012年提升7.6个百分点。

在承接处方外流的过程中,药企、流通企业、零售药店、医药电商等进行了积极尝试,发展出了院边店、DTP药房、新零售等多种模式。其中,专业性更强的DTP药房成了各大企业的“必争之地”。

除“万店联盟”外,九州通还加速推进专业药房建设,以迎接处方外流。九州通认为,“双通道”政策为零售药店特别是专业药房带来巨大的发展空间。在湖北区域好药师药店(含直营店、加盟店及专业药房)数量达800余家,在武汉地区已开通医保的好药师药店均已纳入门诊统筹政策范围。“双通道”和“门诊统筹”政策的实施将会为公司新零售业务带来巨大的发展机遇。

包括九州通在内,国内的大型医药流通商——国药控股、上海医药、华润医药等,均在积极布局双通道+DTP业务。

截至2022年末,华润医药共有793家自营零售药房,其中DTP专业药店总数已达228家(包括“双通道”药店138家),同时其积极推进药店数字化转型、提高线上化率,推动线上线下一体化商业模式。

上药云健康是由上海医药孵化并持续支持的“互联网+”医药商业科技平台,开创了医药分业中国模式。上药云健康截至2022年底体系内拥有203家DTP药房及授权院边店,累计已与300多家新特药企达成合作,2022年新增30+种创新药全国首单落地,成为国内特殊疾病患者获取海内外创新疗法的主要渠道之一。

值得一提的是,与普通药店相比,由于DTP药房主要销售血液病药品、抗肿瘤药品等新特药品和慢性病药品,因此,对药品的储藏、管理、运输、配送、处方审核等方面的服务提出了更高的要求。

在当下处方外流、新特药加速上市等多方利好下,DTP药房比传统零售药店更能够吸引用户。而DTP模式能否成功,取决于其在专业服务、渠道把控、物流能力以及O2O布局等关键因素上能否解决各方痛点。业界普遍认为,DTP药房是未来中国医药的发展趋势,其核心竞争力还是在“专业”层面,不单单是专业的药师、专业的服务,连门店的空间呈现上也需要具有专业性。

在承接处方外流的过程中,药企、流通企业、零售药店、医药电商等进行了积极尝试,发展出了院边店、DTP药房、新零售等多种模式。其中,专业性更强的DTP药房成了各大企业的“必争之地”。

除“万店联盟”外,九州通还加速推进专业药房建设,以迎接处方外流。九州通认为,“双通道”政策为零售药店特别是专业药房带来巨大的发展空间。在湖北区域好药师药店(含直营店、加盟店及专业药房)数量达800余家,在武汉地区已开通医保的好药师药店均已纳入门诊统筹政策范围。“双通道”和“门诊统筹”政策的实施将会为公司新零售业务带来巨大的发展机遇。

包括九州通在内,国内的大型医药流通商——国药控股、上海医药、华润医药等,均在积极布局双通道+DTP业务。

截至2022年末,华润医药共有793家自营零售药房,其中DTP专业药店总数已达228家(包括“双通道”药店138家),同时其积极推进药店数字化转型、提高线上化率,推动线上线下一体化商业模式。

上药云健康是由上海医药孵化并持续支持的“互联网+”医药商业科技平台,开创了医药分业中国模式。上药云健康截至2022年底体系内拥有203家DTP药房及授权院边店,累计已与300多家新特药企达成合作,2022年新增30+种创新药全国首单落地,成为国内特殊疾病患者获取海内外创新疗法的主要渠道之一。

值得一提的是,与普通药店相比,由于DTP药房主要销售血液病药品、抗肿瘤药品等新特药品和慢性病药品,因此,对药品的储藏、管理、运输、配送、处方审核等方面的服务提出了更高的要求。

在当下处方外流、新特药加速上市等多方利好下,DTP药房比传统零售药店更能够吸引用户。而DTP模式能否成功,取决于其在专业服务、渠道把控、物流能力以及O2O布局等关键因素上能否解决各方痛点。业界普遍认为,DTP药房是未来中国医药的发展趋势,其核心竞争力还是在“专业”层面,不单单是专业的药师、专业的服务,连门店的空间呈现上也需要具有专业性。