4月11日,国家组织药品联合采购办公室发布了《关于公布全国药品集中采购中选结果的通知》,第八批国家药品集采中选结果终于出炉,并将于2023年7月实施。

公开资料显示,第八批集采有39种

药品采购成功,拟中选药品平均降价56%,按约定采购量测算,预计每年可节省167亿元。2018年以来,国家医保局组织开展八批国家组织药品集采,共纳入333种药品,平均降幅超50%。

值得一提的是,今年3月,国家医保局发布《关于做好2023年

医药集中采购和价格管理工作的通知》,对于国采,国家医保局指出,开展第八批并落地实施,适时推进新批次药品集采。换而言之,第八批国采结果公布后或开展第九批国采。

第八批集采7月实施

科伦、华北、瑞阳强势夺魁

医药

企业积极参与本次集采,251家企业的366个产品参与投标。174家企业的252个产品获得拟中选资格,其中包括5家国际药企的5个产品,169家国内药企的247个产品,投标企业中选比例约70%。

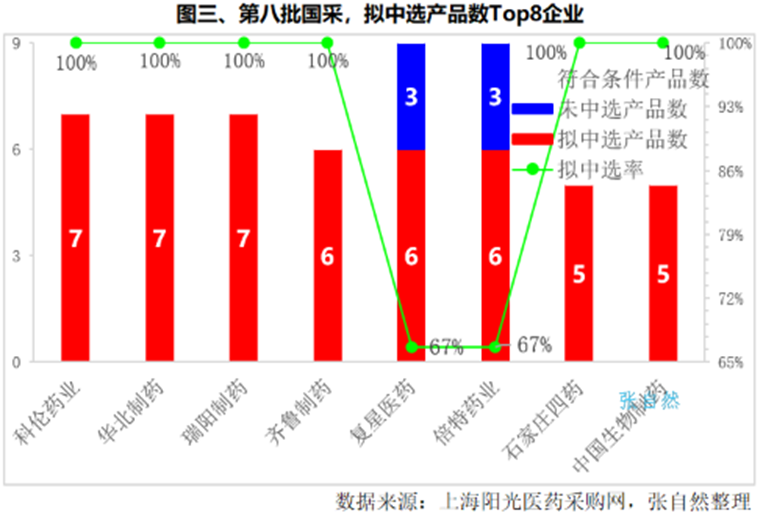

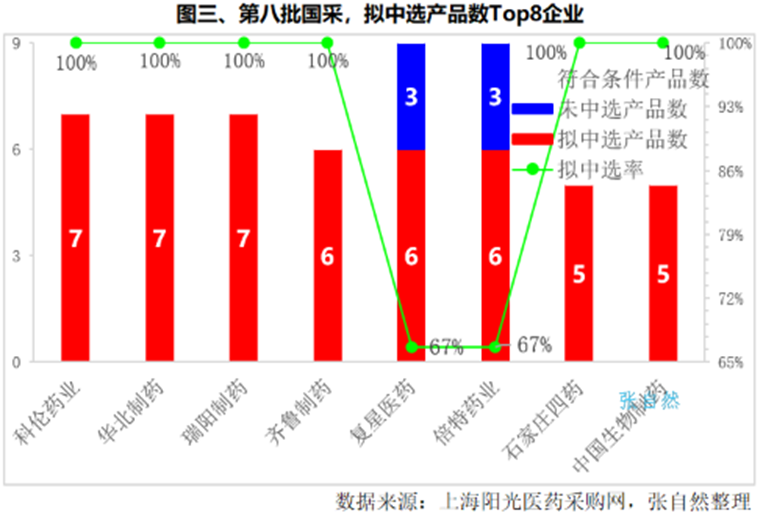

本土药企科伦药业、华北制药和山东瑞阳制药拟中选产品数量并列第一,都有7个产品中选。齐鲁制药、复星医药和倍特药业并列第二,都有6个产品中选。石家庄四药和中国生物制药都中选了5个。其中,复星医药和倍特药业各有3个产品落标,中选率67%,其余6家企业的产品悉数拟中选。

入围本次集采的跨国原研企业不及往届丰富,辉瑞、赛诺菲、默沙东、罗氏、阿斯利康、卫材等企业虽均有品种在列。然而只有欧加隆和阿尔法西格玛两家原研药企中标,中标品种分别为米氮平片和左卡尼汀注射液。

从中选结果来看,不同药品的供应省份均已确定,最少供应的省份有3个,最多的甚至达到9个。例如,骨化三醇软胶囊(▲0.25μg*10粒/板×2板/袋×1袋/盒 ),中选企业为四川国为制药有限公司,供应省份为上海、山东、湖北、广东、云南、陕西、甘肃、青海、新疆(含兵团);米氮平片(15mg*10片/板x2板/盒 ),中选企业为哈尔滨三联药业股份有限公司,供应地区为北京、天津、内蒙古、辽宁、黑龙江、江苏、安徽、广东、海南。

根据《全国药品集中采购文件(采购文件编号:GY-YD2023-1)》,供应地区确认需要由拟中选企业统一进行主供地区和备供地区确认,并按顺位方式依次确认。

针对易短缺品种药品,第八批国采还新增了第二备供企业。对于新纳入国采的两个肝素品种,以及氨甲环酸注射剂、丙戊酸钠注射剂、呋塞米注射剂,采取了除“主供+备供”,再增加第二备供企业的方式。业内预计是针对首次进入集采的肝素品种、以及可能出现断供的产品,额外增加一个供应保障。

第八批国采涵盖抗感染、心脑血管疾病、抗过敏、精神疾病等常见病、慢性病用药——治疗甲型流感的磷酸奥司他韦干混悬剂平均降价83%;常用降压药氨氯地平阿托伐他汀钙片降价48%;此外,治疗早产的阿托西班注射剂集采前单支价格超过千元,此次集采降至平均240元/支,降幅80%。

多个品种满足第九批门槛

默沙东、第一三共影响大

从高血压、糖尿病、消化道系统疾病等常见病、慢性病用药,到恶性肿瘤等重大疾病用药、罕见病用药,药品集采扩面逐步释放“加速度”。2018年以来,国家医保局组织开展八批国家组织药品集采,共纳入333种药品,平均降幅超50%。

集采政策规则不断优化,过去四年开展的七轮国采及数轮多省联盟集采,几乎每一次都对规则进行了优化。入围企业数量、报价引导、采购周期等方面的规则设计都得到完善、改进。在入选“门槛”上,从第二至第五批含原研三家,第七批集采提升至四家,到第八批集采提升至五家,竞争越来越充分,预计企业竞争数≥5家或成第九批门槛。

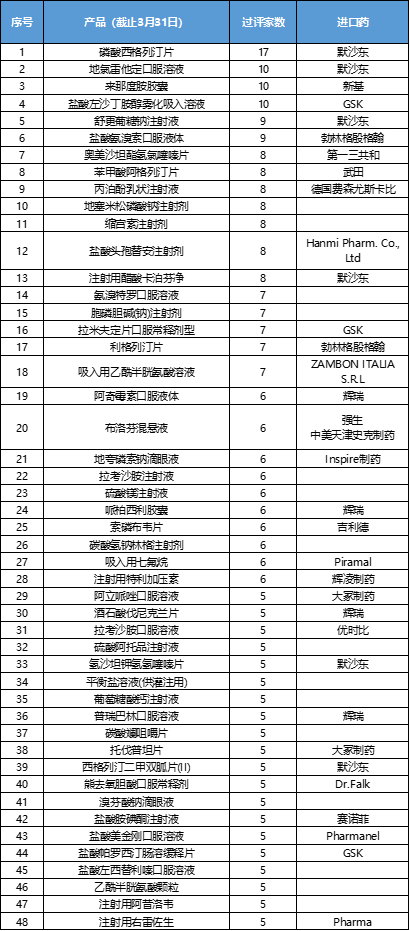

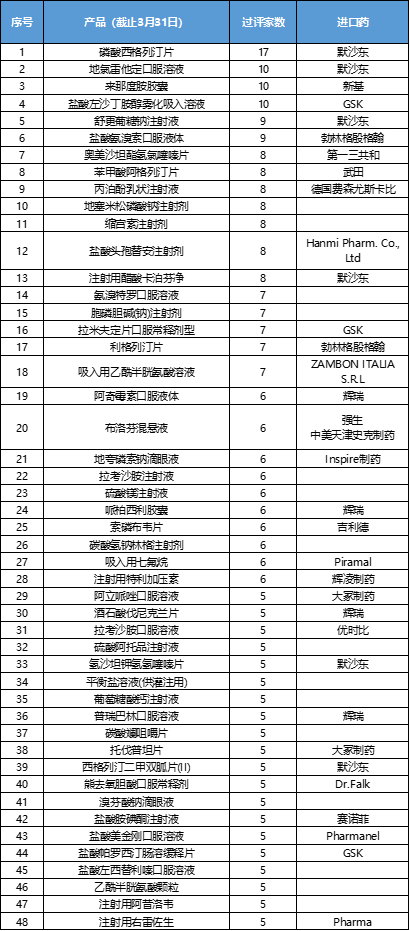

根据公开数据不完全统计,截至2023年3月31日,已有近50个品种竞争数≥5家。

通过一致性评价企业竞争数量是参与国家集采的一个重要因素,其次还有包括

医院终端的市场规模大小、医保目录内、专利是否到期等其他因素。在业内看来,抗菌用药注射用醋酸卡泊芬净、麻醉剂丙泊酚乳状注射液、降糖药西格列汀和呼吸道疾病用药吸入用乙酰半胱氨酸溶液等品种有望纳入第九批集采。

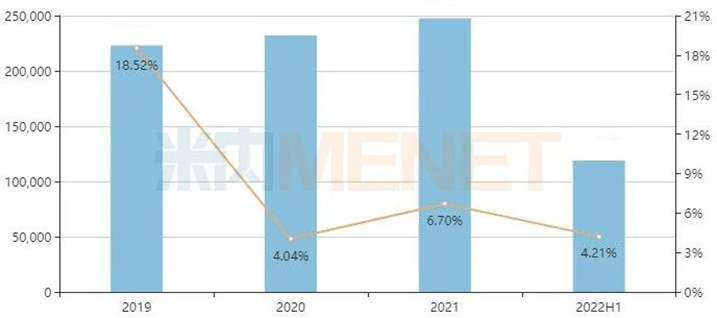

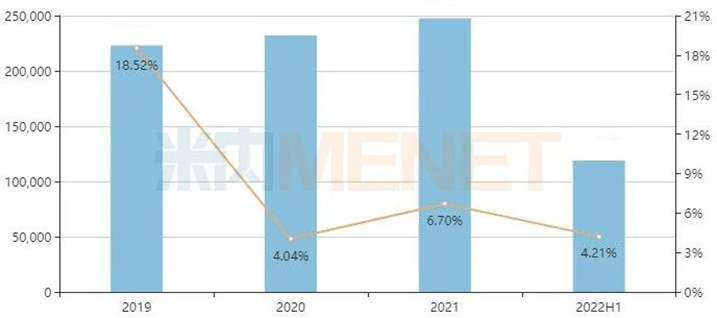

注射用醋酸卡泊芬净为国家医保目录乙类药品,是第一个新一代棘白菌素类广谱抗真菌药物,目前用于治疗全身性真菌感染的一线药物。米内网数据显示,2021年中国城市公立机构终端注射用醋酸卡泊芬净销售额接近25亿元,同比增长6.70%;2022年上半年其销售额超过11亿元,同比增长4.21%。

含原研厂家默沙东在内,目前国内共有10家拥有注射用醋酸卡泊芬净生产批文。注射用醋酸卡泊芬净尚未纳入国家集采,恒瑞医药、齐鲁制药、杭州中美华东制药、海灵药业、正大天晴、海思科、一品红等8家企业已过评。

此外,默沙东还有一个药即将面临着集采的考验。西格列汀是全球第一个上市的口服DPP-4抑制剂,默沙东最早于2006年获美国FDA批准生产,2009年获批落地中国。

公开数据显示,磷酸西格列汀片在国内是一款销售规模超20亿元的降糖药,其中,2022年等级医药销售规模达16.75亿元,默沙东独占99.8%市场份额。尽管该化合物专利在2022年到期,但国内市场竞争已是白热化,2020年期间,国内先后有正大天晴(首仿)、通化东宝、扬子江药业、石药欧意、科伦药业等诸多国内明星药企获批过评,原研药企默沙东独家市场受到的“威胁”越来越大。西格列汀专利期到期后,经过一年的市场充分竞争,有望参加第九批集采。

原研厂家第一三共的奥美沙坦酯氢氯噻嗪片于2010年4月在中国获批上市;2017年进入国家医保目录,原研产品2018年增速超过100%,2019年为92.59%,2020年在中国公立医疗机构终端销售额为1.55亿元,同比增长60.18%,市场潜力巨大。

华海药业的奥美沙坦酯氢氯噻嗪片于2017年4月获得FDA的正式批准,2018年6月在中国提交奥美沙坦酯氢氯噻嗪片上市申请,同年8月按“中美共线产品”被纳入优先审评,此次获批为国内首仿。目前,国内市场共有8家企业已过评。

2022年上半年咳嗽和感冒用药有16个产品销售额超过1亿元,其中,吸入用乙酰半胱氨酸溶液是唯一10亿级别产品,也是唯一一个上榜的吸入剂;氨溴特罗口服溶液和氨酚麻美干混悬剂增速均超过30%。

目前,咳嗽和感冒药已有福多司坦片、盐酸氨溴索分散片、盐酸氨溴索胶囊、盐酸氨溴索片、盐酸氨溴索注射液、盐酸溴己新注射液6个品种被纳入集采。米内网数据显示,盐酸氨溴索注射液在中国公立医疗机构终端销售峰值曾超过30亿元,排名从2019年TOP1下滑至2022年上半年的TOP4,值得注意的是,原研药在集采冲击下市场份额明显下滑,而中标企业则快速增长,国产替代效果明显。

值得一提的是,新晋TOP1产品吸入用乙酰半胱氨酸溶液今年以来已有江苏康缘药业、河北仁合益康药业、福安药业集团庆余堂制药等7家企业先后仿制4类获批,视同过评;氨溴特罗口服溶液、盐酸氨溴索口服溶液过评企业数量已有5家及以上,是否会被纳入第九批集采,将持续关注。

入围本次集采的跨国原研企业不及往届丰富,辉瑞、赛诺菲、默沙东、罗氏、阿斯利康、卫材等企业虽均有品种在列。然而只有欧加隆和阿尔法西格玛两家原研药企中标,中标品种分别为米氮平片和左卡尼汀注射液。

从中选结果来看,不同药品的供应省份均已确定,最少供应的省份有3个,最多的甚至达到9个。例如,骨化三醇软胶囊(▲0.25μg*10粒/板×2板/袋×1袋/盒 ),中选企业为四川国为制药有限公司,供应省份为上海、山东、湖北、广东、云南、陕西、甘肃、青海、新疆(含兵团);米氮平片(15mg*10片/板x2板/盒 ),中选企业为哈尔滨三联药业股份有限公司,供应地区为北京、天津、内蒙古、辽宁、黑龙江、江苏、安徽、广东、海南。

根据《全国药品集中采购文件(采购文件编号:GY-YD2023-1)》,供应地区确认需要由拟中选企业统一进行主供地区和备供地区确认,并按顺位方式依次确认。

针对易短缺品种药品,第八批国采还新增了第二备供企业。对于新纳入国采的两个肝素品种,以及氨甲环酸注射剂、丙戊酸钠注射剂、呋塞米注射剂,采取了除“主供+备供”,再增加第二备供企业的方式。业内预计是针对首次进入集采的肝素品种、以及可能出现断供的产品,额外增加一个供应保障。

第八批国采涵盖抗感染、心脑血管疾病、抗过敏、精神疾病等常见病、慢性病用药——治疗甲型流感的磷酸奥司他韦干混悬剂平均降价83%;常用降压药氨氯地平阿托伐他汀钙片降价48%;此外,治疗早产的阿托西班注射剂集采前单支价格超过千元,此次集采降至平均240元/支,降幅80%。

多个品种满足第九批门槛

默沙东、第一三共影响大

从高血压、糖尿病、消化道系统疾病等常见病、慢性病用药,到恶性肿瘤等重大疾病用药、罕见病用药,药品集采扩面逐步释放“加速度”。2018年以来,国家医保局组织开展八批国家组织药品集采,共纳入333种药品,平均降幅超50%。

集采政策规则不断优化,过去四年开展的七轮国采及数轮多省联盟集采,几乎每一次都对规则进行了优化。入围企业数量、报价引导、采购周期等方面的规则设计都得到完善、改进。在入选“门槛”上,从第二至第五批含原研三家,第七批集采提升至四家,到第八批集采提升至五家,竞争越来越充分,预计企业竞争数≥5家或成第九批门槛。

根据公开数据不完全统计,截至2023年3月31日,已有近50个品种竞争数≥5家。

入围本次集采的跨国原研企业不及往届丰富,辉瑞、赛诺菲、默沙东、罗氏、阿斯利康、卫材等企业虽均有品种在列。然而只有欧加隆和阿尔法西格玛两家原研药企中标,中标品种分别为米氮平片和左卡尼汀注射液。

从中选结果来看,不同药品的供应省份均已确定,最少供应的省份有3个,最多的甚至达到9个。例如,骨化三醇软胶囊(▲0.25μg*10粒/板×2板/袋×1袋/盒 ),中选企业为四川国为制药有限公司,供应省份为上海、山东、湖北、广东、云南、陕西、甘肃、青海、新疆(含兵团);米氮平片(15mg*10片/板x2板/盒 ),中选企业为哈尔滨三联药业股份有限公司,供应地区为北京、天津、内蒙古、辽宁、黑龙江、江苏、安徽、广东、海南。

根据《全国药品集中采购文件(采购文件编号:GY-YD2023-1)》,供应地区确认需要由拟中选企业统一进行主供地区和备供地区确认,并按顺位方式依次确认。

针对易短缺品种药品,第八批国采还新增了第二备供企业。对于新纳入国采的两个肝素品种,以及氨甲环酸注射剂、丙戊酸钠注射剂、呋塞米注射剂,采取了除“主供+备供”,再增加第二备供企业的方式。业内预计是针对首次进入集采的肝素品种、以及可能出现断供的产品,额外增加一个供应保障。

第八批国采涵盖抗感染、心脑血管疾病、抗过敏、精神疾病等常见病、慢性病用药——治疗甲型流感的磷酸奥司他韦干混悬剂平均降价83%;常用降压药氨氯地平阿托伐他汀钙片降价48%;此外,治疗早产的阿托西班注射剂集采前单支价格超过千元,此次集采降至平均240元/支,降幅80%。

多个品种满足第九批门槛

默沙东、第一三共影响大

从高血压、糖尿病、消化道系统疾病等常见病、慢性病用药,到恶性肿瘤等重大疾病用药、罕见病用药,药品集采扩面逐步释放“加速度”。2018年以来,国家医保局组织开展八批国家组织药品集采,共纳入333种药品,平均降幅超50%。

集采政策规则不断优化,过去四年开展的七轮国采及数轮多省联盟集采,几乎每一次都对规则进行了优化。入围企业数量、报价引导、采购周期等方面的规则设计都得到完善、改进。在入选“门槛”上,从第二至第五批含原研三家,第七批集采提升至四家,到第八批集采提升至五家,竞争越来越充分,预计企业竞争数≥5家或成第九批门槛。

根据公开数据不完全统计,截至2023年3月31日,已有近50个品种竞争数≥5家。

通过一致性评价企业竞争数量是参与国家集采的一个重要因素,其次还有包括医院终端的市场规模大小、医保目录内、专利是否到期等其他因素。在业内看来,抗菌用药注射用醋酸卡泊芬净、麻醉剂丙泊酚乳状注射液、降糖药西格列汀和呼吸道疾病用药吸入用乙酰半胱氨酸溶液等品种有望纳入第九批集采。

注射用醋酸卡泊芬净为国家医保目录乙类药品,是第一个新一代棘白菌素类广谱抗真菌药物,目前用于治疗全身性真菌感染的一线药物。米内网数据显示,2021年中国城市公立机构终端注射用醋酸卡泊芬净销售额接近25亿元,同比增长6.70%;2022年上半年其销售额超过11亿元,同比增长4.21%。

通过一致性评价企业竞争数量是参与国家集采的一个重要因素,其次还有包括医院终端的市场规模大小、医保目录内、专利是否到期等其他因素。在业内看来,抗菌用药注射用醋酸卡泊芬净、麻醉剂丙泊酚乳状注射液、降糖药西格列汀和呼吸道疾病用药吸入用乙酰半胱氨酸溶液等品种有望纳入第九批集采。

注射用醋酸卡泊芬净为国家医保目录乙类药品,是第一个新一代棘白菌素类广谱抗真菌药物,目前用于治疗全身性真菌感染的一线药物。米内网数据显示,2021年中国城市公立机构终端注射用醋酸卡泊芬净销售额接近25亿元,同比增长6.70%;2022年上半年其销售额超过11亿元,同比增长4.21%。

含原研厂家默沙东在内,目前国内共有10家拥有注射用醋酸卡泊芬净生产批文。注射用醋酸卡泊芬净尚未纳入国家集采,恒瑞医药、齐鲁制药、杭州中美华东制药、海灵药业、正大天晴、海思科、一品红等8家企业已过评。

此外,默沙东还有一个药即将面临着集采的考验。西格列汀是全球第一个上市的口服DPP-4抑制剂,默沙东最早于2006年获美国FDA批准生产,2009年获批落地中国。

公开数据显示,磷酸西格列汀片在国内是一款销售规模超20亿元的降糖药,其中,2022年等级医药销售规模达16.75亿元,默沙东独占99.8%市场份额。尽管该化合物专利在2022年到期,但国内市场竞争已是白热化,2020年期间,国内先后有正大天晴(首仿)、通化东宝、扬子江药业、石药欧意、科伦药业等诸多国内明星药企获批过评,原研药企默沙东独家市场受到的“威胁”越来越大。西格列汀专利期到期后,经过一年的市场充分竞争,有望参加第九批集采。

原研厂家第一三共的奥美沙坦酯氢氯噻嗪片于2010年4月在中国获批上市;2017年进入国家医保目录,原研产品2018年增速超过100%,2019年为92.59%,2020年在中国公立医疗机构终端销售额为1.55亿元,同比增长60.18%,市场潜力巨大。

华海药业的奥美沙坦酯氢氯噻嗪片于2017年4月获得FDA的正式批准,2018年6月在中国提交奥美沙坦酯氢氯噻嗪片上市申请,同年8月按“中美共线产品”被纳入优先审评,此次获批为国内首仿。目前,国内市场共有8家企业已过评。

2022年上半年咳嗽和感冒用药有16个产品销售额超过1亿元,其中,吸入用乙酰半胱氨酸溶液是唯一10亿级别产品,也是唯一一个上榜的吸入剂;氨溴特罗口服溶液和氨酚麻美干混悬剂增速均超过30%。

含原研厂家默沙东在内,目前国内共有10家拥有注射用醋酸卡泊芬净生产批文。注射用醋酸卡泊芬净尚未纳入国家集采,恒瑞医药、齐鲁制药、杭州中美华东制药、海灵药业、正大天晴、海思科、一品红等8家企业已过评。

此外,默沙东还有一个药即将面临着集采的考验。西格列汀是全球第一个上市的口服DPP-4抑制剂,默沙东最早于2006年获美国FDA批准生产,2009年获批落地中国。

公开数据显示,磷酸西格列汀片在国内是一款销售规模超20亿元的降糖药,其中,2022年等级医药销售规模达16.75亿元,默沙东独占99.8%市场份额。尽管该化合物专利在2022年到期,但国内市场竞争已是白热化,2020年期间,国内先后有正大天晴(首仿)、通化东宝、扬子江药业、石药欧意、科伦药业等诸多国内明星药企获批过评,原研药企默沙东独家市场受到的“威胁”越来越大。西格列汀专利期到期后,经过一年的市场充分竞争,有望参加第九批集采。

原研厂家第一三共的奥美沙坦酯氢氯噻嗪片于2010年4月在中国获批上市;2017年进入国家医保目录,原研产品2018年增速超过100%,2019年为92.59%,2020年在中国公立医疗机构终端销售额为1.55亿元,同比增长60.18%,市场潜力巨大。

华海药业的奥美沙坦酯氢氯噻嗪片于2017年4月获得FDA的正式批准,2018年6月在中国提交奥美沙坦酯氢氯噻嗪片上市申请,同年8月按“中美共线产品”被纳入优先审评,此次获批为国内首仿。目前,国内市场共有8家企业已过评。

2022年上半年咳嗽和感冒用药有16个产品销售额超过1亿元,其中,吸入用乙酰半胱氨酸溶液是唯一10亿级别产品,也是唯一一个上榜的吸入剂;氨溴特罗口服溶液和氨酚麻美干混悬剂增速均超过30%。

目前,咳嗽和感冒药已有福多司坦片、盐酸氨溴索分散片、盐酸氨溴索胶囊、盐酸氨溴索片、盐酸氨溴索注射液、盐酸溴己新注射液6个品种被纳入集采。米内网数据显示,盐酸氨溴索注射液在中国公立医疗机构终端销售峰值曾超过30亿元,排名从2019年TOP1下滑至2022年上半年的TOP4,值得注意的是,原研药在集采冲击下市场份额明显下滑,而中标企业则快速增长,国产替代效果明显。

值得一提的是,新晋TOP1产品吸入用乙酰半胱氨酸溶液今年以来已有江苏康缘药业、河北仁合益康药业、福安药业集团庆余堂制药等7家企业先后仿制4类获批,视同过评;氨溴特罗口服溶液、盐酸氨溴索口服溶液过评企业数量已有5家及以上,是否会被纳入第九批集采,将持续关注。

目前,咳嗽和感冒药已有福多司坦片、盐酸氨溴索分散片、盐酸氨溴索胶囊、盐酸氨溴索片、盐酸氨溴索注射液、盐酸溴己新注射液6个品种被纳入集采。米内网数据显示,盐酸氨溴索注射液在中国公立医疗机构终端销售峰值曾超过30亿元,排名从2019年TOP1下滑至2022年上半年的TOP4,值得注意的是,原研药在集采冲击下市场份额明显下滑,而中标企业则快速增长,国产替代效果明显。

值得一提的是,新晋TOP1产品吸入用乙酰半胱氨酸溶液今年以来已有江苏康缘药业、河北仁合益康药业、福安药业集团庆余堂制药等7家企业先后仿制4类获批,视同过评;氨溴特罗口服溶液、盐酸氨溴索口服溶液过评企业数量已有5家及以上,是否会被纳入第九批集采,将持续关注。