近段时间,国采相关消息频频传出:云南、河南、长三角(沪浙皖)等地先后对国采到期药品开展续标工作,涉及中选品种超100个,阿比特龙、辛伐他汀、紫杉醇、氨溴索等明星产品在列;第八批国采进入冲刺开标阶段,米内网数据显示,40个入围品种2021年在中国公立医疗机构终端合计销售额超过600亿元,其中12个品种竞争激烈,满足条件企业数达10家及以上,倍特药业、复星医药、扬子江药业等为主力。

集采引入“一供一备”制,采购周期有所延长

2022年11月,上海阳光

医药采购网发布了新一批长三角(沪浙皖)联盟集采(下文简称“联盟集采”)文件,过程跌宕起伏、几经变迁,历时近5个月,最终本次集采的中选结果于2023年3月正式出炉。

来源:上海阳光医药采购网

从集采要求看,此次联盟集采范围覆盖沪、浙、皖三地,中选产品为43个国采采购期即将届满的品种(原纳入44个,头孢拉定口服常释剂疑似流标),各品种首年约定采购量为各地首年采购量基数的60%。

中选产品采购周期上与第八批国采类似,接续的采购周期延至2025年年底,大约3年的采购期限。如此看来,2025年年底不仅是十四五规划的最后截止期,也是各地完成集采计划的考核期。

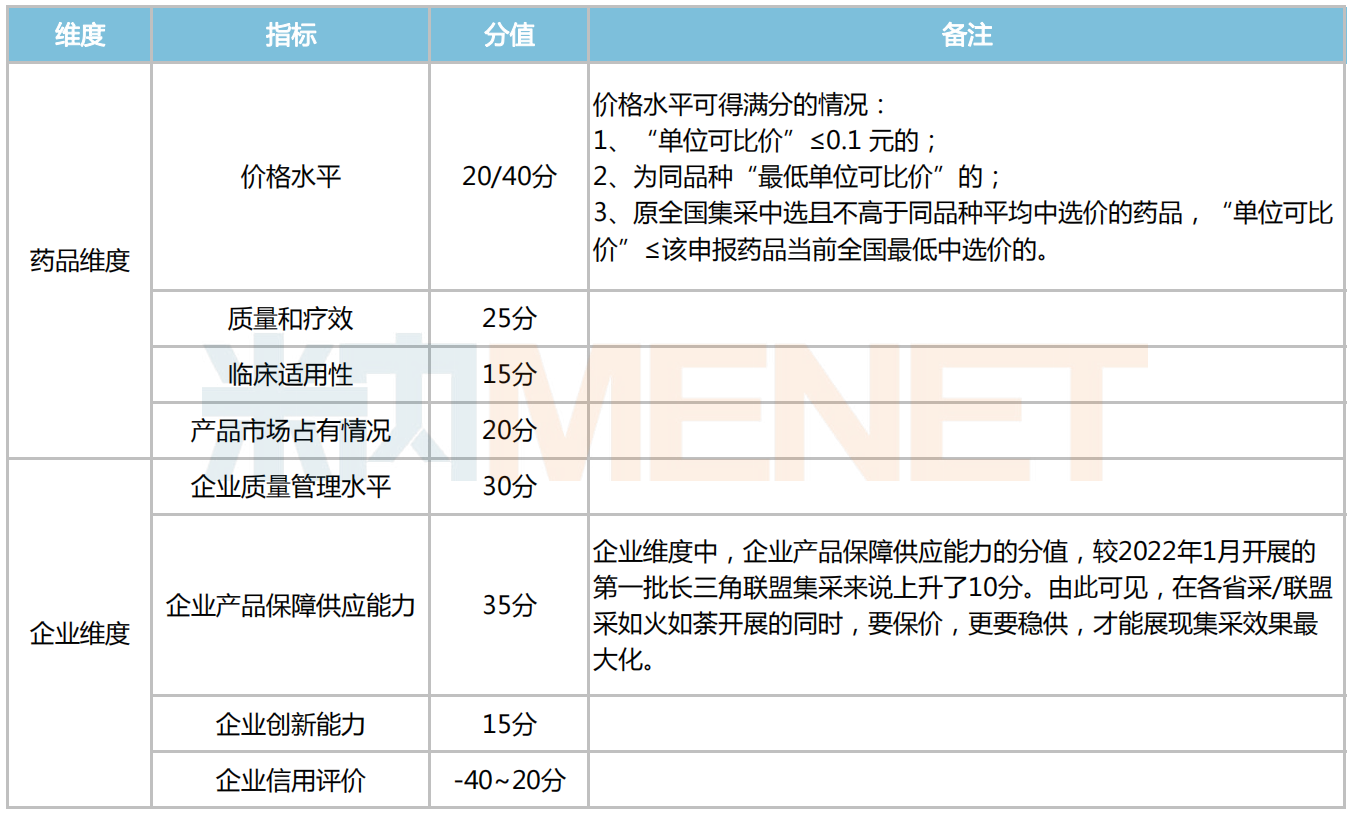

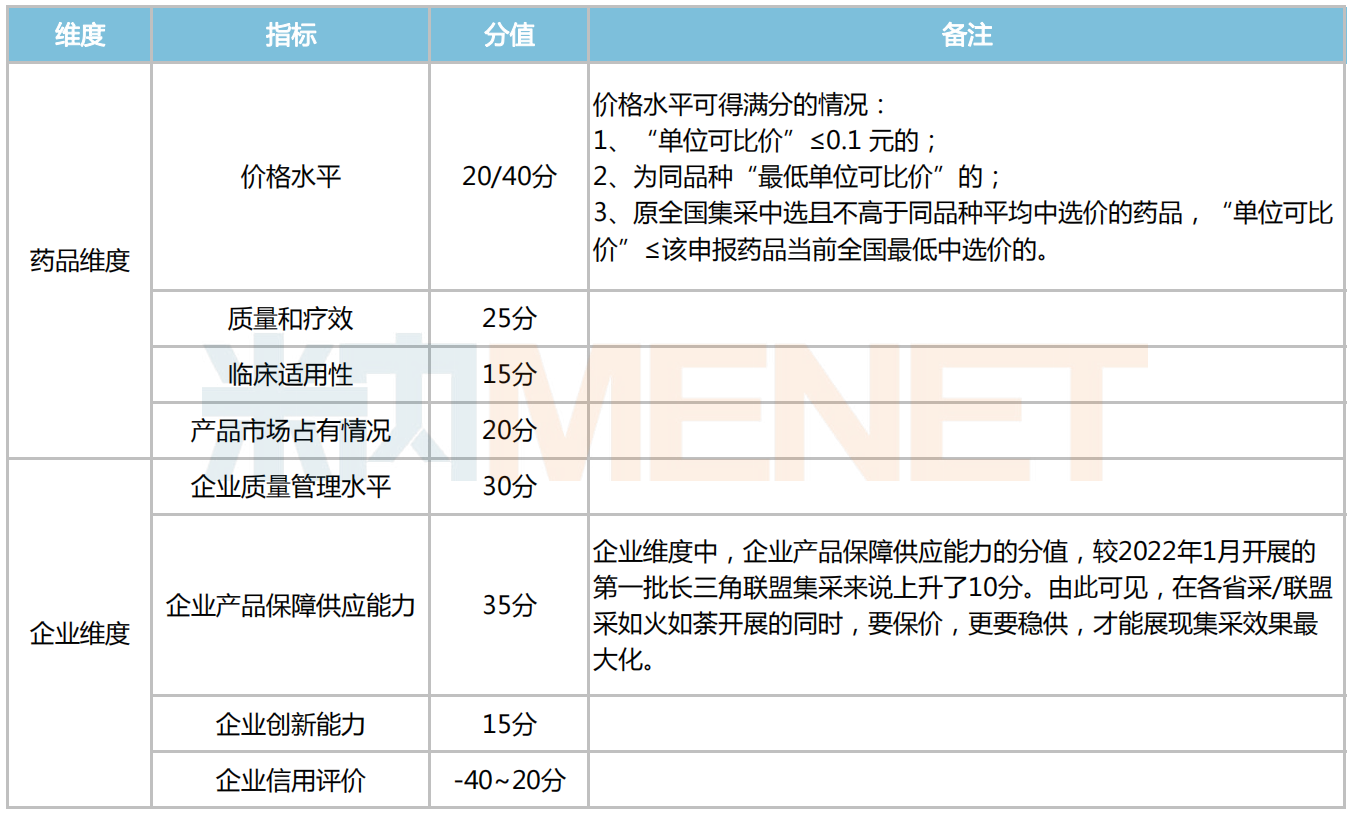

此外,集采规则也是耳熟能详,采用综合评分的方式,分为药品维度和

企业维度进行评分,最高分拟中选,体现出价低不是绝对优势。同时,引入了国采第七批“一供一备”机制,即同一个联盟地区、同一个品种1家企业为中选企业,另外引入1家拟中选但原国采没选择当地供应、且综合得分排名第二的企业作为备供企业;若该企业放弃供应,按综合得分排序递补确定备供企业。

综合评分细则

来源:上海阳光医药采购网,米内网整理

值得一提的是,备供企业采用挂网方式,可按照其申报价格直接在备供地区挂网供应,若备供企业为原国采中选药品的,可按其申报价格与原国采中选价格取低值挂网供应。当主供企业无法满足供应省份市场需求时,备供企业可按照有关程序获得主供企业身份。此举能最大程度降低中选药品出现断供的概率,设置供应的“双保险”。

10亿市场再洗牌!扬子江、恒瑞......收获颇丰

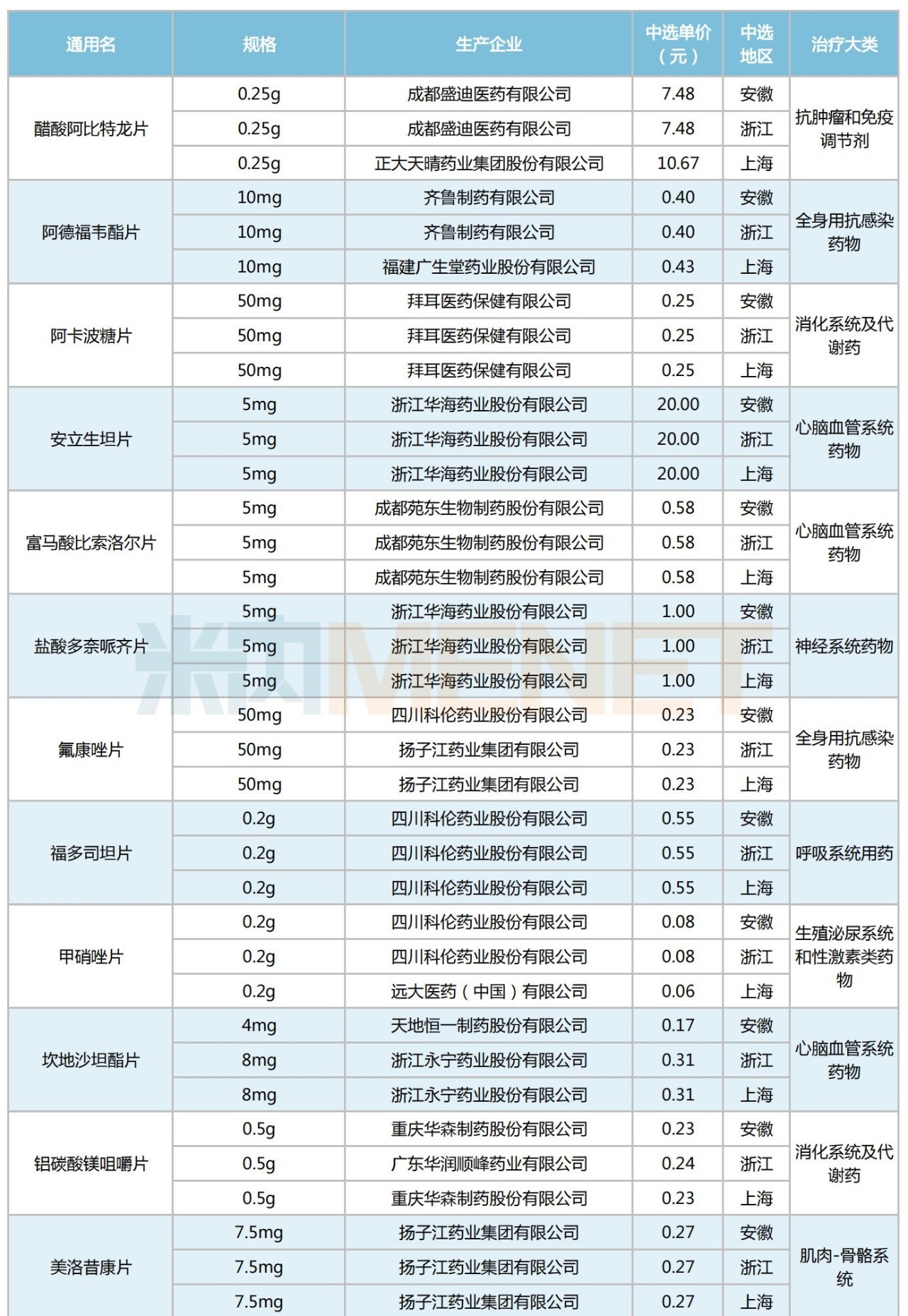

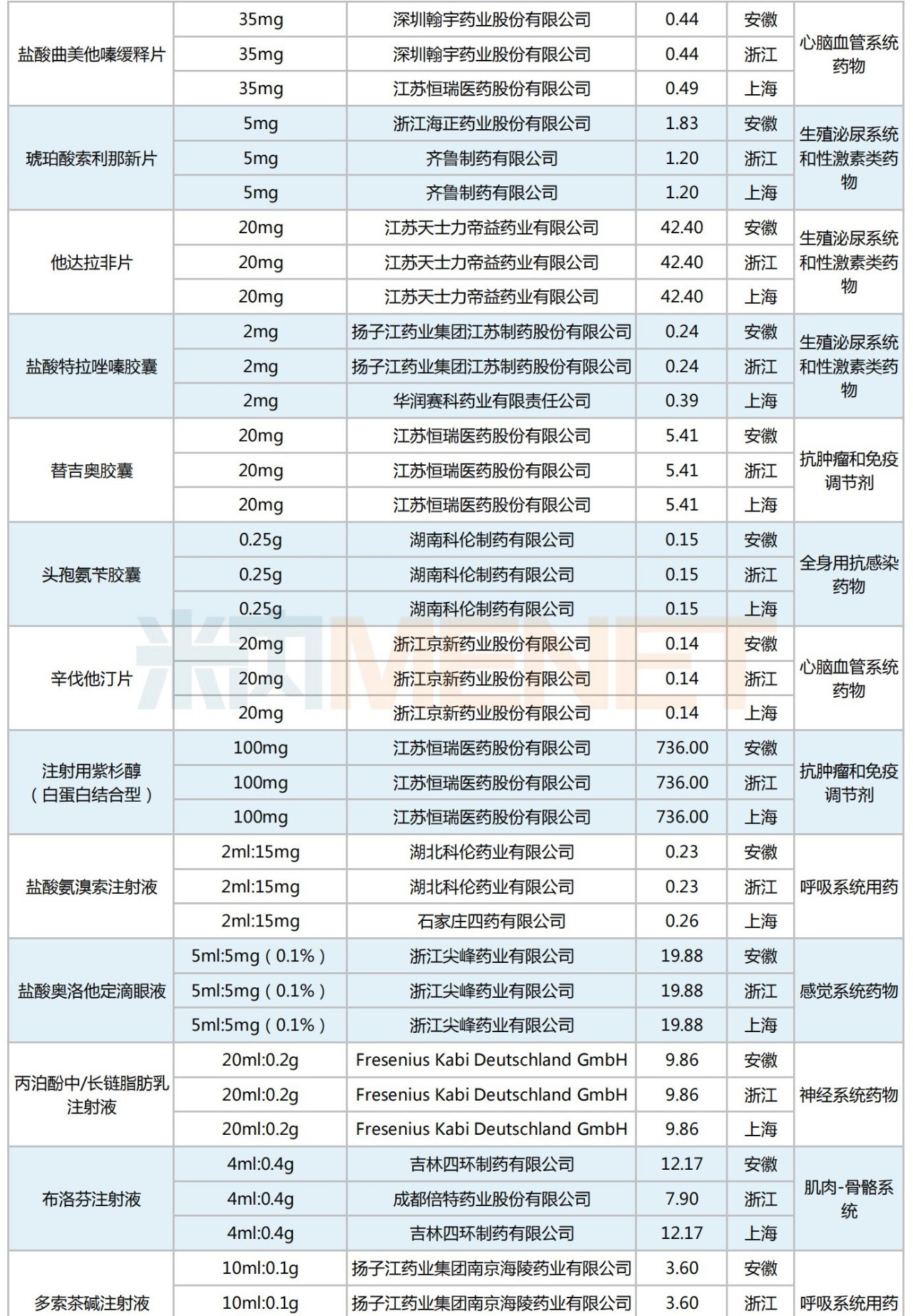

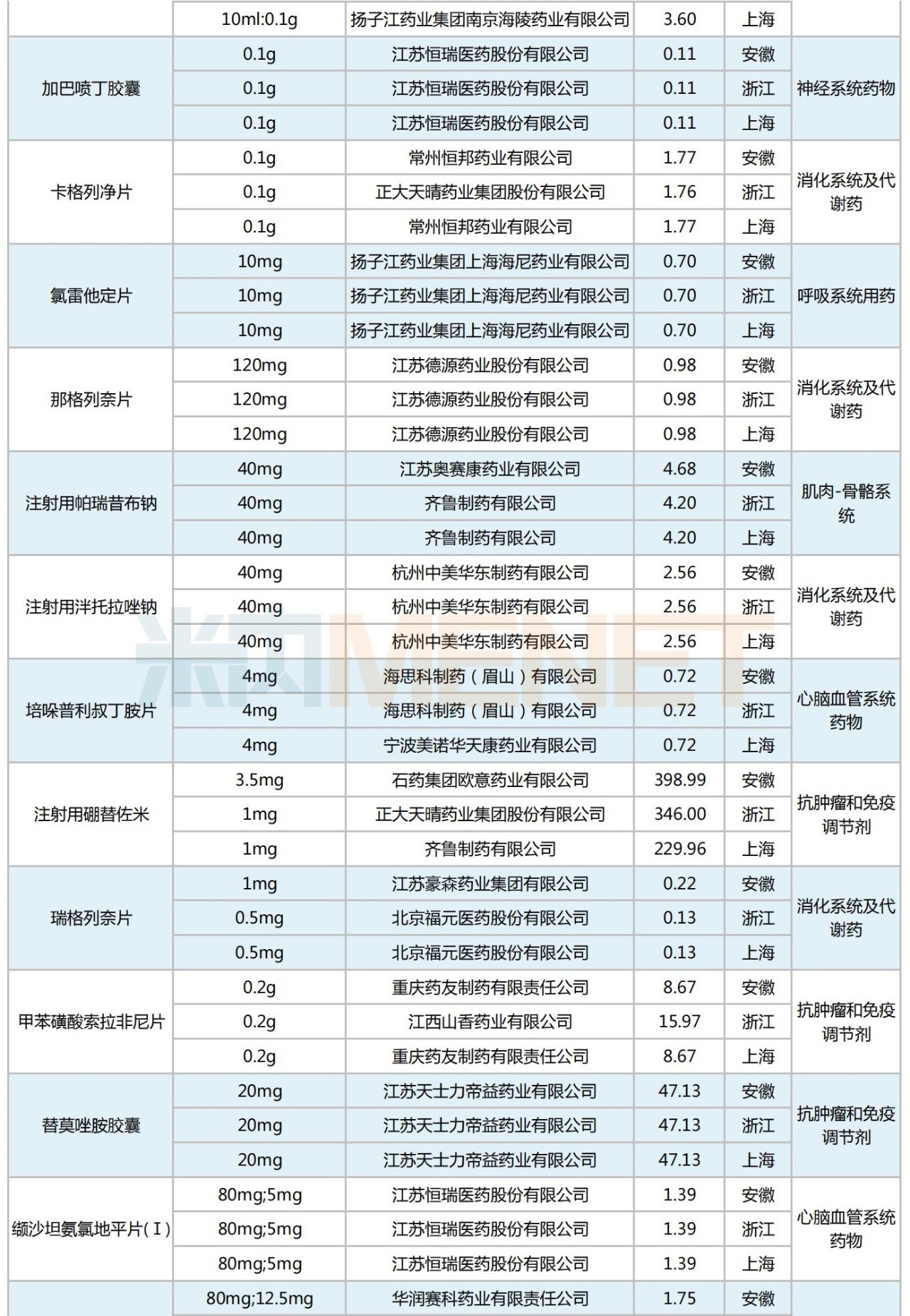

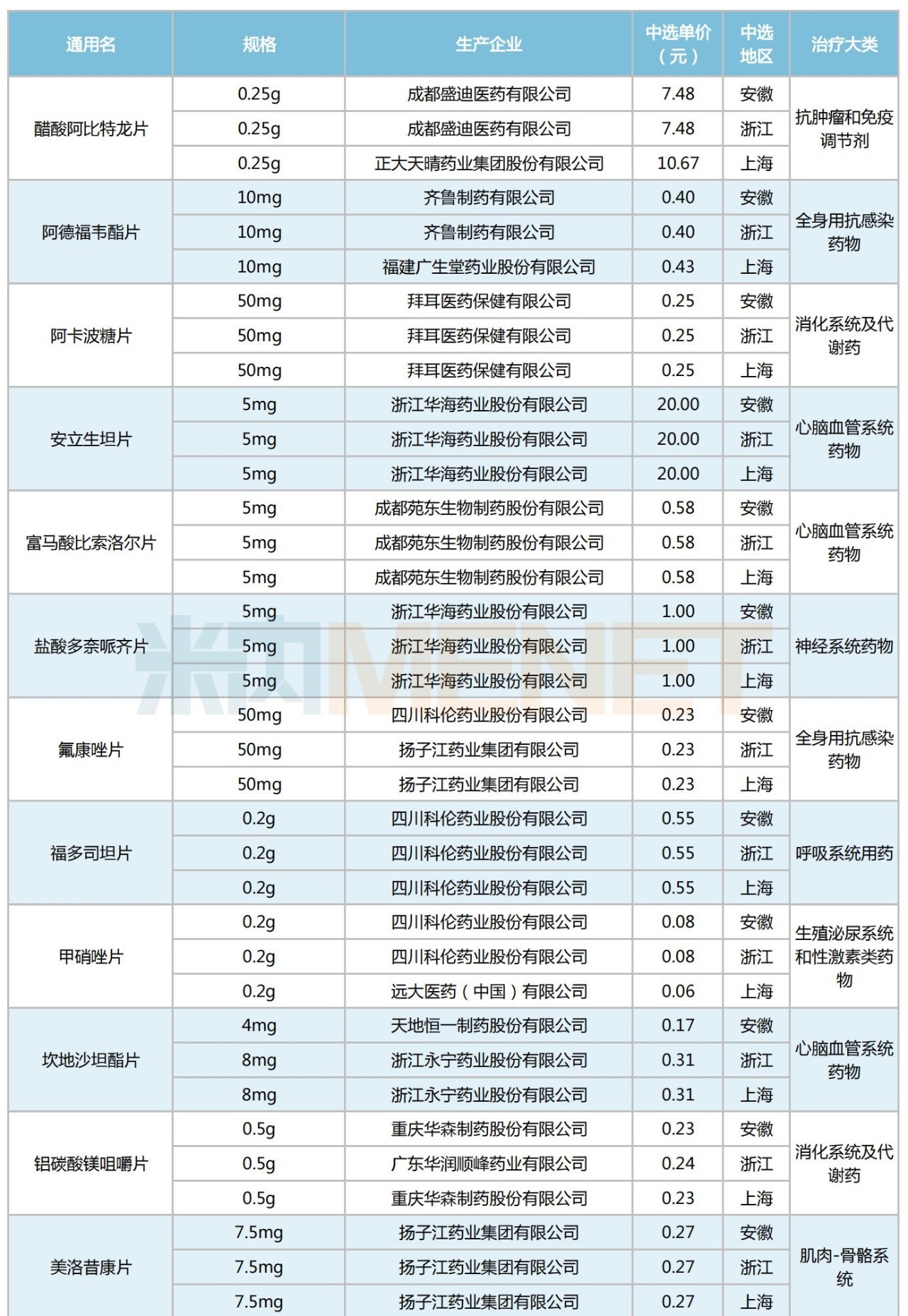

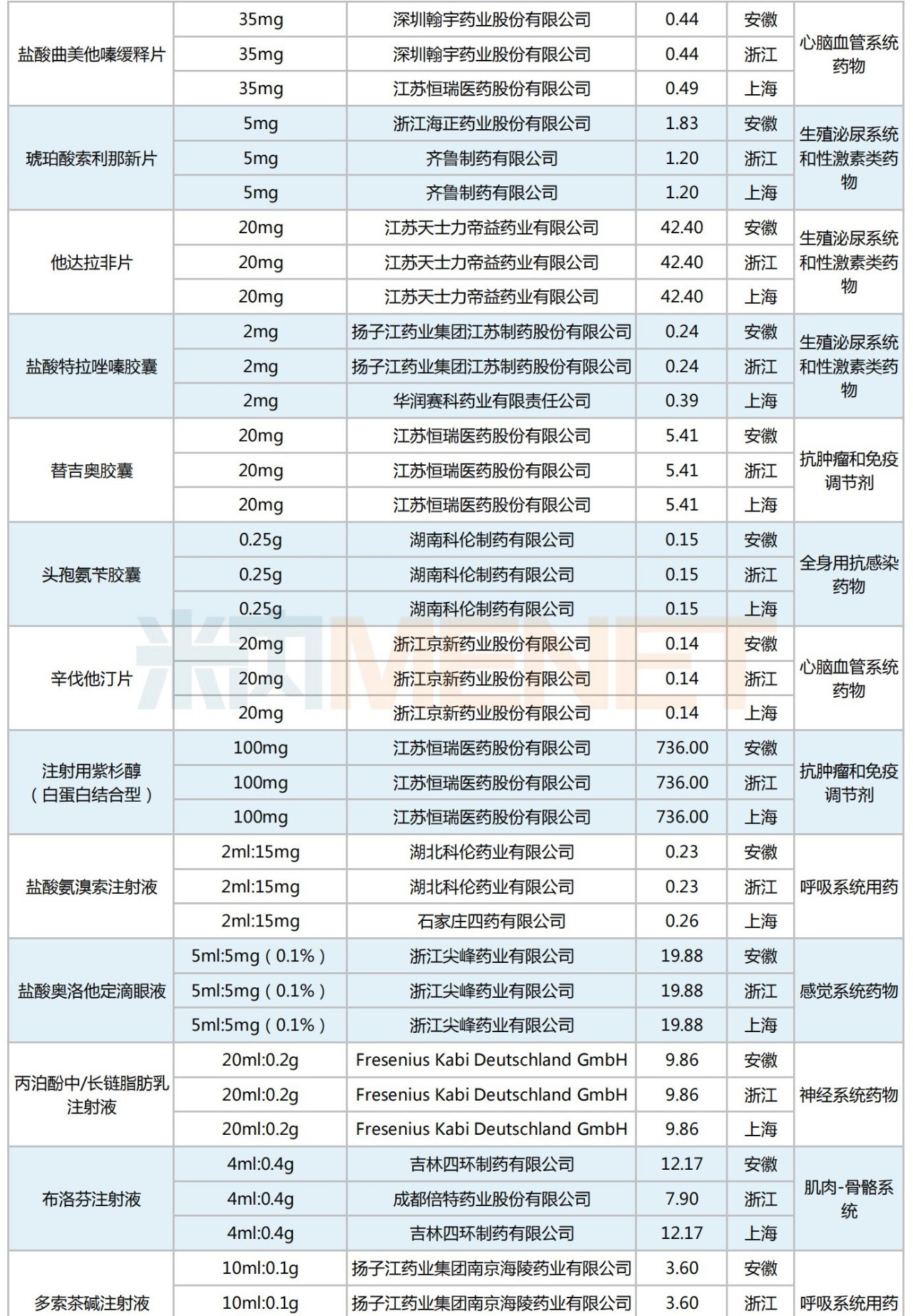

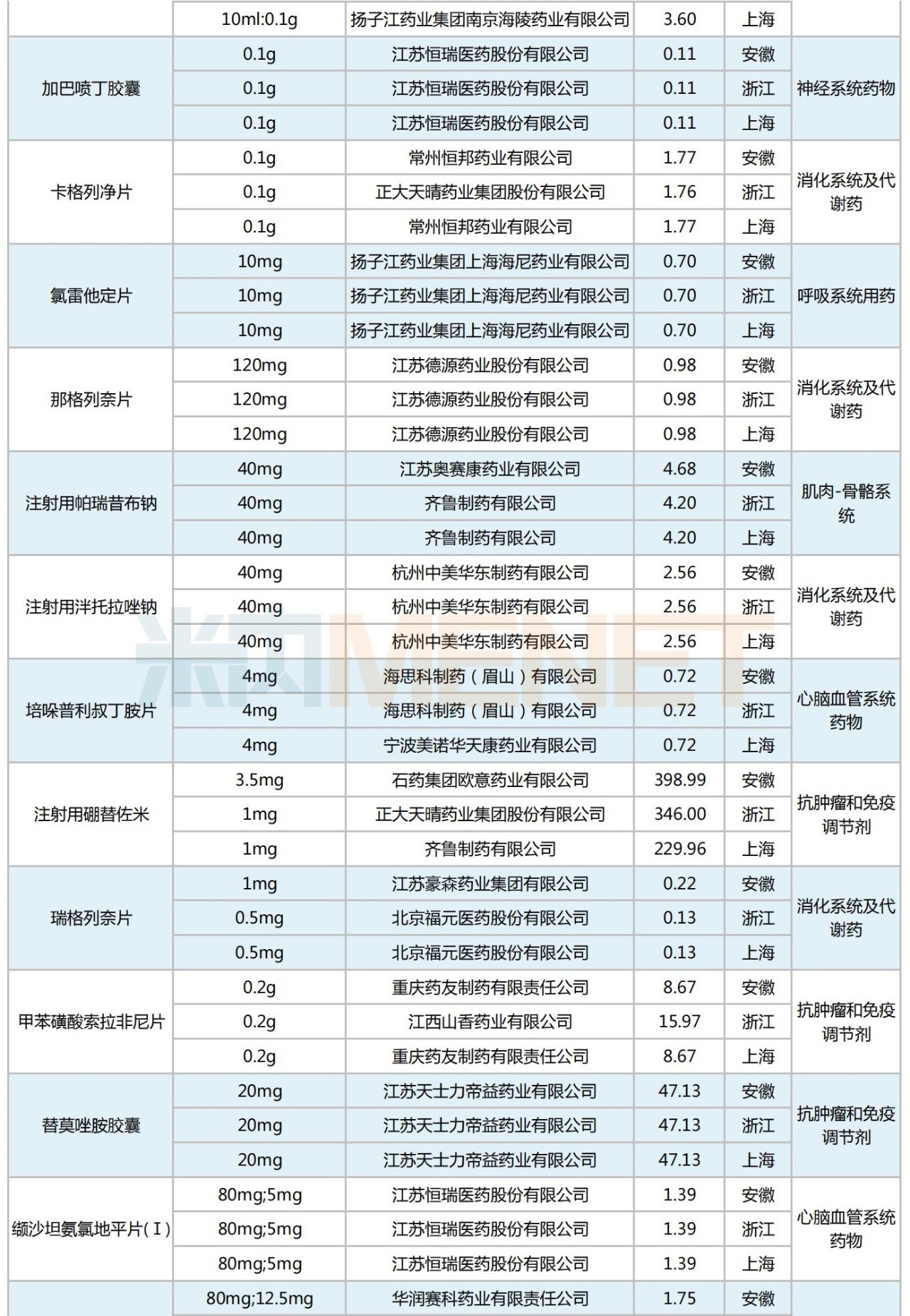

此次联盟集采共有43个药品中选,均为已纳入国采的品种,涉及批次包括第二、四批国采。从治疗大类看,中选品种以心脑血管系统药物、抗肿瘤和免疫调节剂、消化系统及代谢药为主,各占据6个及以上席位。

沪浙皖三省(市)联盟集采中选品种情况

来源:上海阳光医药采购网,米内网整理

从中选价格看,与原国采中选价相比,此次联盟集采仍以降价产品居多,但也不乏苑东生物的富马酸比索洛尔片、京新药业的辛伐他汀片、齐鲁制药的注射用帕瑞昔布钠、科伦药业的甲硝唑片、拜耳医药的阿卡波糖片等17款出现涨价的产品,平均涨幅为51%,最高单品涨幅达133%。

京新药业的辛伐他汀片在此次联盟集采的成绩十分亮眼,对比国采中选价涨价133%成功中选。这也从侧面反映出,国采中选并不是一味地降价,而会因应产品疗效、临床需求等综合因素对中选价格进行调整,给企业与患者最大的让利。

联盟集采出现涨价的中选产品

来源:上海阳光医药采购网,米内网整理

中选企业方面,扬子江药业、恒瑞医药、齐鲁制药等均有10个及以上产品中选(区分中选省份,按产品数统计)。

扬子江药业在此次联盟集采中有14个产品中选,涉及氟康唑片、美洛昔康片、盐酸特拉唑嗪胶囊、多索茶碱注射液、氯雷他定片、玻璃酸钠滴眼液等品种。其中,扬子江的多索茶碱注射液2022Q1~Q3在沪浙皖三省(市)公立

医院终端市场占比约31%,在品牌格局中位居TOP2。此次扬子江独家揽下三省(市)的供货资格,有望进一步加速其产品市场的扩容。

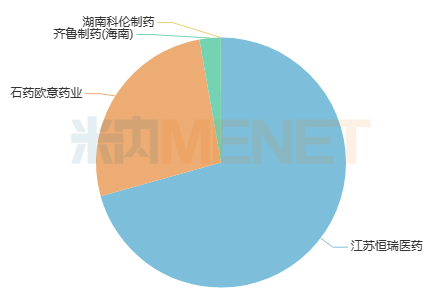

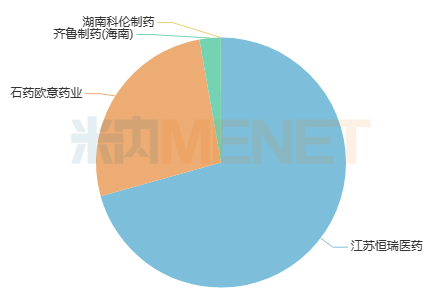

恒瑞医药则有13个产品中选,包括盐酸曲美他嗪缓释片、替吉奥胶囊、注射用紫杉醇(白蛋白结合型)、加巴喷丁胶囊、缬沙坦氨氯地平片(Ⅰ)等品种。其中,注射用紫杉醇(白蛋白结合型)2021年在沪浙皖三省(市)公立医院终端销售额超1.8亿元,同比增长28.15%,恒瑞医药以超70%的市场份额稳居品牌TOP1,实力不容小觑。

2021年沪浙皖三省(市)公立医院终端注射用紫杉醇(白蛋白结合型)品牌格局

来源:米内网重点省市公立医院药品终端竞争格局

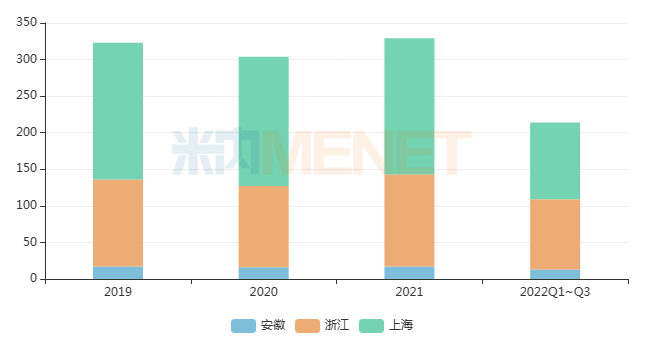

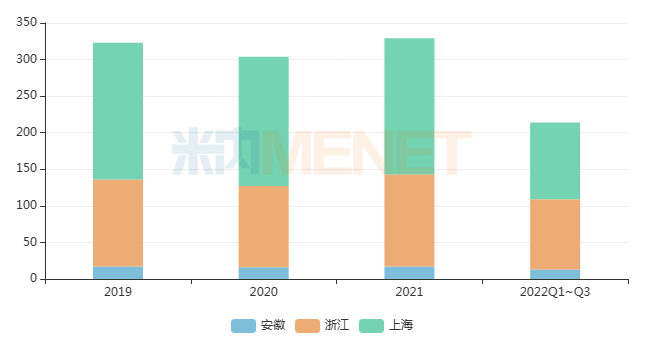

米内网数据显示,在重点省市公立医院终端,沪浙皖三省(市)2019-2021年的合计销售额均在300亿元以上。本轮联盟集采共纳入43个药品,2021年在其公立医院终端的合计销售额超过10亿元。

近年来沪浙皖三省(市)公立医院终端销售规模(单位:亿元)

来源:米内网重点省市公立医院药品终端竞争格局

第八批国采开标在即,倍特、复星......蓄势待发

一方面,各省国采续标工作如火如荼地开展;另一方面,第八批国采开标之日也渐行渐近。

3月初,上海阳光医药

采购网正式下发第八批全国药品集中采购文件,新一批国采拟于3月29日在海南省陵水县开标,共计纳入40个品种(106个品规),米内网数据显示,这40个品种2021年在中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院(简称中国公立医疗机构)终端销售额合计超过600亿元,其中12个品种竞争激烈,参与竞争企业数(以集团计,同个品种同个集团下多个子公司过评的视为1家)达10家及以上。

40个品种中,涉及过评品种数达5个及以上的国内企业(按集团计)有10家,包括倍特药业、复星医药、扬子江药业、科伦药业、华润医药、齐鲁制药、中国生物制药、山东新时代等国内知名大药企。

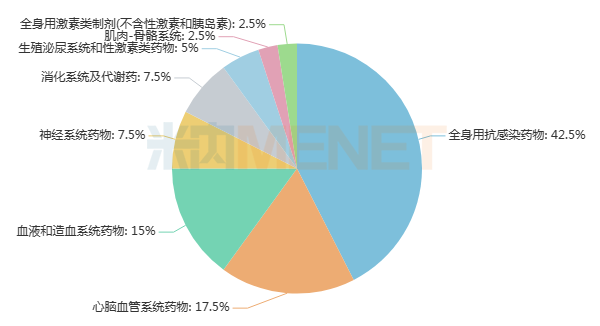

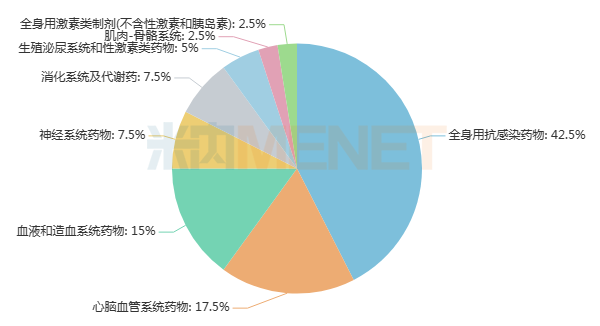

从剂型分布及治疗领域看,40个品种中有27个为注射剂,占比超过65%,10个为口服常释剂型,颗粒剂、缓释控释剂型及口服溶液剂均有1个;涵盖8个治疗大类,以全身用抗感染药物、心脑血管系统药物、血液和造血系统药物为主,均有6个及以上品种纳入第八批国采。

40个品种治疗大类分布

此外,第八批国采文件还指出:①各品种采购周期为自中选结果执行之日起至2025年12月31日。在统一采购周期的前提下,对中选企业少的品种来说,相当于延长了采购周期;②对部分临床易断供产品新增“第二备供”机制,设置供应的“多重保险”;③针对第八批国采注射剂品种较多的特点,重新规范了注射剂拟中选价格计算等规则;④严厉打击集采过程中“围标、串标、弄虚作假”等违规问题......

总体而言,第八批国采结合前几批集采的经验,在产品层面、采购周期、供备情况上不断进行优化,让集采规则更显科学性及人性化。

来源:米内网数据库、上海阳光医药采购网

注:米内网《中国公立医疗机构

药品终端竞争格局》,统计范围是:中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院,不含民营医院、私人诊所、村卫生室;米内网重点省市公立医院化学药终端竞争格局数据库是以20+省市,近700家样本省市公立医院的化学药采购数据为基础,对化学药全品类进行连续监测的样本省市样本医院数据库;上述销售额以产品在终端的平均零售价计算。数据统计截至3月10日,如有疏漏,欢迎指正!

来源:上海阳光医药采购网

从集采要求看,此次联盟集采范围覆盖沪、浙、皖三地,中选产品为43个国采采购期即将届满的品种(原纳入44个,头孢拉定口服常释剂疑似流标),各品种首年约定采购量为各地首年采购量基数的60%。

中选产品采购周期上与第八批国采类似,接续的采购周期延至2025年年底,大约3年的采购期限。如此看来,2025年年底不仅是十四五规划的最后截止期,也是各地完成集采计划的考核期。

此外,集采规则也是耳熟能详,采用综合评分的方式,分为药品维度和企业维度进行评分,最高分拟中选,体现出价低不是绝对优势。同时,引入了国采第七批“一供一备”机制,即同一个联盟地区、同一个品种1家企业为中选企业,另外引入1家拟中选但原国采没选择当地供应、且综合得分排名第二的企业作为备供企业;若该企业放弃供应,按综合得分排序递补确定备供企业。

综合评分细则

来源:上海阳光医药采购网

从集采要求看,此次联盟集采范围覆盖沪、浙、皖三地,中选产品为43个国采采购期即将届满的品种(原纳入44个,头孢拉定口服常释剂疑似流标),各品种首年约定采购量为各地首年采购量基数的60%。

中选产品采购周期上与第八批国采类似,接续的采购周期延至2025年年底,大约3年的采购期限。如此看来,2025年年底不仅是十四五规划的最后截止期,也是各地完成集采计划的考核期。

此外,集采规则也是耳熟能详,采用综合评分的方式,分为药品维度和企业维度进行评分,最高分拟中选,体现出价低不是绝对优势。同时,引入了国采第七批“一供一备”机制,即同一个联盟地区、同一个品种1家企业为中选企业,另外引入1家拟中选但原国采没选择当地供应、且综合得分排名第二的企业作为备供企业;若该企业放弃供应,按综合得分排序递补确定备供企业。

综合评分细则

来源:上海阳光医药采购网,米内网整理

值得一提的是,备供企业采用挂网方式,可按照其申报价格直接在备供地区挂网供应,若备供企业为原国采中选药品的,可按其申报价格与原国采中选价格取低值挂网供应。当主供企业无法满足供应省份市场需求时,备供企业可按照有关程序获得主供企业身份。此举能最大程度降低中选药品出现断供的概率,设置供应的“双保险”。

10亿市场再洗牌!扬子江、恒瑞......收获颇丰

此次联盟集采共有43个药品中选,均为已纳入国采的品种,涉及批次包括第二、四批国采。从治疗大类看,中选品种以心脑血管系统药物、抗肿瘤和免疫调节剂、消化系统及代谢药为主,各占据6个及以上席位。

沪浙皖三省(市)联盟集采中选品种情况

来源:上海阳光医药采购网,米内网整理

值得一提的是,备供企业采用挂网方式,可按照其申报价格直接在备供地区挂网供应,若备供企业为原国采中选药品的,可按其申报价格与原国采中选价格取低值挂网供应。当主供企业无法满足供应省份市场需求时,备供企业可按照有关程序获得主供企业身份。此举能最大程度降低中选药品出现断供的概率,设置供应的“双保险”。

10亿市场再洗牌!扬子江、恒瑞......收获颇丰

此次联盟集采共有43个药品中选,均为已纳入国采的品种,涉及批次包括第二、四批国采。从治疗大类看,中选品种以心脑血管系统药物、抗肿瘤和免疫调节剂、消化系统及代谢药为主,各占据6个及以上席位。

沪浙皖三省(市)联盟集采中选品种情况

来源:上海阳光医药采购网,米内网整理

从中选价格看,与原国采中选价相比,此次联盟集采仍以降价产品居多,但也不乏苑东生物的富马酸比索洛尔片、京新药业的辛伐他汀片、齐鲁制药的注射用帕瑞昔布钠、科伦药业的甲硝唑片、拜耳医药的阿卡波糖片等17款出现涨价的产品,平均涨幅为51%,最高单品涨幅达133%。

京新药业的辛伐他汀片在此次联盟集采的成绩十分亮眼,对比国采中选价涨价133%成功中选。这也从侧面反映出,国采中选并不是一味地降价,而会因应产品疗效、临床需求等综合因素对中选价格进行调整,给企业与患者最大的让利。

联盟集采出现涨价的中选产品

来源:上海阳光医药采购网,米内网整理

从中选价格看,与原国采中选价相比,此次联盟集采仍以降价产品居多,但也不乏苑东生物的富马酸比索洛尔片、京新药业的辛伐他汀片、齐鲁制药的注射用帕瑞昔布钠、科伦药业的甲硝唑片、拜耳医药的阿卡波糖片等17款出现涨价的产品,平均涨幅为51%,最高单品涨幅达133%。

京新药业的辛伐他汀片在此次联盟集采的成绩十分亮眼,对比国采中选价涨价133%成功中选。这也从侧面反映出,国采中选并不是一味地降价,而会因应产品疗效、临床需求等综合因素对中选价格进行调整,给企业与患者最大的让利。

联盟集采出现涨价的中选产品

来源:上海阳光医药采购网,米内网整理

中选企业方面,扬子江药业、恒瑞医药、齐鲁制药等均有10个及以上产品中选(区分中选省份,按产品数统计)。

扬子江药业在此次联盟集采中有14个产品中选,涉及氟康唑片、美洛昔康片、盐酸特拉唑嗪胶囊、多索茶碱注射液、氯雷他定片、玻璃酸钠滴眼液等品种。其中,扬子江的多索茶碱注射液2022Q1~Q3在沪浙皖三省(市)公立医院终端市场占比约31%,在品牌格局中位居TOP2。此次扬子江独家揽下三省(市)的供货资格,有望进一步加速其产品市场的扩容。

恒瑞医药则有13个产品中选,包括盐酸曲美他嗪缓释片、替吉奥胶囊、注射用紫杉醇(白蛋白结合型)、加巴喷丁胶囊、缬沙坦氨氯地平片(Ⅰ)等品种。其中,注射用紫杉醇(白蛋白结合型)2021年在沪浙皖三省(市)公立医院终端销售额超1.8亿元,同比增长28.15%,恒瑞医药以超70%的市场份额稳居品牌TOP1,实力不容小觑。

2021年沪浙皖三省(市)公立医院终端注射用紫杉醇(白蛋白结合型)品牌格局

来源:上海阳光医药采购网,米内网整理

中选企业方面,扬子江药业、恒瑞医药、齐鲁制药等均有10个及以上产品中选(区分中选省份,按产品数统计)。

扬子江药业在此次联盟集采中有14个产品中选,涉及氟康唑片、美洛昔康片、盐酸特拉唑嗪胶囊、多索茶碱注射液、氯雷他定片、玻璃酸钠滴眼液等品种。其中,扬子江的多索茶碱注射液2022Q1~Q3在沪浙皖三省(市)公立医院终端市场占比约31%,在品牌格局中位居TOP2。此次扬子江独家揽下三省(市)的供货资格,有望进一步加速其产品市场的扩容。

恒瑞医药则有13个产品中选,包括盐酸曲美他嗪缓释片、替吉奥胶囊、注射用紫杉醇(白蛋白结合型)、加巴喷丁胶囊、缬沙坦氨氯地平片(Ⅰ)等品种。其中,注射用紫杉醇(白蛋白结合型)2021年在沪浙皖三省(市)公立医院终端销售额超1.8亿元,同比增长28.15%,恒瑞医药以超70%的市场份额稳居品牌TOP1,实力不容小觑。

2021年沪浙皖三省(市)公立医院终端注射用紫杉醇(白蛋白结合型)品牌格局

来源:米内网重点省市公立医院药品终端竞争格局

米内网数据显示,在重点省市公立医院终端,沪浙皖三省(市)2019-2021年的合计销售额均在300亿元以上。本轮联盟集采共纳入43个药品,2021年在其公立医院终端的合计销售额超过10亿元。

近年来沪浙皖三省(市)公立医院终端销售规模(单位:亿元)

来源:米内网重点省市公立医院药品终端竞争格局

米内网数据显示,在重点省市公立医院终端,沪浙皖三省(市)2019-2021年的合计销售额均在300亿元以上。本轮联盟集采共纳入43个药品,2021年在其公立医院终端的合计销售额超过10亿元。

近年来沪浙皖三省(市)公立医院终端销售规模(单位:亿元)

来源:米内网重点省市公立医院药品终端竞争格局

第八批国采开标在即,倍特、复星......蓄势待发

一方面,各省国采续标工作如火如荼地开展;另一方面,第八批国采开标之日也渐行渐近。

3月初,上海阳光医药采购网正式下发第八批全国药品集中采购文件,新一批国采拟于3月29日在海南省陵水县开标,共计纳入40个品种(106个品规),米内网数据显示,这40个品种2021年在中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院(简称中国公立医疗机构)终端销售额合计超过600亿元,其中12个品种竞争激烈,参与竞争企业数(以集团计,同个品种同个集团下多个子公司过评的视为1家)达10家及以上。

40个品种中,涉及过评品种数达5个及以上的国内企业(按集团计)有10家,包括倍特药业、复星医药、扬子江药业、科伦药业、华润医药、齐鲁制药、中国生物制药、山东新时代等国内知名大药企。

从剂型分布及治疗领域看,40个品种中有27个为注射剂,占比超过65%,10个为口服常释剂型,颗粒剂、缓释控释剂型及口服溶液剂均有1个;涵盖8个治疗大类,以全身用抗感染药物、心脑血管系统药物、血液和造血系统药物为主,均有6个及以上品种纳入第八批国采。

来源:米内网重点省市公立医院药品终端竞争格局

第八批国采开标在即,倍特、复星......蓄势待发

一方面,各省国采续标工作如火如荼地开展;另一方面,第八批国采开标之日也渐行渐近。

3月初,上海阳光医药采购网正式下发第八批全国药品集中采购文件,新一批国采拟于3月29日在海南省陵水县开标,共计纳入40个品种(106个品规),米内网数据显示,这40个品种2021年在中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院(简称中国公立医疗机构)终端销售额合计超过600亿元,其中12个品种竞争激烈,参与竞争企业数(以集团计,同个品种同个集团下多个子公司过评的视为1家)达10家及以上。

40个品种中,涉及过评品种数达5个及以上的国内企业(按集团计)有10家,包括倍特药业、复星医药、扬子江药业、科伦药业、华润医药、齐鲁制药、中国生物制药、山东新时代等国内知名大药企。

从剂型分布及治疗领域看,40个品种中有27个为注射剂,占比超过65%,10个为口服常释剂型,颗粒剂、缓释控释剂型及口服溶液剂均有1个;涵盖8个治疗大类,以全身用抗感染药物、心脑血管系统药物、血液和造血系统药物为主,均有6个及以上品种纳入第八批国采。

40个品种治疗大类分布

此外,第八批国采文件还指出:①各品种采购周期为自中选结果执行之日起至2025年12月31日。在统一采购周期的前提下,对中选企业少的品种来说,相当于延长了采购周期;②对部分临床易断供产品新增“第二备供”机制,设置供应的“多重保险”;③针对第八批国采注射剂品种较多的特点,重新规范了注射剂拟中选价格计算等规则;④严厉打击集采过程中“围标、串标、弄虚作假”等违规问题......

总体而言,第八批国采结合前几批集采的经验,在产品层面、采购周期、供备情况上不断进行优化,让集采规则更显科学性及人性化。

来源:米内网数据库、上海阳光医药采购网

注:米内网《中国公立医疗机构药品终端竞争格局》,统计范围是:中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院,不含民营医院、私人诊所、村卫生室;米内网重点省市公立医院化学药终端竞争格局数据库是以20+省市,近700家样本省市公立医院的化学药采购数据为基础,对化学药全品类进行连续监测的样本省市样本医院数据库;上述销售额以产品在终端的平均零售价计算。数据统计截至3月10日,如有疏漏,欢迎指正!

40个品种治疗大类分布

此外,第八批国采文件还指出:①各品种采购周期为自中选结果执行之日起至2025年12月31日。在统一采购周期的前提下,对中选企业少的品种来说,相当于延长了采购周期;②对部分临床易断供产品新增“第二备供”机制,设置供应的“多重保险”;③针对第八批国采注射剂品种较多的特点,重新规范了注射剂拟中选价格计算等规则;④严厉打击集采过程中“围标、串标、弄虚作假”等违规问题......

总体而言,第八批国采结合前几批集采的经验,在产品层面、采购周期、供备情况上不断进行优化,让集采规则更显科学性及人性化。

来源:米内网数据库、上海阳光医药采购网

注:米内网《中国公立医疗机构药品终端竞争格局》,统计范围是:中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院,不含民营医院、私人诊所、村卫生室;米内网重点省市公立医院化学药终端竞争格局数据库是以20+省市,近700家样本省市公立医院的化学药采购数据为基础,对化学药全品类进行连续监测的样本省市样本医院数据库;上述销售额以产品在终端的平均零售价计算。数据统计截至3月10日,如有疏漏,欢迎指正!