2022年8月,国内汽油、柴油市场供需差值均缩小。8月国内独立炼厂一次装置开工负荷率降低,原料采购成本高且配额减少,导致国内汽柴油整体供应减量。下游需求转好超出预期,汽油、柴油供需差值均较上月缩小。“供向少、需向多”带动实际批发价格推涨,实际零售价格则走向相反,利润增长主要体现在炼厂生产端。后期炼厂检修计划减少,需求端仍有转好空间,预计汽柴油供需差值将继续缩小。

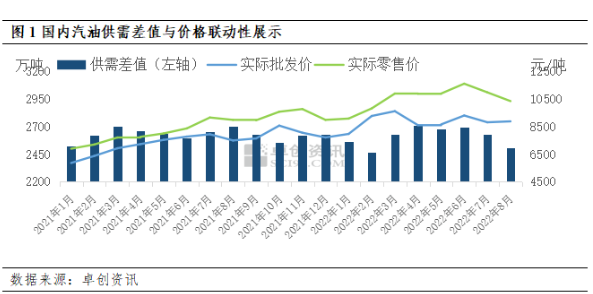

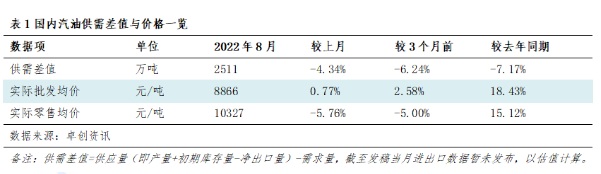

汽油市场

2022年8月,国内汽油供需差值为2511万吨,较7月差值缩减,供大于求缓和。

8月份汽油供需差值环比减少4.34%,已连续两个月减少。国内汽油供应减少、需求增加,总供应量减少67.62万吨,总需求量增长46.34万吨。汽油总供应量的减少分两方面:一是国内汽油产量环比减少0.19%,主营单位产量增加37.32万吨,独立炼厂产量则减少42.89万吨;二是汽油下游消费恢复,商业库存下降,8月期初库存较上期减少63.13万吨。主营炼厂检修计划减少,开工负荷率稳步提升,8月国内一次装置检修损失量较上月减少149.32万吨,这部分减量主要来自于主营,主营减量占比达到91.11%,独立炼厂减量仅占比8.89%。燃油车出行需求好于预期,国内自6月末以来连续五次下调成品油零售限价,至8月对汽油消费量回暖起到推动作用,国内需求出现回暖迹象。

从汽油价格来看,8月国内实际批发均价与实际零售均价走势相反,导致批零价差缩小,其中实际批发均价走向符合与供需差值的反向联动规律,实际零售均价则因成品油限价多次下调自6月连续向下。8月国内汽油实际批发均价环比上涨0.77%,实际零售均价环比下滑5.76%。8月WTI原油期货震荡区间自上月95-110美元/桶下滑至90-100美元/桶,国内原油均价环比下滑6.14%,成本减少向下传导有益于炼厂生产环节,另外在汽油总供应量减少的情况下,批发价格受支撑上行,国内综合炼油利润理论值8月环比上涨幅度高达186%。

对比3个月前数据,8月汽油供需差值较2022年5月减少6.24%,总供应量减少101.07万吨,总需求量增加65.74万吨。供应方面变化较大的是初期库存量,较3个月前减少86.11万吨,汽油商业库存在今年3-4月份因需求疲软迅速升高,5月升至年内最高位后便持续下降,因此库存数据变化明显。产量5-8月维持相对稳定水平,在1360-1370万吨附近波动。从需求端来看,3个月前汽油需求初步从疲软中复苏,但仍有震荡不稳的表现,7月、8月汽油消费明显回暖。价格方面批零价格走向不同,实际批发均价较3个月前上涨2.58%,实际零售均价下滑5%,8月批零价差较3个月前减少767元/吨,零售端利润削减。

对比去年同期数据,8月汽油供需差值较去年同期减少7.17%,总供应量减少241.51万吨,总需求量减少47.54万吨。供应量减少的主要表现为产量降低,8月汽油产量较去年同期减少12.33%,从生产端来看,常减压装置检修损失量同比减少14.58%,因此停工装置并不及去年同期多,产量的减少原因主要是炼厂降低汽油收率、独立炼厂装置开工负荷率降低等。商业库存高位常态化,期初库存量同比减少0.65%。8月需求恢复情况良好,但仍不及去年同期水平,高油价和替代能源的影响不容忽视。

预估下月,目前主营单位多数年度检修计划接近尾声,9月份主营一次装置预估检修损失量较8月减半,但独立炼厂检修装置仍有增加可能,另外,山东个别独立炼厂有计划今年关停装置,整合并入裕龙岛项目,9月将逐步执行,届时独立炼厂开工负荷率将降低,产量也将减少。目前原油成本较前期降低,批发价则受供应趋紧支撑保持高位,炼厂炼油利润可观,主营单位将维持稳定生产保供国内市场,预计产量9月将增加。需求端好转,趋势上将保持稳定增长,9月份即将迎来的中秋节与国庆节假期将带动燃油车出行增加,另外下游节前备货也将迎来一波利好提振。预计9月汽油供应、需求都将增长,但鉴于主营兼具保供国内和出口责任且独立炼厂供应紧张的情况,需求涨幅或将高于供应,供需差值存在小幅回落预期。

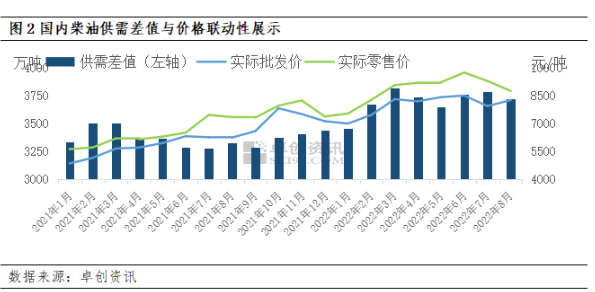

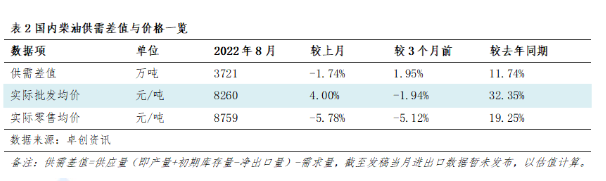

柴油市场

2022年8月,国内柴油供需差值为3721万吨,供大于求关系小幅改善。

8月份柴油供需差值环比减少1.74%。国内柴油供应、需求均增长,需求涨幅高于供应,总供应量增加10万吨,总需求量增加76万吨。供应增长主要来自于商业库存的增长,期初库存量环比增加0.68%,约增加25万吨,产量虽从幅度上环比减少1.16%,但减少量不足20万吨,库存量基数大,因此影响总供应量上涨。8月独立炼厂开工负荷率整体下降导致国内柴油产量减少,独立炼厂柴油产量环比减少6.57%,主营柴油产量则环比增加。需求面来看,8月气温逐步下降,工程、基建需求恢复,下游消费端活跃度增加。

从柴油价格来看,8月最直观的表现为批零价差明显缩小。供需差值与实际批发均价保持反向联动,但实际零售均价则继7月后继续下滑,主要来自于国内成品油限价下调的压制。与7月不同的是,8月炼厂炼油利润恢复正值并稳步增长,在原油价格回落、供应趋紧及消费复苏的支撑下,批发价格水涨船高,炼厂生产端重新拿回利润份额,批零价差的缩小导致零售端盈利受牵制。

对比3个月前数据,8月柴油供需差值较2022年5月增加1.95%,总供应量增加68万吨,总需求量减少3万吨。柴油产量与期初库存量均较3个月前增长,5-7月产量逐月增长,但下游需求表现一般,市场消耗后的盈余量全数叠加至库存,因此近几个月来柴油期初库存量始终保持在高位。尽管8月产量减少、需求增加,但对高库存的缓解比较有限。价格方面来看,8月批发、零售均价均较3个月前减少,零售均价跌幅大于批发均价,原油成本降低,但受制于国内现行调价政策,柴油零售价格多番下调,零售端利润缩减,批零价差较3个月前缩小605元/吨。

对比去年同期数据,8月柴油供需差值较去年同期增加32.35%,总供应量、总需求量分别增加451万吨、60万吨,供应增量明显高于需求增量,柴油市场供大于求局面更为严峻。与去年同期相比,柴油产量减少4.27%,减油增化大趋势下柴油收率逐渐下降,各个炼厂新建、规划中的炼油升级项目、化工项目不绝于耳,国内柴油产量逐步降低到合理水平是大势所趋。商业库存一年间“垒砖砌瓦”,8月期初库存较去年同期增加511万吨,需求量虽有明显改善,但“去库存”收效一般,导致柴油供需差值同比大幅增长。

预估下月,柴油将迎来需求小高峰,金秋时节农忙、基建等消费领域恢复活跃,各滨海城市迎来开海期刺激柴油下游消费,国内经济稳步发展,物流运输业保持稳定运行,需求端9月将有明显好转。供应端来看,库存高位的情况仍将维持现状,但炼厂生产或有变化。三季度即将结束,部分独立炼厂原油配额开始收紧,开工负荷率将降低,主营单位虽有保供责任,但目前柴油批发价格已处于高位,继续向上空间有限,价格若回落将对炼厂生产积极性造成一定压制。需求高峰碰上供应收紧,预计9月柴油供需差值将较8月减少。